株式会社フェローテックホールディングスについて有価証券報告書や中期経営計画、ニュースリリースから投資価値を独自に分析していきます。

記事の最後には、EPSと株価の相関関係から算出した株価予想も記載していますので、最後まで読んでいただけますと幸いです。

Contents

企業概要

| 企業名 | 株式会社フェローテックホールディングス |

| 上場市場(上場年月) | 東証スタンダード(1996/10) |

| 時価総額(業種別時価総額順位) | 1,518億円(電気機器 60 / 246 社) |

| 外国法人持株比率 | 17.9% |

| 予想配当利回り | 3.12 % |

| 監査法人 | EY新日本有限責任監査法人 |

| 業務内容 | 半導体・FPD製造装置部品を製造・販売。世界首位の真空シールに強み。半導体製造プロセス向け消耗品も。東洋刃物の完全子会社化、大泉製作所の連結子会社に向けTOB実施中。23.3期は連続最高業績・増配を計画。 記:2022/06/12 磁性流体とサーモモジュール技術に定評。ナノ磁性体利用の生体物質測定会社を設立し、バイオ事業へ進出。パワー半導体用基板好調で、中間期は利益急伸。 記:2022/11/26 |

転載元:FISCO

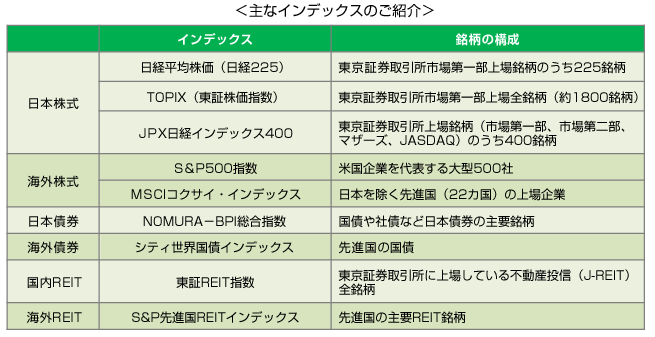

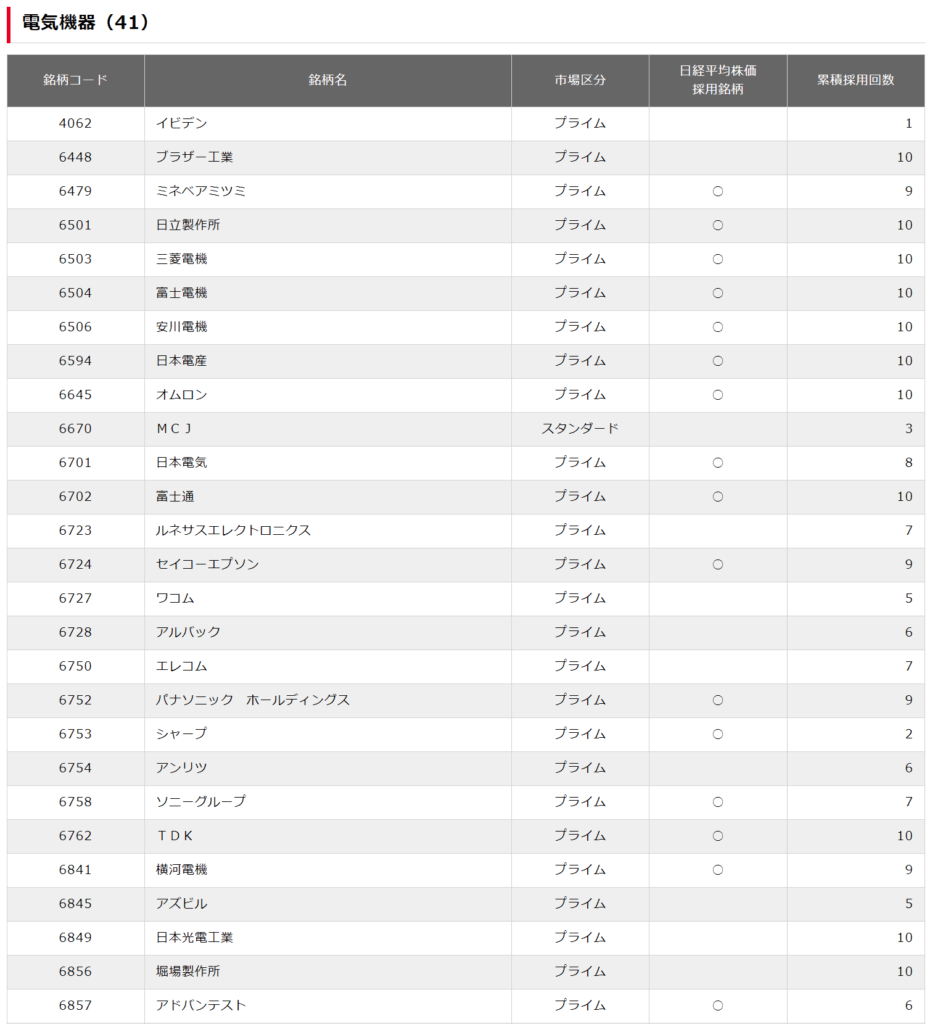

JPX日経インデックス400構成銘柄への選定

フェローテックは「JPX 日経インデックス400」の構成銘柄に選定されています。

「JPX 日経インデックス400」は、資本の効率的活用や投資者を意識した経営観点など、グローバルな投資基準に求められる諸条件を満たした「投資家にとって投資魅力の高い企業」で構成され、日本企業の魅力を内外にアピールするとともに、その持続的な企業の評価や株式の流動性だけでなく、企業の財務状況など、株式市場の活性化を図る事を目的として創生された株式指数です。

現在の投資の流行はインデックス投資ですから、インデックスの構成銘柄になることで大きな買い圧が生まれることが期待できます。

電気機器で JPX 日経インデックス400に採用されている会社は以下の通りです。

競合他社

フェローテックの競合他社には、日本の東京エレクトロン(8035)やアプライドマテリアルズ(米国)などの半導体製造装置メーカーや、海外の真空シールメーカーが挙げられます。

フェローテックは、これらの競合他社とは、高品質な真空シールを低コストで提供することや、半導体製造装置メーカーとの強固なパートナーシップを築くことで差別化を図っています。

またフェローテックは、半導体マテリアルとして、シリコンウエハーやガリウム砒素(GaAs)ウエハーなどを生産しています。

その競合会社には、日本の信越化学工業(4063)やSUMCO(3436)などのシリコンウエハーメーカーや、海外のIQEやAXTなどのガリウム砒素ウエハーメーカーが挙げられます。

フェローテックは、これらの競合会社とは、高品質な半導体マテリアルを低コストで提供することや、国内外での「地産地消」のニーズに応えることで差別化を図っています。

事業内容

フェローテックは、半導体関連製品を手掛ける企業で、東京証券取引所スタンダード市場に上場しています。

主な製品やサービスは、真空シール、熱電モジュール、半導体ウエハ搬送用ロボットアームなどです。

得意分野は、半導体製造装置向け真空シールで、約7割の世界シェアを有しています。

真空シールとは、磁性流体を利用して回転軸の密封を行う装置です。

液体によりシールされているため、摩耗や振動が少なく、高速回転や高温・低温などの厳しい環境にも適しています。真空シールは、半導体製造装置や液晶製造装置などの真空チャンバ内へのガス導入や吸着固定などに用いられます。

強み・弱み

フェローテックの強みについて、以下のような点が挙げられます。

- 半導体ウェハーや半導体設備向け部品など、半導体関連事業で高いシェアを持っている。半導体向け真空シールは世界シェア65%を持つ。

- 磁性流体やセラミックなど、独自の技術力と製品力を持っている。

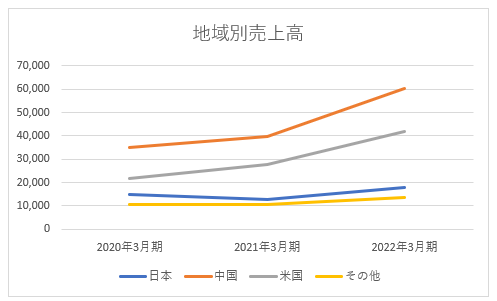

- 中国や台湾など、海外市場にも積極的に展開している。

フェローテックの弱みについて、以下のような点が挙げられます。

- 半導体関連事業が売上の大部分を占めており、市場の変動に影響されやすい。

- 新型コロナウイルスの感染拡大や貿易摩擦など、外部環境の不確実性が高い。

- 研究開発費や設備投資費が多くかかり、利益率が低めである。

将来性については、以下が期待されます。

- 半導体需要は5GやAIなどの技術革新により長期的に高まると見込まれており、フェローテックもその恩恵を受けられる可能性がある。

- フェローテックは2025年度までに売上高を3倍にするという経営ビジョンを掲げており、新規事業やM&Aなどで成長戦略を推進している。

- フェローテックは環境・エネルギー分野や医療分野など、新たな市場への参入も視野に入れており、多角化の可能性もある。

目標とする経営指標

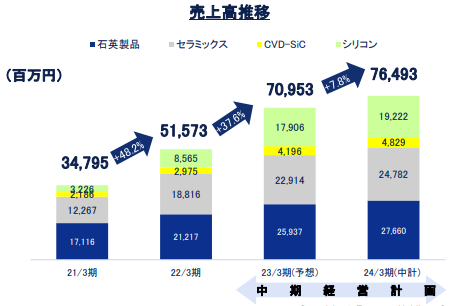

フェローテックグループは、2022年3月期会計年度から2024年3月期会計年度までの3か年を対象期間とした「中期経営計画」を公表しており、事業成長とともに財務強化、品質強化、人材強化を基本方針として掲げています。

本計画は、初年度に2年度目の計画を前倒し達成したことから、2022年5月に2年度目以降の目標数値等を修正した計画を改めて公表しています。

目標の達成状況を判断するための客観的な指標に関しては、本計画のKPI(Key Performance Indicator)として売上高、営業利益、当期純利益、ROE(株主資本当期純利益率)、ROIC(投下資本利益率)、自己資本比率の6指標を掲げており、達成度や進捗状況を外部公表しています。

*1 当期純利益=親会社株主に帰属する当期純利益

*2 ROIC =親会社株主に帰属する当期純利益/(有利子負債+純資産)、このうち純資産からは新株予約権、非支配株主持分を除く

事業セグメント

フェローテックの事業セグメントは以下の通りです。

| セグメント | 取扱商品またはサービスの内容 |

|---|---|

| 半導体等装置関連事業 | 主な製品は、真空シール及び各種製造装置向け金属加工製品、石英製品、セラミックス製品、CVD-SiC製品、シリコンウエーハ加工、装置部品洗浄、石英坩堝など。 上記製品をカテゴリー別に分類すると「半導体マテリアル」、「半導体サービス」、「半導体金属装置」の3つに分けられる。 a.半導体マテリアル 半導体マテリアルは半導体製造装置向けに製造している治具・消耗品は「石英製品」、「セラミックス」、「SiCパーツ(CVD-SiC)」、「シリコンパーツ」の4種類。 フェローテックは石英、窒化ケイ素、炭化ケイ素(SiC)、など幅広い無機系素材の生成・加工に長年携わってきており、多くのノウハウを保有していることが強み。 石英製品は熱と化学変化に強い超高純度のシリカガラスで、シリコンパーツはこれを加工して主に半導体製造工程等で使われる。ウエーハの成膜生成や拡散プロセスなどで使われる他、搬送や洗浄工程でも治具、消耗品として使われており、微細化・高純度化が進む半導体製造プロセスの中で重要な役割を担う。 半導体マテリアル製品は半導体製造における消耗品であるため、半導体メーカーの生産稼働率に連動する割合が高くなります(一部投資連動型もある) b.半導体サービス 半導体サービスとしては、半導体製造装置の洗浄サービスと再生ウエーハがある。 再生ウエーハとは、設備の確認やテスト用に、使用済みダミーウエハを研磨加工した、繰り返し使えるウエーハのこと。半導体製造においては、製品となる物以外では、必ずしもプライムウエハが使用されているわけではなく、安価なモニターウエーハ、ダミーウエーハ、更により安価で繰り返し使用可能な再生ウエーハが広く使われている。 c.半導体金属装置 半導体金属装置としては、真空シール、金属加工があります。 真空シールは半導体製造装置に使われている部品でフェローテックが以前から強みを持っていた部品です。こちらは設備投資連動型製品になります。 また、最近では半導体製造装置の加工受託を行っています。 このように半導体製造の素材の供給から、部品の加工、装置類の組み立て、部品洗浄などをワンストップでアウトソーシングできることがフェローテックの強み。 |

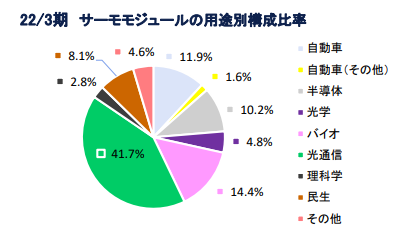

| 電子デバイス事業 | 主な製品は、サーモモジュール、パワー半導体用基板、磁性流体など。 サーモモジュールは、「温める」「冷やす」の両方の効果を備えた熱制御モジュール。光通信網に使われている半導体レーザーは、安定した通信情報伝達のために、その波長を一定に保つ必要があります。この波長を安定させるカギとなるのが「温度」。そこでサーモ・モジュールが必要となります。 |

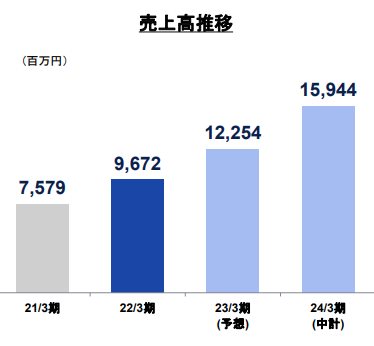

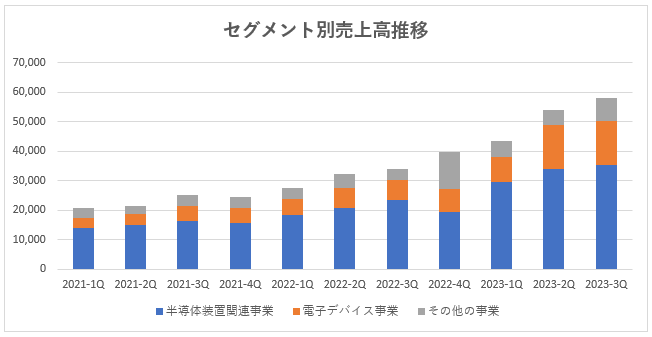

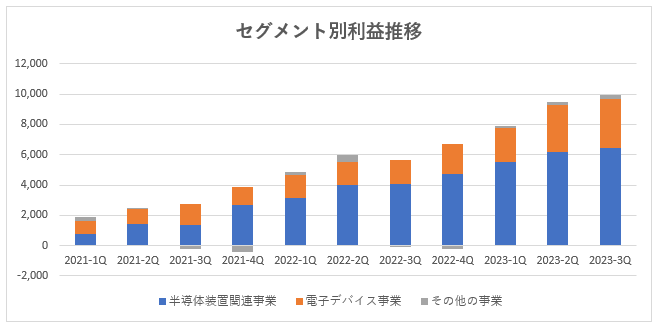

セグメント別の売上高と利益を見るに、主力事業が「半導体装置関連事業」ですが、「電子デバイス事業」が伸びてきていることが分かります。

「その他の事業」については売上高こそあるものの、利益については企業全体へのインパクトはそこまでありません。

業績

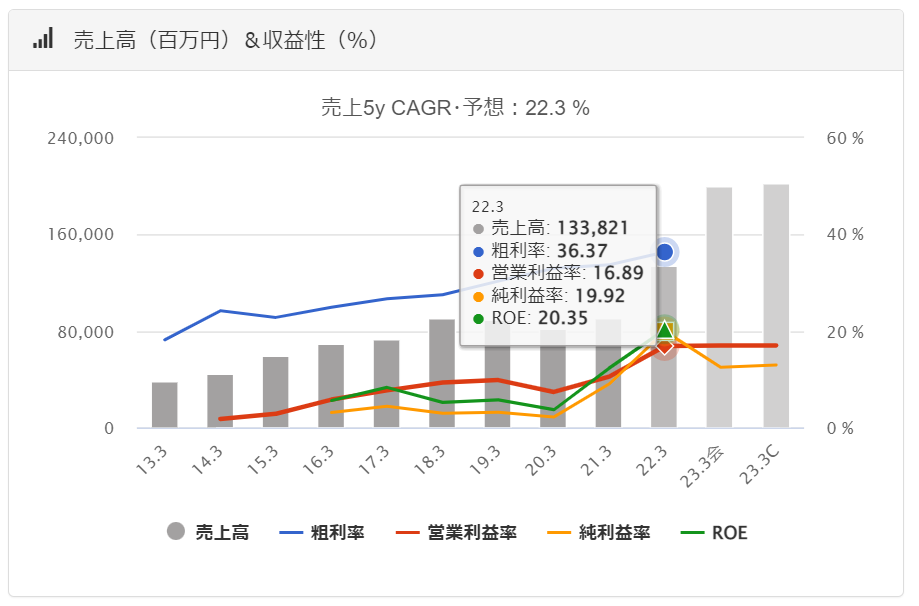

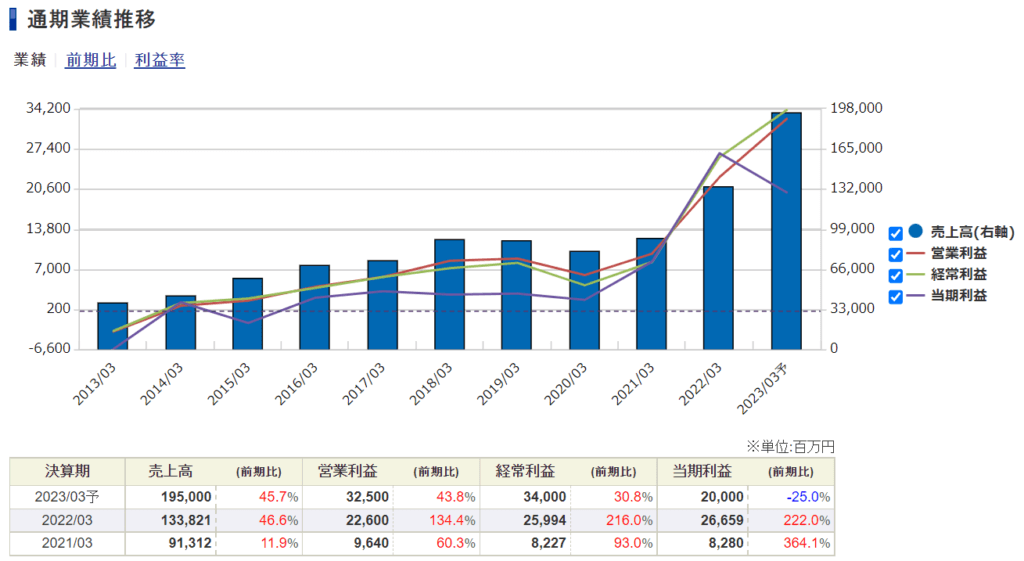

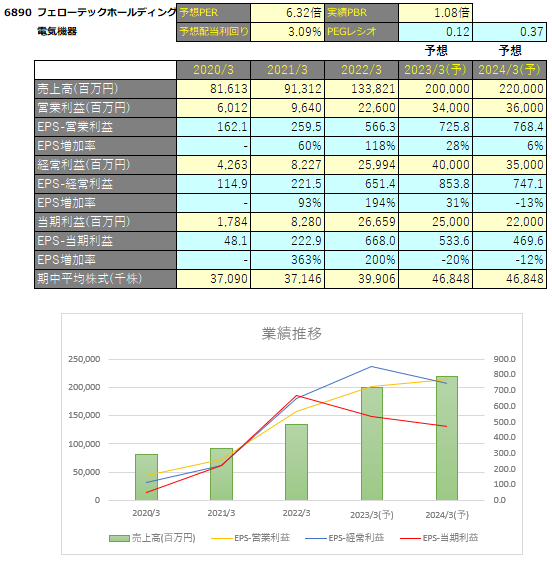

フェローテックの過去の業績は以下の通りです。

EPSの推移と予想EPS

半導体需要の波に乗り、増収増益が続いていますね。

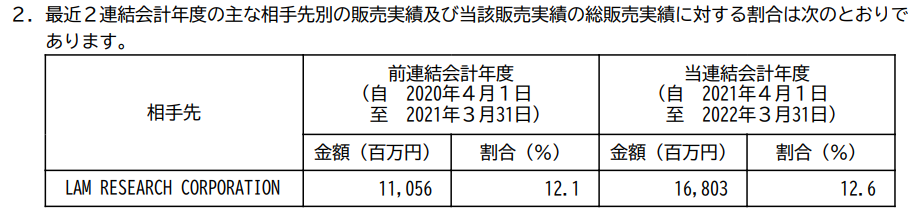

世界的な半導体不足を背景とした半導体製造装置メーカー及びデバイスメーカーからの旺盛な、需要に支えられています。

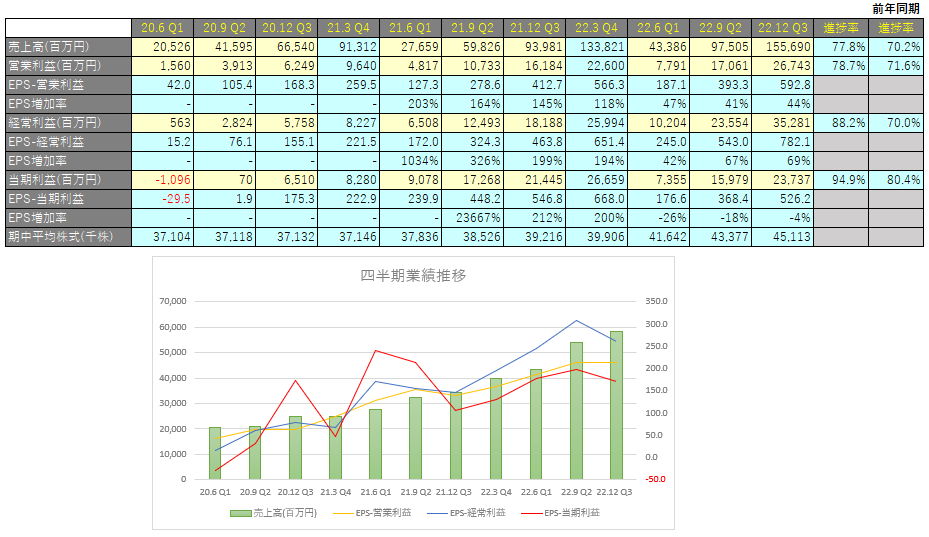

四半期EPS推移

2023年3月期3Qは、売上高が1,556億円(前年同期比+65.7%増)、営業利益は267億円(前年同期比+65.2%増)、親会社株主に帰属する四半期純利益は237億円(前年同期比+10.7%増)となりました。

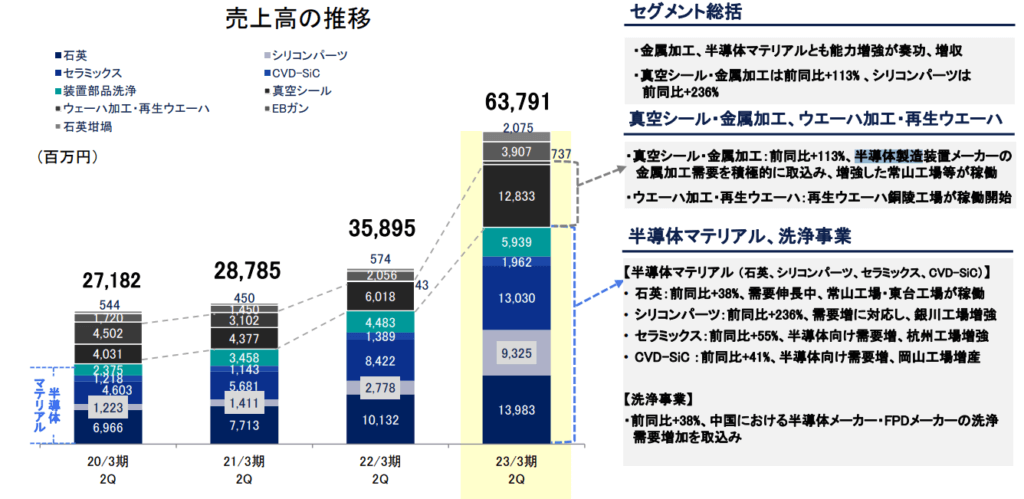

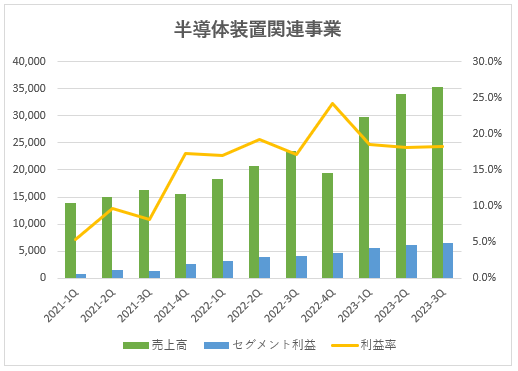

半導体関連装置事業

製造装置向けの真空部品や半導体製造プロセスに使用される各種マテリアル製品(石英製品・セラミックス製品・シリコンパーツ等)など販売が引続き好調であり、前年同期比で大きく売上を伸ばしました。

積極的に能力増強してきた半導体マテリアル及び金属加工の新工場が短期間でフル稼働し、その上で製造装置の需要も増加したことで売上を伸ばしました。

半導体等装置関連セグメントの内訳

半導体マテリアル、洗浄事業

半導体製造プロセスに使用されるマテリアル製品(石英製品・セラミックス製品・シリコンパーツ等)は、設備投資の伸びに加え、デバイスメーカーの高水準な設備稼働率を背景とした半導体製造装置メーカーの旺盛な需要を取り込み、売上を大きく伸ばしました。

石英製品は常山・東台工場の稼働(2020年3月期から稼働開始、2021年3月期から売上本格寄与)、シリコンパーツは銀川工場の生産能力拡大、セラミックスは杭州工場の生産能力を増強しフル稼働、CVD-SiCは岡山工場の生産能力拡大したことにより半導体マテリアル需要の拡大を取り込んだ形になります。

部品洗浄事業については、中国半導体メーカー、FPDメーカーの生産拡大に伴い売上が伸びています。

真空シール・金属加工、ウエーハ加工・再生ウエーハ

真空シールおよび各種製造装置向け金属加工製品は、半導体製造メーカの金属加工需要を積極的に取り込み、また増強した常山工場等が稼働したことにより大きく売上を伸ばしました。

また、他の製品では、工場稼働率との連動性が高い部品洗浄サービスなども順調に販売を伸ばしました。

再生ウエーハについては、銅陵工場が稼働開始しています。

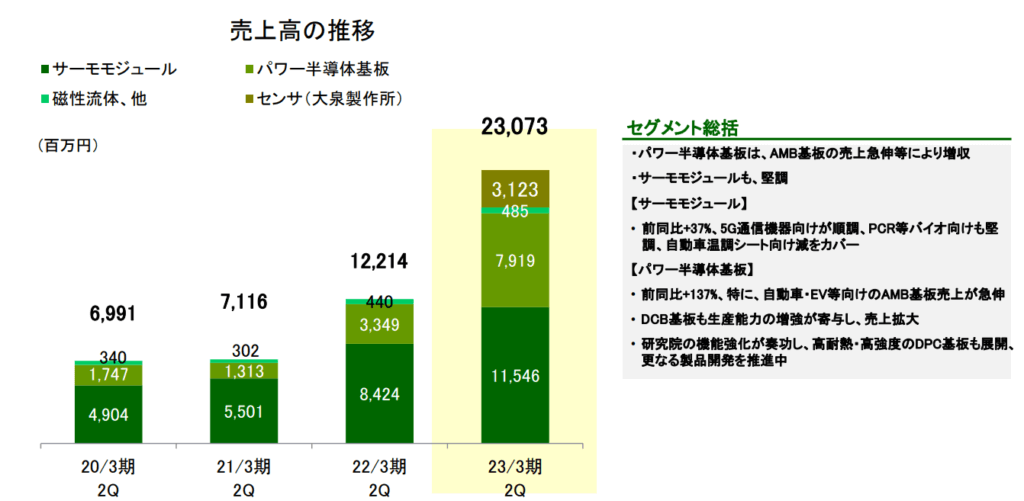

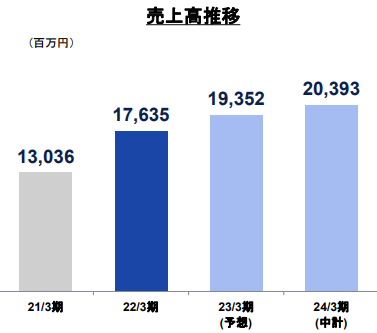

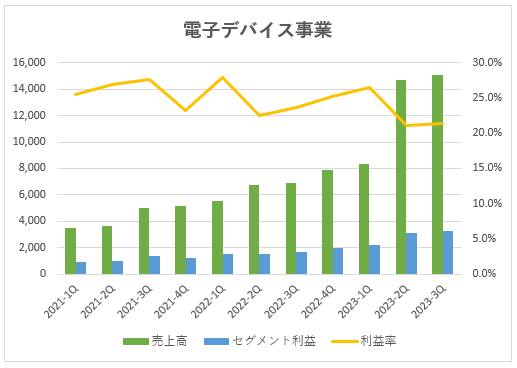

電子デバイス事業

電子デバイス事業では、主力のサーモモジュールが通信や半導体関連などで販売は好調でした。

パワー半導体用基板は、中国でのEV(電気自動車)向けの販売を大きく伸ばしました。

中国市場でのEV車載向けのAMB基板が生産能力増強も奏功し販売を大きく伸び、DCB基板の販売もIGBT向けで順調に伸びており、全体でも大きく売り上げを伸ばしました。

電子デバイスセグメントの内訳

また、電子デバイス事業においても売上高は急増しております。

サーモモジュールは5G通信機器向け及びPCR検査機など医療分野向けが堅調であることに加え、常山工場の生産能力増強が寄与(2021年3月期より本格寄与)、家電民生品向け需要が拡大、売上が増大しています。

パワー半導体基板については、DCB基板の需要拡大、東台工場の生産能力拡大が貢献(2021年3月期より本格寄与)し、売上拡大中。自動車向けのAMB基板も需要堅調、生産能力の拡大が貢献し、急速に売上増大中。

中国の半導体業界事情

米トランプ政権時代、米中対立が激化し、米国は中国に対して最先端の半導体について輸出禁止としました。

中国は半導体設計・開発についてはファーウェイなど有力はな会社が多くありましたが、その設計した半導体を製造する会社を持っておらず台TSMCなどのファウンドリーに外注し製造しておりました。

TSMCは米国製の半導体製造装置を利用していたことから、TSMCが製造した半導体は中国への輸出規制の対象となり中国は半導体のサプライチェーンから追い出されてしまったのです。

対抗する中国は、巨額の補助金(10兆円)を投じて半導体の国産化に乗り出しており、また5G通信網やデータセンター、人工知能(AI)などIT(情報技術)分野の次世代のインフラに、2025年までの5年間で約170兆円に達する投資をすることになっています。(引用:日経新聞)

中国の半導体事情については、以下の記事で解説しています。

⇒半導体業界の動向と現状

フェローテックの工場や顧客の多くは中国であり、中国の半導体国産化の流れに乗って売上利益を伸ばしてきており、この流れは2025年までは続くと予想しています。

ただし、米中対立がより激化した場合にはフェローテックも規制の対象になるリスクはありますが、米国の半導体メーカーも顧客の多くは中国であり、現状のように最先端ロジック半導体のみが規制を受ける対象となるだけだと思いますので、そこまで心配する必要はないと考えています。

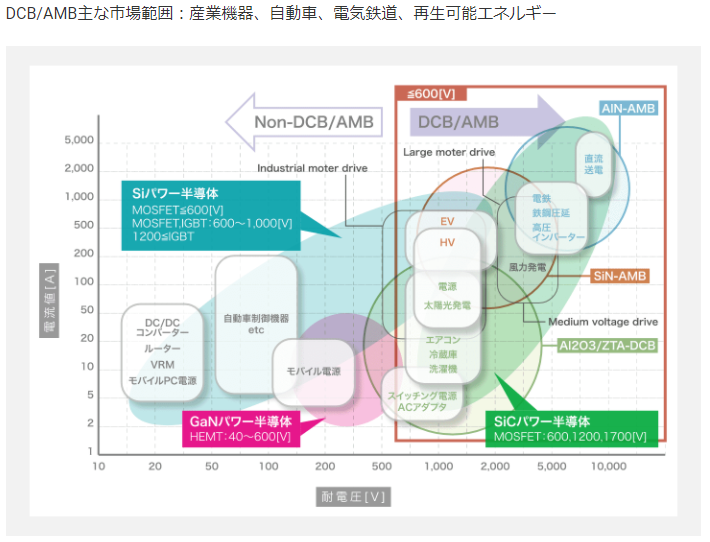

パワー半導体

これまでの半導体市場はメモリーやMPU(超小型演算処理装置)、ロジック半導体が市場を牽引してきたが、今後は産業機器で使われるアナログ半導体やパワー半導体、センサーなどの需要が拡大することが見込まれます。

発電した電力は、機器を動かすまでには何度も電力変換を繰り返され、その間に発電した電力の約3分の1を無駄に消費しているといわれています。より高効率なパワー半導体の開発と普及が進めば、こうした無駄を最小化し、脱炭素化の取り組みに貢献することになります。

また、EV化によってガソリン車よりも飛躍的にパワー半導体の搭載量は増加し、また太陽光や風力など再生可能エネルギーが拡大すれば、その発電・送電においても必ずパワー半導体の需要は高まっていきます。

このように脱炭素化やニーズの高まりを受けてパワー半導体に投資が集まることが見込まれています。

パワー半導体については、以下の記事で解説しています。

⇒半導体業界の動向と現状

フェローテックの手掛けるパワー半導体

サーモモジュール製造技術を応用した放熱用絶縁基板回路基板では一般的に低電力の家電製品やPCなどでは有機系基板や金属基板が多く使用されていますが、大電力を扱うパワーモジュールの放熱絶縁基板としてはアルミナ、AlN(窒化アルミ)、SiC(炭化ケイ素)の基板が利用されます。

特に、HEVやEV車の販売台数増加に伴うインバーター/コンバーターのパワーモジュール向けではSiC(炭化ケイ素)基板が注目されており、弊社では従来製品のDCB(Direct Copper Bonding)基板に加えて、新製品となるAMB(Active Metal Brazing)基板の量産を開始しています。

小型化・省エネ化に寄与し、今後の成長が期待されています。

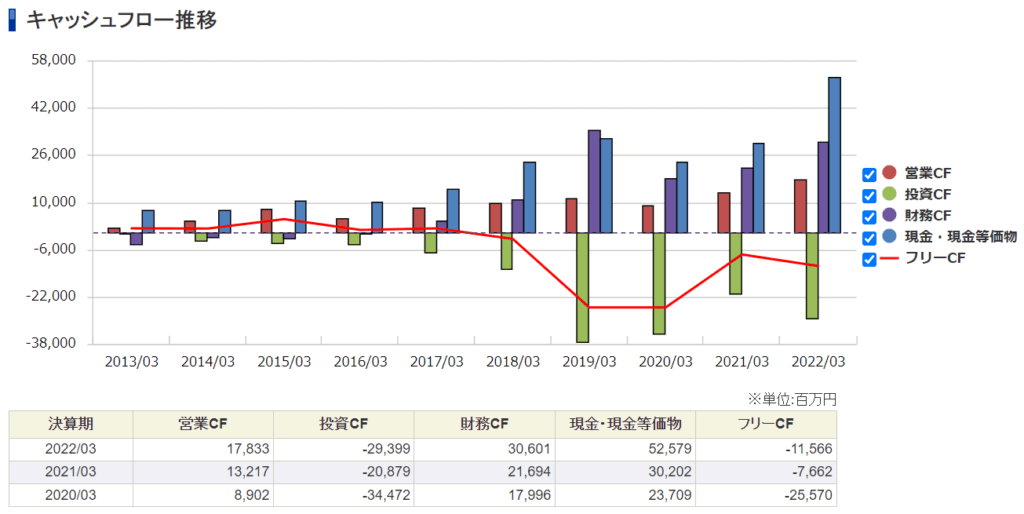

キャッシュフロー

2019年3月期から中国での需要を見込んで積極的に投資をした成果がいまの売上に寄与しています。

今後も需要が伸びていく半導体材料、そしてパワー半導体分野に積極的に投資をしており今後も売上増加に期待していますが、借入金の増加による利息負担の増加が今後来るかもしれない半導体需要低減に悪影響を与える懸念はあります。

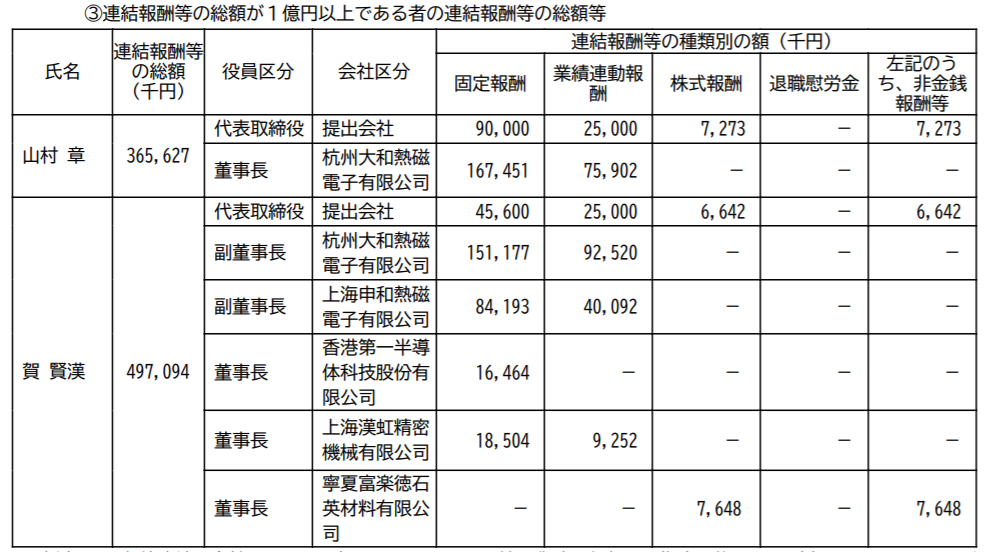

役員報酬について

フェローテックは会社の規模に対して役員報酬が高すぎるように思います。

株価が上がっていればいいのですが、低迷してもこれだとモノ言う株主が表れてもおかしくないですね。

フェローテックの製品について

まずは半導体等装置関連事業について記載します。

半導体マテリアル

WFE(Wafer Fab Equipment)半導体前工程製造装置市場は、22年以降も前年比プラス成長見通しであることから、マテリアル製品も随時生産能力増強で需要増に対応予定としている。

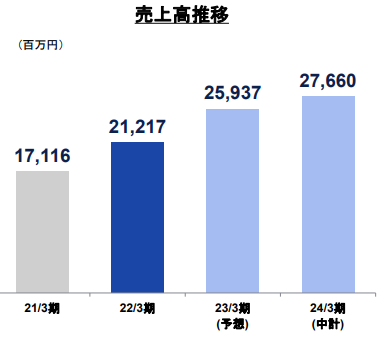

石英

生産拠点は中国の浙江省杭州工場、常山工場(2018年10月竣工)・ 江蘇省東台工場(2018年11月竣工※東台工場は石英とDCB工場)。常山工場、東台工場は2020年3月期から稼働開始、2021年3月期から売上本格寄与。

石英製品はマテリアル群の中でも特に順調に売上を伸ばしていく見通しで(消耗品需要の底堅さ)、2年後30.4%増収目標(24/3期)としている。

東南アジア顧客の要請に基づき、今後マレーシア新拠点でも生産を計画しています。

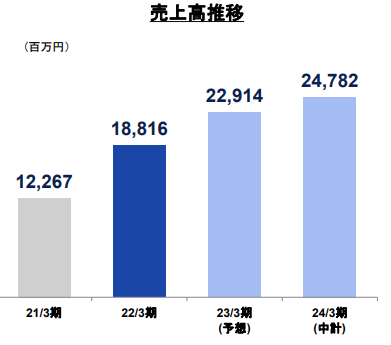

セラミックス

生産拠点はマシナブルセラミックス(売上全体の20%)が石川県工場、ファインセラミックス(売上全体の80%)が兵庫県工場、 中国の浙江省杭州工場。中国の浙江省杭州工場では、需要が旺盛なファインセラミックスの生産能力増強に対応中。

22年10月竣工を目標に石川第二工場を建設中、国内FC/MC増産体制強化しています。

また、 東南アジア顧客要請により、今後マレーシア新拠点でのFC生産も計画しています。

半導体向け製品及びプローブカード向け製品の需要拡大、売上増大。セラミックスは2年後31.7%増収目標(24/3期)としている。

セラミックスとCVD-SiCは、日本における「材料、加工、コーティング技術」の開発優位性が強み。マシナブルセラミックスは、レーザー加工(高付加価値)プローブカード向けを強化。

シリコンパーツ

いままでは生産拠点はシリコンパーツ用インゴット製造は中国の寧夏回族自治区銀川市にある銀川工場、加工・組立を中国の浙江省杭で行っていた。顧客からの大規模な増産要請に対応するため、今後は銀川のインゴット製造の増産、および新たに、銀川にも加工・組立工程を設置し、銀川で大規模な一貫生産体制を構築予定。

生産体制を拡充した銀川工場の稼働により需要拡大を取り込み、急速に売り上げ拡大の見通しで、シリコンパーツは2年後124.4%増収目標(24/3期) 。

また米国系大手半導体製造装置メーカーがこれまで内製化していた部品をフェローテックの製品に切り替えている。これは同社製品が高く評価していることの証。

銀川工場は太陽光電池用の多結晶インゴットを製造していたが、同事業から2020年3月までに撤退。空きスペースをシリコンパーツ用インゴット生産に充てていた。同パーツの需要増を見込み、シリコンパーツの製造工場として活用、新たに製造ラインを整備することにした。銀川工場に切削加工設備、インゴット製造装置を導入。 第三者割当増資で約52億の資金調達を実施。

半導体サービス

半導体装置部品洗浄

現在は中国国内に特化した事業であり、半導体顧客の生産拡大に連動して毎年順調に事業規模を拡大中。

半導体マテリアル製品と同様に、顧客の生産稼働に連動する「ストック型」事業の為、安定した売り上げの確保がし易く、今後も事業拡大が堅調に続く見通し。部品洗浄サービスは2年後64.8%増収目標(24/3期)

現在5拠点9工場(22年より)を整備し、安徽省銅陵の政府系ファンドも出資先に加わり、今後事業拡大の増産対応を継続している。中国国内での当社シェアは中国トップの60%に迫る。

再生ウエーハ

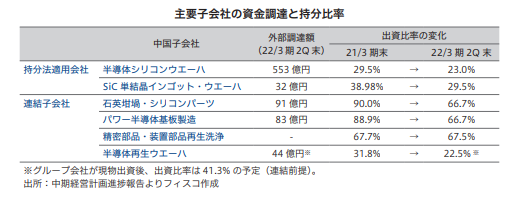

半導体ウエーハ子会社(CCMC)は株式譲渡により当社グループ保有は22/3期中に23%台へ。21/3期4Qから持分法適用会社へ。

∵懸念されていた高水準の有利子負債の返済に充てるために、21/3期上期に子会社株式を中国の政府系・民間系ファンドに売却&第三者割当を実施した。

| 6インチ (150mm) | 足元での需要は堅調に推移、21年度は月産42万枚体制を維持 現在の月産50万枚体制から更に今後20万枚を追加予定(月産70万枚体制を計画) |

| 8インチ (200mm) | 自社での直販体制を強化中。上海・杭州にて21年度内に月産35万枚体制 22年度内にフル生産体制へ※設備能力は月産45万枚体制を保有 |

| 12インチ (300mm) | 現在の月産7万枚体制から、段階を踏み、20万枚体制を構築予定(23年度内目標。設備投資資金は、中国内での第三者割当増資を活用)。 |

半導体の製造工程においては、シリコンウエハーの口径が大きいほど一枚当たりのシリコンウエハーから切り出される半導体の個数が多くなるため生産性が向上し、さらに、半導体を切り出す際に周縁部で無駄となる部分の割合が減ることで歩留りが向上するため、半導体メーカーにおけるコスト削減の要請に応え、シリコンウエハーの口径は100mmから、125mm、150mm、200mm、300mmと世代毎にその口径が大きくなっている。

続いて電子デバイス事業について記載します。

サーモモジュール

5G通信機器向け及びPCR検査機など医療分野向けが堅調であることに加え、中国の浙江省常山工場(2018年10月竣工) の生産能力増強が寄与、家電民生品向け需要が拡大、売上が増大。2年後15.6%増収目標(24/3期)

5Gの通信機器用途が拡大中(中国5G用通信基地局設置数見通し:20年 64万、21年 77万、22年 73万ヵ所)

パワー半導体基板

DCB基板および自動車向けのAMB基板の需要拡大、中国の江蘇省東台工場(2018年11月竣工※東台工場は石英とDCB工場) の生産能力拡大が貢献し、急速に売上拡大中。2年後241.7%増収目標(24/3期)

江蘇省東台のパワー半導体基板工場は生産能力拡大中、来期以降も増収の見通し(月産能力(22年内):上海・東台工場 DCB基板 100万枚→160万枚、AMB基板 20→45万枚へ)

世界の消費電力削減のトレンドに対応し、パワー半導体顧客からの需要が拡大中(アルミナセラミックス基板に銅回路を接合する Direct Copper Bonding技術)

主要子会社の資金調達と持分比率

上表のように積極的な資金調達を行い、その資金で設備投資を実施しています。

なお、石英坩堝・シリコンパーツ子会社(銀川製造子会社)、パワー半導体基板製造子会社(江蘇省東台の子会社)、精密部品・装置部品再生洗浄子会社(安徽省銅陵の子会社、22年9~11月頃 深圳創業板上場見通し)は、中国の株式市場に上場を計画しています。

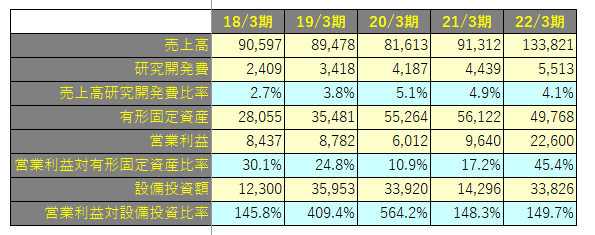

投資計画

フェローテックは設備投資計画について2024年3月期までの3年間で1,800億円(950億円からの増額)の設備投資を予定。

1,200億円(550億円からの増額)は短期・中期の収益貢献として、半導体分野、電子デバイス等を中心に、市場拡大機会をとらえ生産力増強へ積極的に投資を行う予定。

残りの600億円(400億からの増額)は長期的な収益貢献として、以下の分野に投資を行う方針。

- 半導体分野の製品レンジ拡充

- EV(電気自動車)・新エネルギー車関連

- 新たな柱となる事業への投資

フェローテックは投下資本の割にあまり利益を稼げておらず、経営体質的にリスクが大きいと思いましたが、2022年より営業利益が出せています。

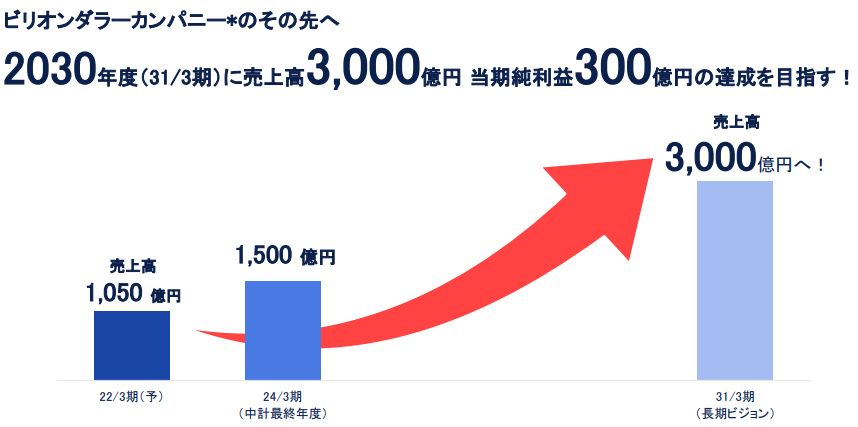

2030年に向けた事業の方向性

最後に2030年に向けた事業の方向性について載せておきます。

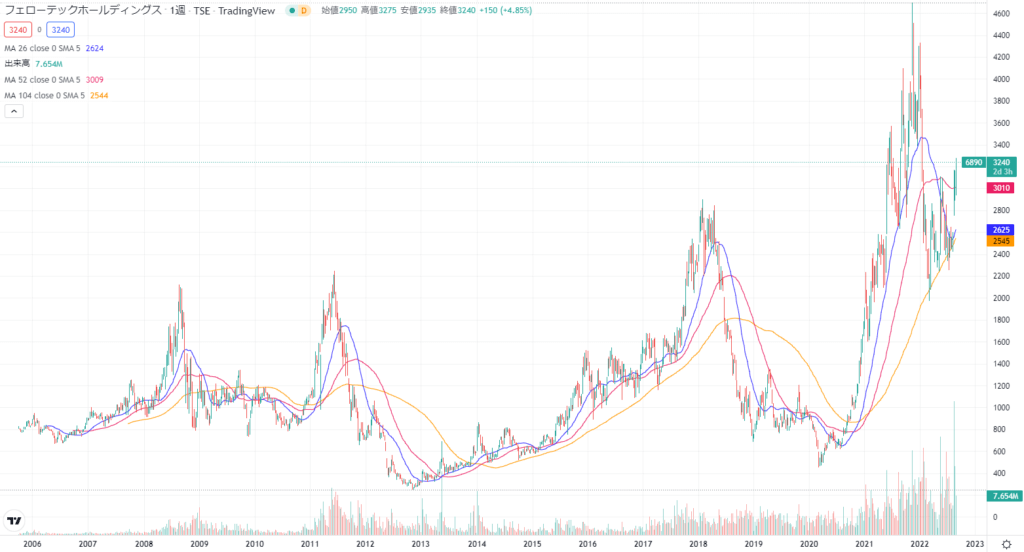

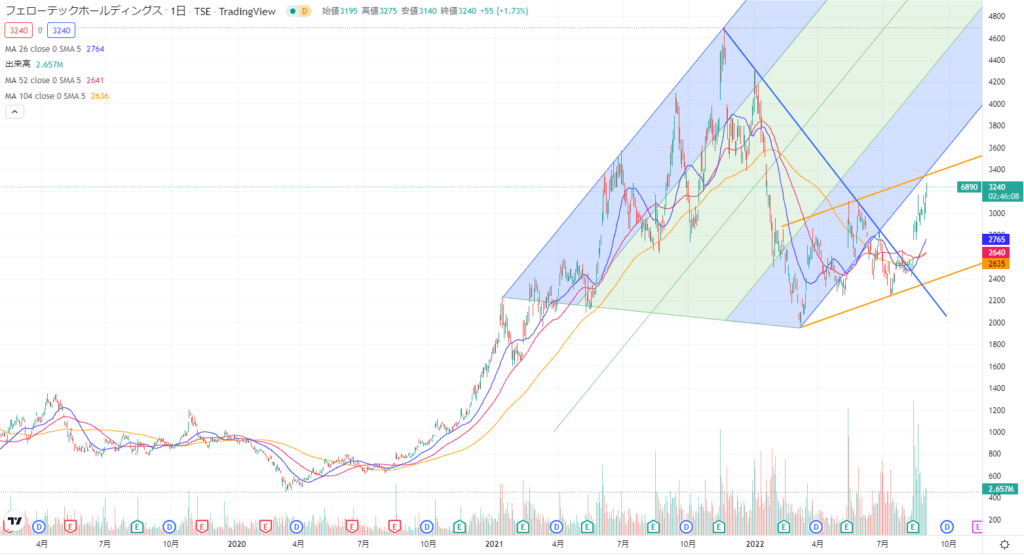

テクニカル分析

この業界は好況を3-5年単位で繰り返す「シリコンサイクル」があり、収益がピークになる手前に株価は高値を付け、最も収益が良かった年度が終わることには株価は大幅に下落しています。

半導体需要と共に業績も右肩上がりとなった2020年以降、株価も右肩上がりとなっています。

直近では半導体の供給過多により業績が低迷するといわれており市況が悪化しており、2021年後半につけた最高値から50%以上下落した時もありましたが、最近では値段を戻してきています。

株価予想

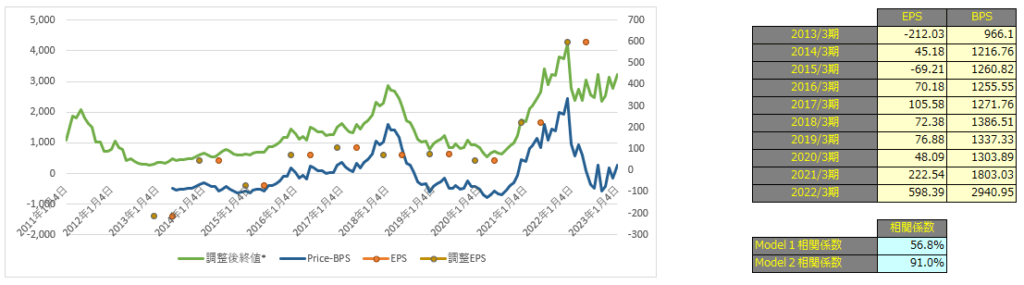

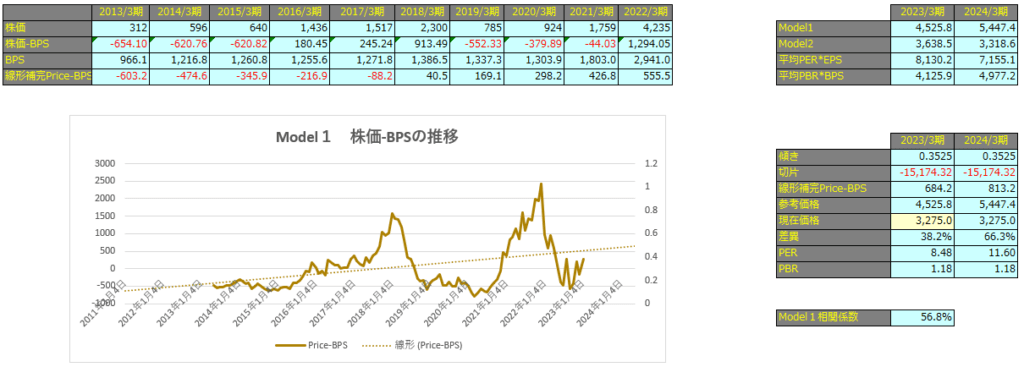

EPSと株価の相関関係を使用して将来の価格を予想してみます。

株価からBPSを控除した金額の時間推移を利用した予測モデルをModel1、株価とEPSの相関を使用した予測モデルをModel2としています。

相関係数はModel1で56.8%、Model2で91.0%となっておりますので、株価とEPSには強い相関関係があるといえます。

| 相関係数の絶対値 | 一般的な解釈 |

|---|---|

| 0~20% | ほとんど相関関係がない |

| 20~40% | やや相関関係がある |

| 40~70% | かなり相関関係がある |

| 70~100% | 強い相関関係がある |

Model1

Model1で算出した価格は2023年3月期で4,525円、2024年3月期で5,447円となっています。

Model2

予想EPSは2023/3期が533.6円、2024/3期が469.6円となっており、Model1で算出した価格はそれぞれ3,638円、3,318円となっております。