株式会社チャーム・ケア・コーポレーション(以下、チャームケア)について有価証券報告書や中期経営計画、ニュースリリースから投資価値を独自に分析していきます。

記事の最後には、EPSと株価の相関関係から算出した株価予想も記載していますので、最後まで読んでいただけますと幸いです。

Contents

企業概要

| 企業名 | 株式会社チャーム・ケア・コーポレーション |

| 上場市場(上場年月) | 東証プライム(2012/4) |

| 時価総額(業種別時価総額順位) | 371億円(サービス業 116 / 529 社) |

| 外国法人持株比率 | 8.0% |

| 予想配当利回り | 2.34 % |

| 監査法人 | 仰星監査法人 |

| 業務内容 | 老人ホーム運営会社。首都圏と近畿圏で有料老人ホーム「チャーム」などを運営。運営ホーム数は84ホーム。既存ホームの平均入居率は95.3%。販管費の増加は増収効果でこなす。23.6期通期は大幅営業増益。 記:2023/08/16 |

転載元:FISCO

JPX日経中小型株指数構成銘柄への選定

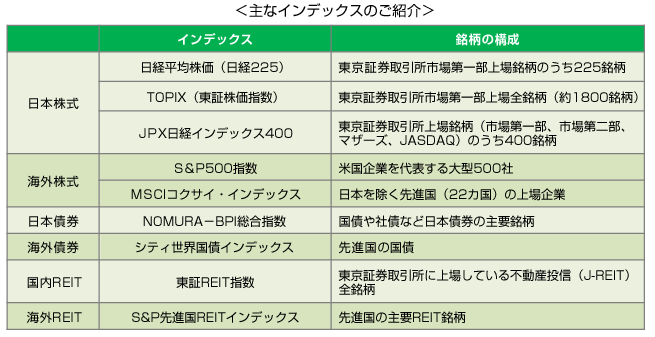

チャームケアは「JPX日経中小型株指数」の構成銘柄に選定されています。

「JPX日経インデックス400」は、資本の効率的活用や投資者を意識した経営観点など、グローバルな投資基準に求められる諸条件を満たした「投資家にとって投資魅力の高い企業」で構成され、日本企業の魅力を内外にアピールするとともに、その持続的な企業の評価や株式の流動性だけでなく、企業の財務状況など、株式市場の活性化を図る事を目的として創生された株式指数です。

「JPX日経中小型株指数」ではJPX日経インデックス400で導入した「投資者にとって投資魅力の高い会社」を構成銘柄とするとのコンセプトを中小型株に適用することで、資本の効率的活用や投資者を意識した経営を行っている企業を選定するとともに、こうした意識をより広範な企業に普及・促進を図ることを目指すものです。

現在の投資の流行はインデックス投資ですから、インデックスの構成銘柄になることで大きな買い圧が生まれることが期待できます。

競合他社

チャームケアコーポレーションは、介護付有料老人ホームやサービス付き高齢者向け住宅などの介護事業と不動産事業を行っている会社です。

同じ業界には、ケア21(2373)、セントケア・ホールディング(2374)、シダー(2435)、ソラスト(6197)などがあります。

チャームケアコーポレーションはこれらの競合会社と差別化を図るために、高級感と安心感のある老人ホームの提供しており、また文化交流イベントなどを通じてお客様の生活の質を高めることに注力しています。

その他、東京都内の高価格帯有料老人ホームの主要な運営事業者としては、アリアシリーズを運営するベネッセスタイルケア、トラストガーデンを運営するリゾートトラストグループのトラストガーデン、アライブを運営するセコムグループのアライブメディケアがあります。

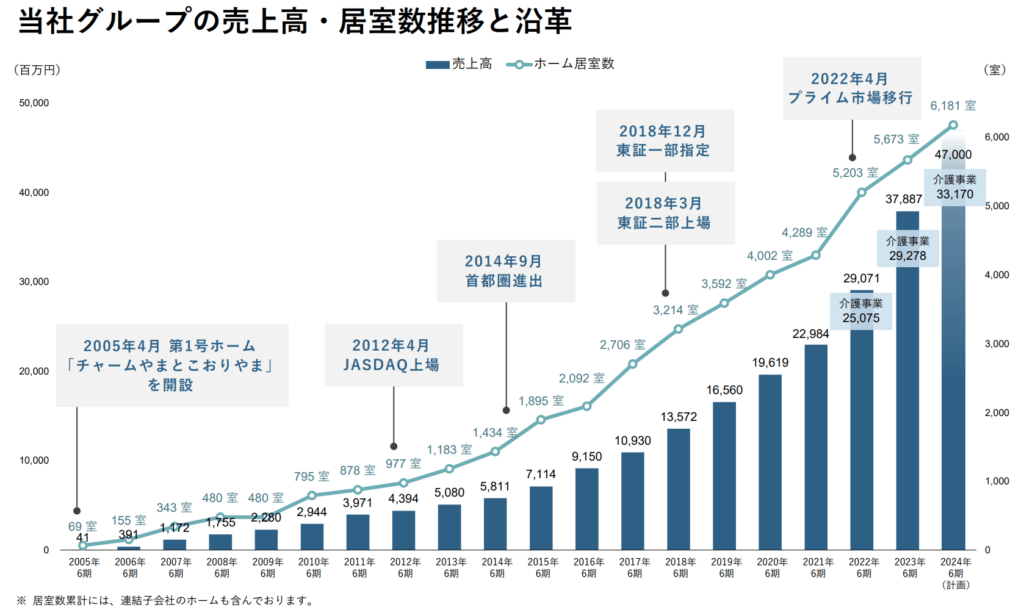

事業内容

株式会社チャーム・ケア・コーポレーションは、首都圏と近畿圏で介護付有料老人ホーム(介護施設)を運営する会社です。

高齢者の方々に快適な生活を送っていただくための住まいや介護、食事、レクリエーションなどを提供しています。

高級感と安心感のある老人ホームの提供している点に特徴があり、文化交流イベントなどのオリジナルプログラムを開催しています。

強み・弱み

チャームケアの強みについて、以下が挙げられます。

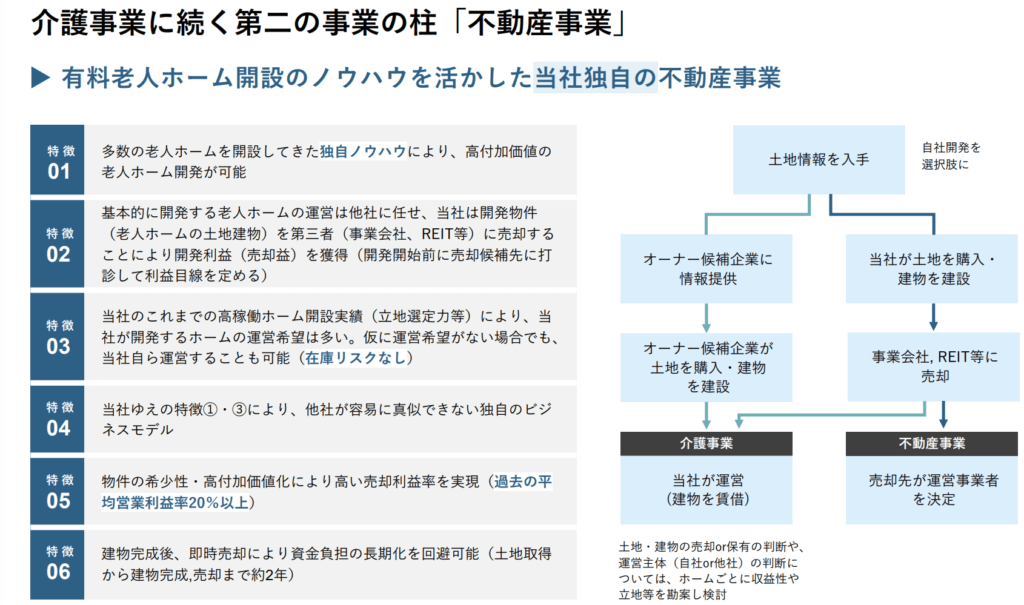

- 自社所有の施設が多い。自社施設は初期投資が大きくなる半面、長期的にはコスト競争力に優れます。また、開発した物件を売却して利益を得ることもできます。

- 入居率が高水準。同規模の施設の業界平均が84-85%程度なのに対し、チャームケアは97.2%と高い水準を誇っています。

- 新規参入が難しい。介護保険がより多く下りる介護付き老人ホームは利益率が高くなる半面、運営に当たっては自治体の認可が必要です。運営力や資金力が厳格に審査されるため、新規参入が難しい分野です。

許認可制や人手不足により、いっぺんに多くの老人ホームをつくることはできません。そこで新規ビジネスとして、大手不動産会社と提携してシニア向け分譲マンションを建築し、業績の高成長を維持していこうと考えています。

高い利益率が期待できる介護付き有料老人ホームに絞った戦略が奏功し、業績が順調に拡大しています。富裕層の取り込みを進めることで、今後も大きな業績成長が期待されます。

目標とする経営指標

チャームケアの中期経営計画は、2021年7月期から2024年6月期までの3年間を対象としています。その中で、以下の4つの基本方針を掲げています。

- 事業の拡大と収益力の向上

- サービスの質の向上とブランド力の強化

- 組織力の強化と人材育成

- コーポレート・ガバナンスの充実

具体的な数値目標としては、計画最終年度(2024年6月期)以下を掲げています。

- 売上高:500億円

- 運営数:100ホーム以上

- 売上高成長率:20%

- 経常利益成長率:30%

- 経常利益率:10%

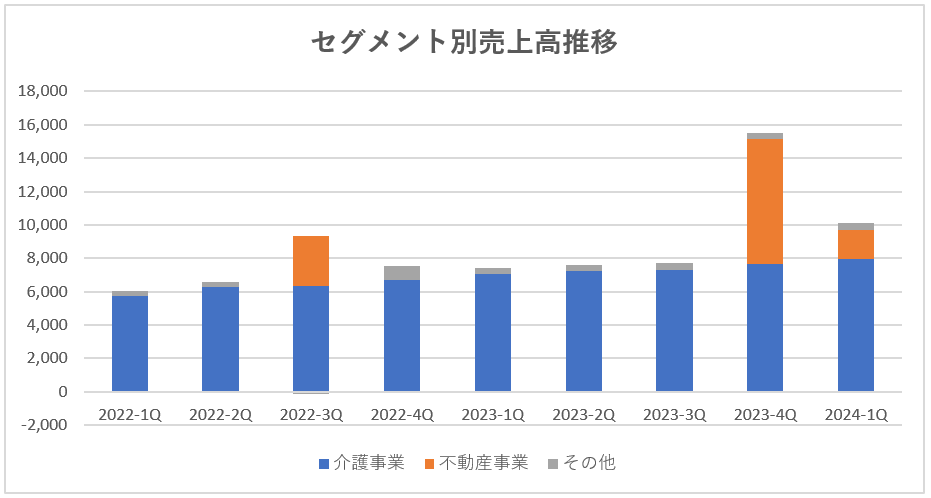

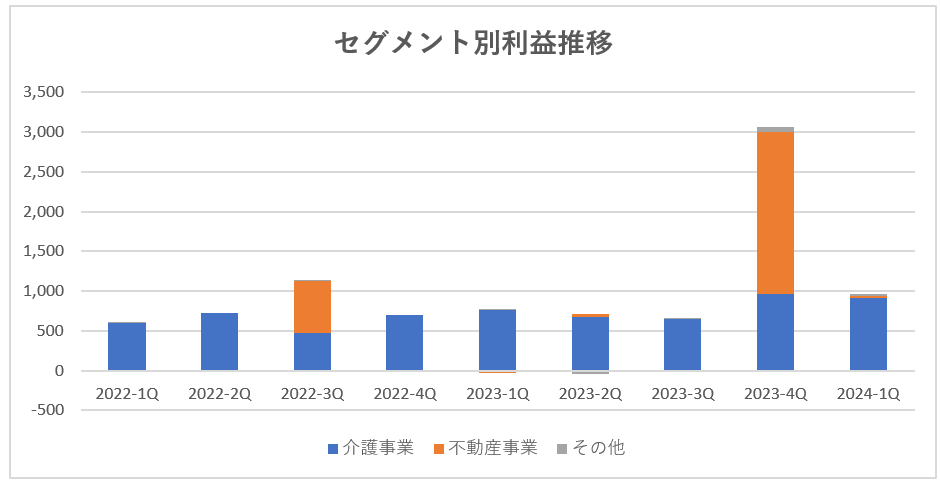

事業セグメント

チャームケアの事業セグメントは以下の通りです。

| セグメント | 取扱商品またはサービスの内容 |

|---|---|

| 介護事業 | 主に介護付有料老人ホーム及び住宅型有料老人ホームの展開及び運営事業 介護事業は、首都圏と近畿圏で有料老人ホームを運営しています。有料老人ホームは、介護付きと介護なしの2種類があり、それぞれに応じたサービスを提供しています。 例えば、介護付きのホームでは、24時間体制で看護師や介護士が常駐し、食事や入浴、排泄などの日常生活の支援や医療的ケアを行っています。 |

| その他事業 | 株式会社グッドパートナーズが展開する人材派遣、人材紹介、訪問看護等の事業及び当社が展開する不動産に係る事業 介護事業に続く第2の柱として、ヘルスケア・デベロップメント事業を展開しており、医療機関や介護施設の建設や運営を行っています。 ①ヘルスケア・デベロップメント事業(有料老人ホーム等の自社開発) 同社の建築物件を竣工後に、事業会社や不動産投資信託等へ物件売却する選択肢を拡大 ②その他の不動産事業 本業にともない豊富に入る不動産情報を活かした事業収益化(例:不動産の取得、開発、売却、 仲介、賃貸など) |

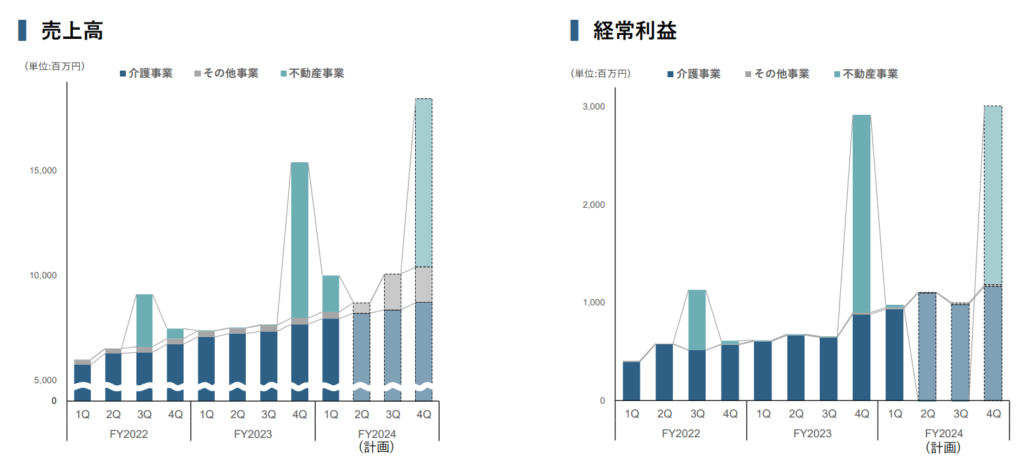

売上、利益ともに、「介護事業」で太宗を稼得しています。

医療機関や介護施設などの不動産施設の売却があった際には、「その他事業」から利益が大きく計上されます。

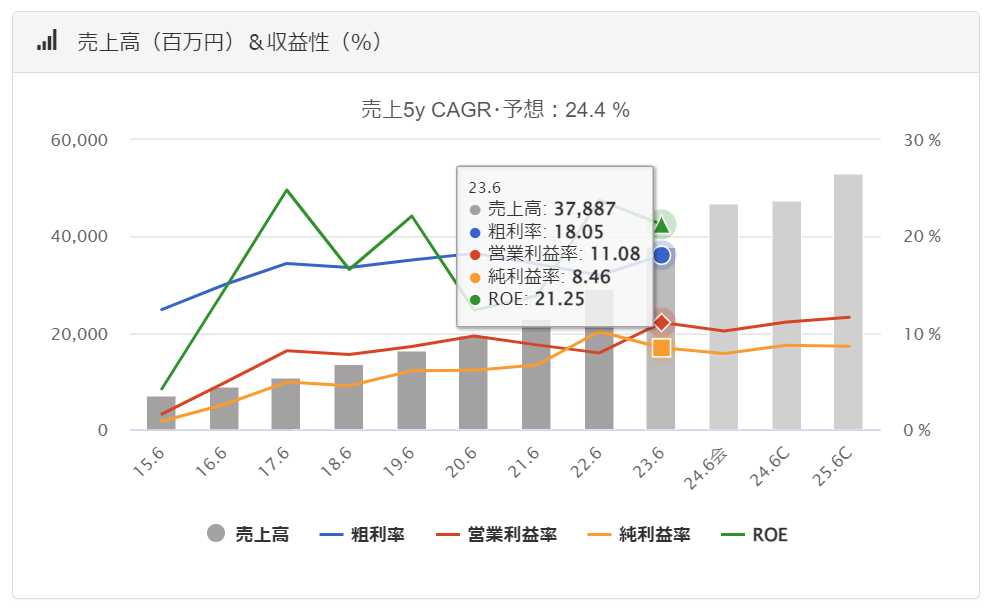

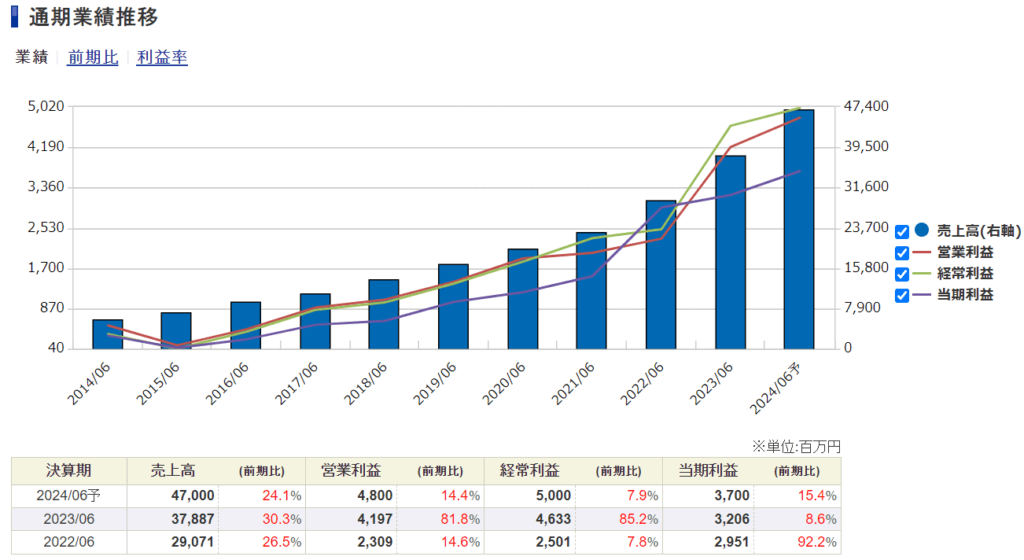

業績

チャームケアの過去の業績は以下の通りです。

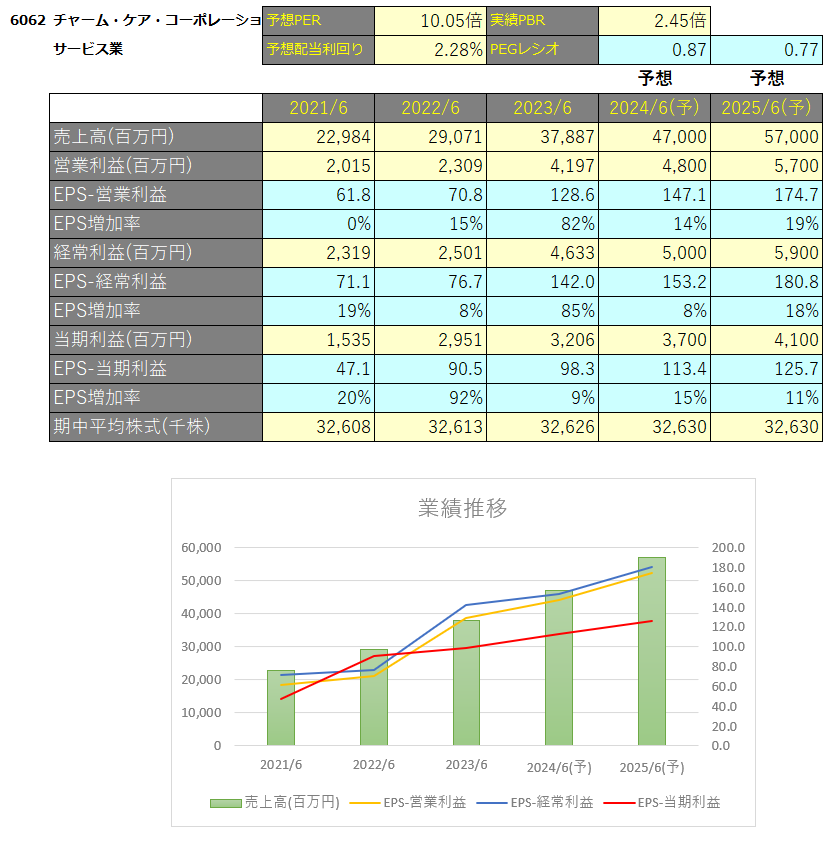

EPSの推移と予想EPS

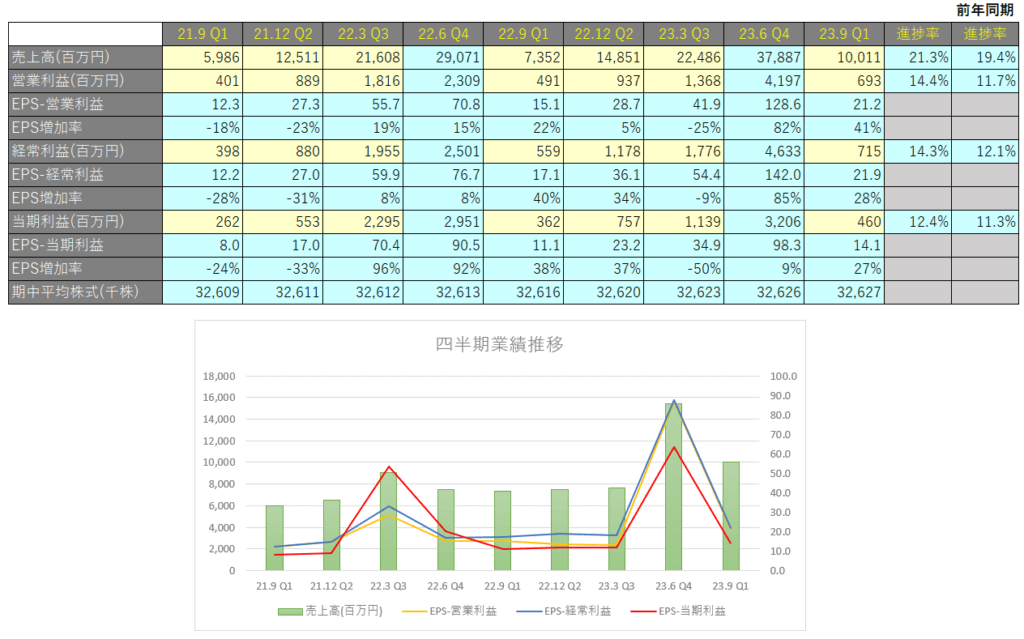

四半期EPS推移

2024年6月期1Qは、売上高が100億円(前年同期比+36.2%)、営業利益は6.9億円(前年同期比+41.2%)、親会社に帰属する四半期純利益は4.6億円(前年同期比+26.9%)となっています。

介護業界の見通し

介護業界におきましては、今後も高齢者人口は増加していき、これに伴い高齢者単独世帯も増加し、介護サービスに対する需要拡大が見込まれます。

一方で、異業種からの新規参入により競争が激しさを増しています。

加えて、介護職における雇用情勢につきましては、2023年9月の有効求人倍率は3.96倍(全国平均・常用(パート含む))と全職種平均の1.18倍を大きく上回り、介護職員の確保は引き続き課題となっているなど、当業界を取り巻く環境は厳しさを増しております。

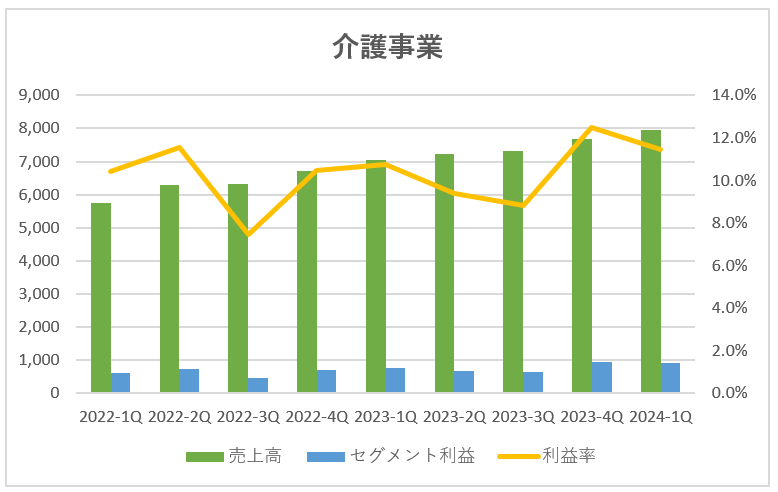

介護事業

介護事業におきまして、新型コロナウイルス第9波の到来による感染者増加は見られたものの、前連結会計年度までのような影響はなく、既存ホームは高い入居率を維持し、新しいホームとライクのホームの入居が特に好調に推移しました。

コストに関しては、引き続き光熱費や物価の高騰による影響は継続しているものの、想定を大きく上回るものではなく、また、前連結会計年度までのコロナ関連経費(消耗品、検査費用、スタッフの危険手当等)が減少しております(前連結会計年度まではコロナ関連経費に対する補助金(営業外収益)を受給し経常利益段階でカバーしておりました)。

また2023年6月期2Qよりコロナ補助金がなくなっています。2023年6月期1Qは3,000万円が計上されています。

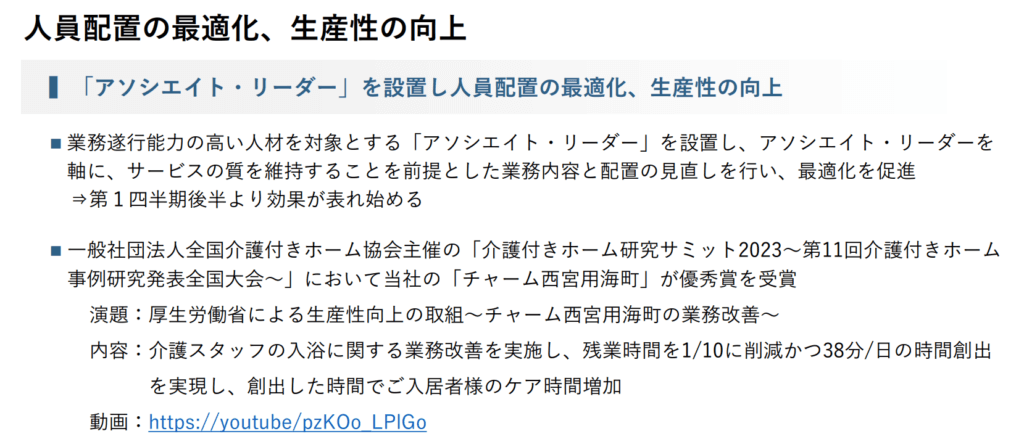

人材不足を見据えて開始したIT・AIを活用した業務効率化や人員配置最適化策の効果も確実に表れ始めています。

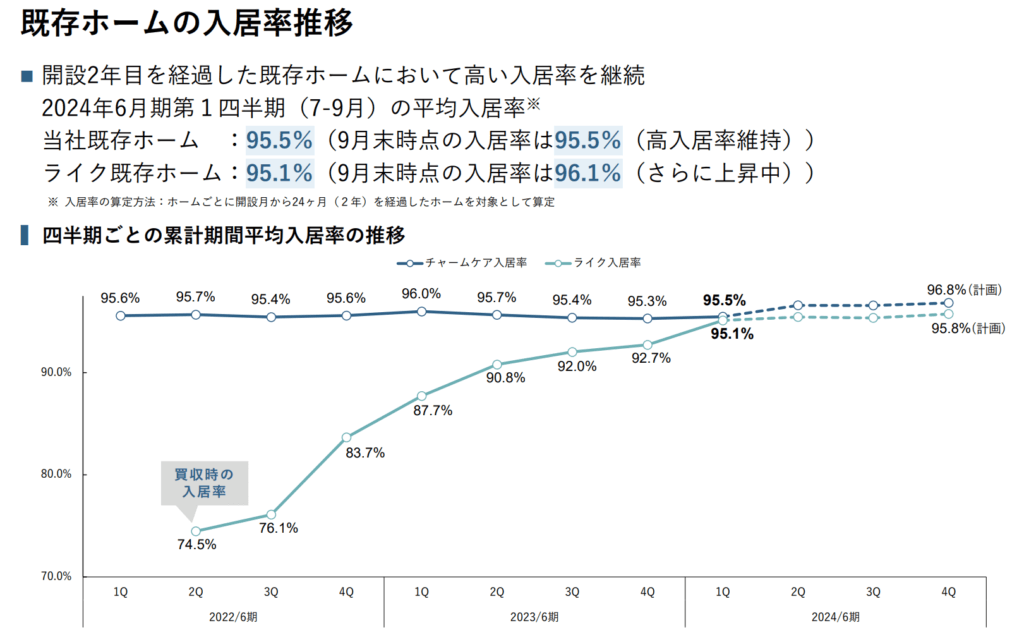

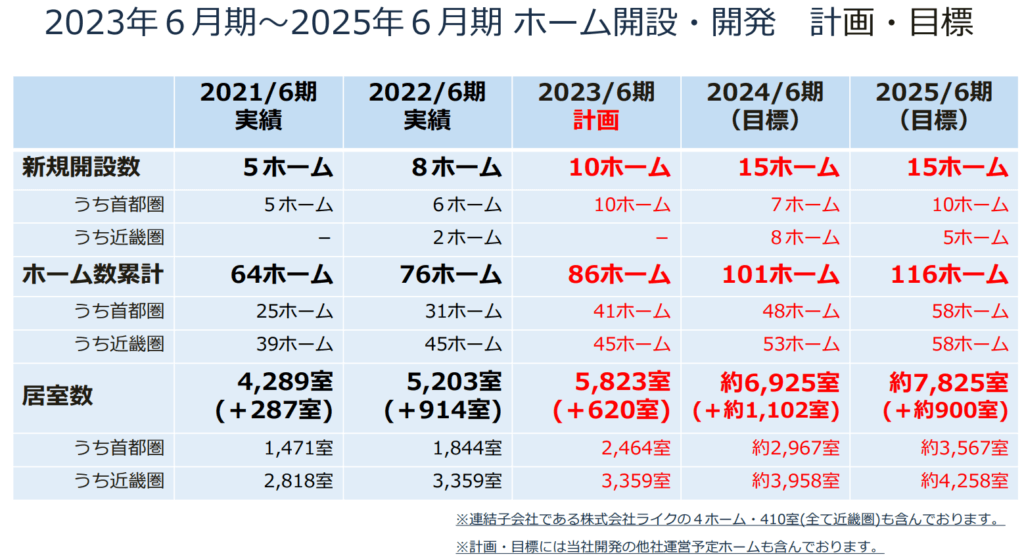

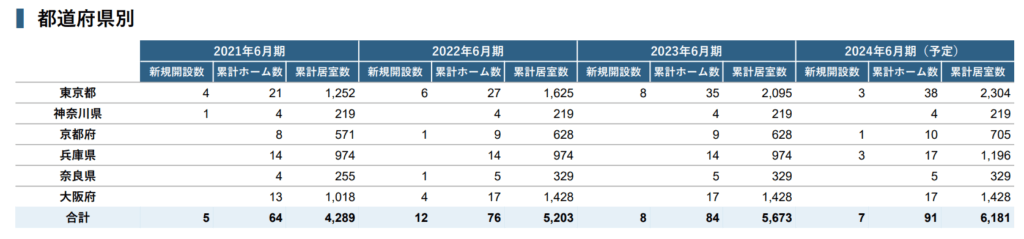

運営ホーム数及び入居率

なお、当第1四半期連結累計期間におけるホームの運営状況につきましては、運営ホーム数の合計は84ホーム、居室数は5,673室(連結子会社である株式会社ライクの4ホーム、410室を含む)であります。当社ホームの入居状況につきましては、ホーム開設から2年を経過した既存ホームにおける平均入居率95.5%(前年同期96.0%)と高い入居率を維持しており、開設2年未満のホームの入居につきましても着実に進んでおります。

また、2021年11月に連結子会社化した株式会社ライクの4ホームの平均入居率は95.1%(買収当初の2022年6月期第2四半期累計期間の平均入居率は74.5%)となり、右肩上がりの上昇を続けております。

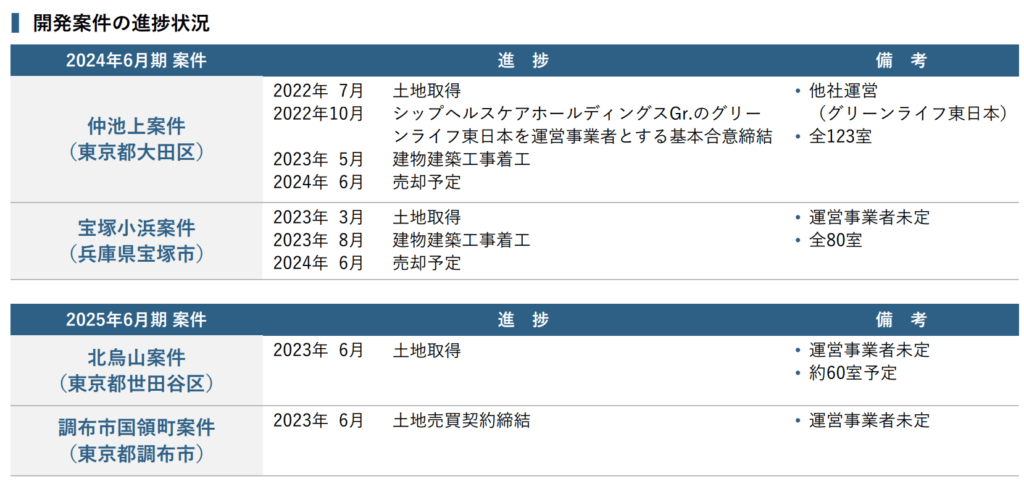

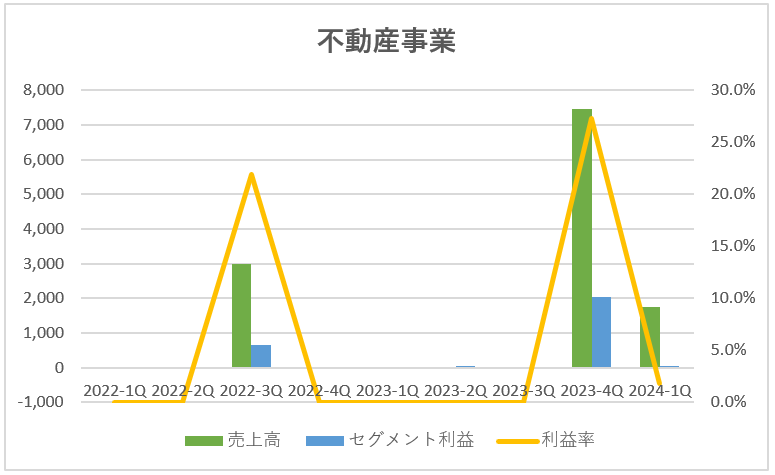

不動産事業

第4四半期に売却予定の2件(仲池上案件及び宝塚小浜案件)の開発案件について、売却交渉を含め着々と進行中となっています。

チャームケアは、介護事業に続く「第二の柱」として不動産事業に力を入れています。

チャームケアが不動産開発を行う理由としましては、以下が述べられています。

- 多数の土地情報を入手できる環境にあるが、自社運営の新規ホーム開設は、スタッフの採用や教育・研修等、運営の品質維持のため現時点では年間10ホーム程度が適正

- 立地によっては、同社ホームの価格帯やブランドに適さないが、ほかの運営事業者には適したホームの開設が可能な場合がある

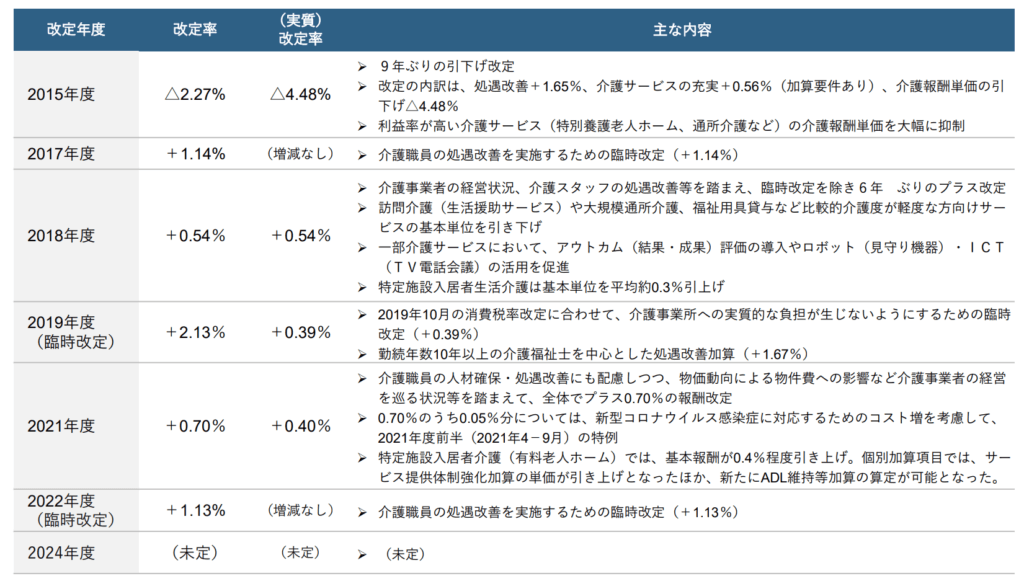

介護報酬改定の変遷

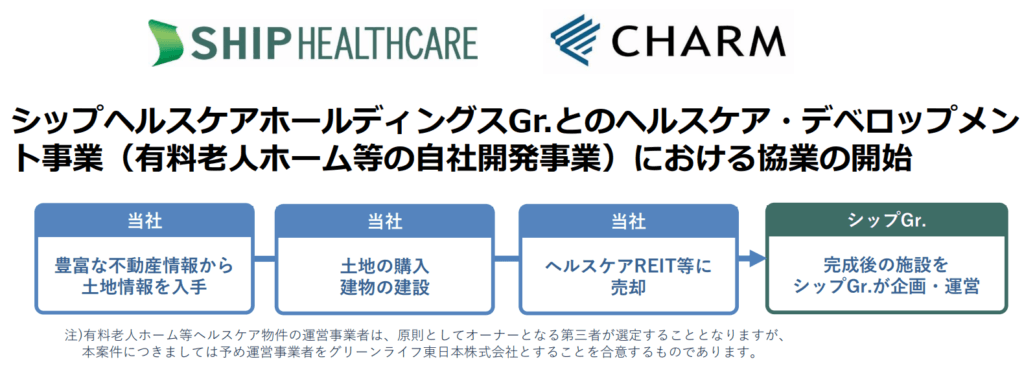

シップヘルスケアホールディングスとの協業

チャームケアコーポレーションとシップヘルスケアホールディングスは、2020年5月に業務提携契約を締結しました。

協業の目的は、高齢者向け住宅事業と医療・介護事業の連携による相乗効果の創出や、新規事業開発などによる収益力の向上です。

協業の具体的な内容としては、チャームケアコーポレーションが運営する有料老人ホームにおける医療・介護サービスの提供や、シップヘルスケアホールディングスが運営するグリーンライフ東日本株式会社との資本・業務提携などがあります。

両社は2022年10月にグリーンライフ東日本株式会社の株式をチャームケアコーポレーションが取得し、有料老人ホーム事業の拡大を図りました。この取引により、チャームケアコーポレーションは首都圏での有料老人ホーム事業のシェアを約10%に高め、シップヘルスケアホールディングスは医療・介護事業の連携を強化しました。

またこの協業に伴い、シップヘルスケアホールディングスがチャームケアコーポレーションの普通株式29.45%を取得し、持分法適用関連会社としています。

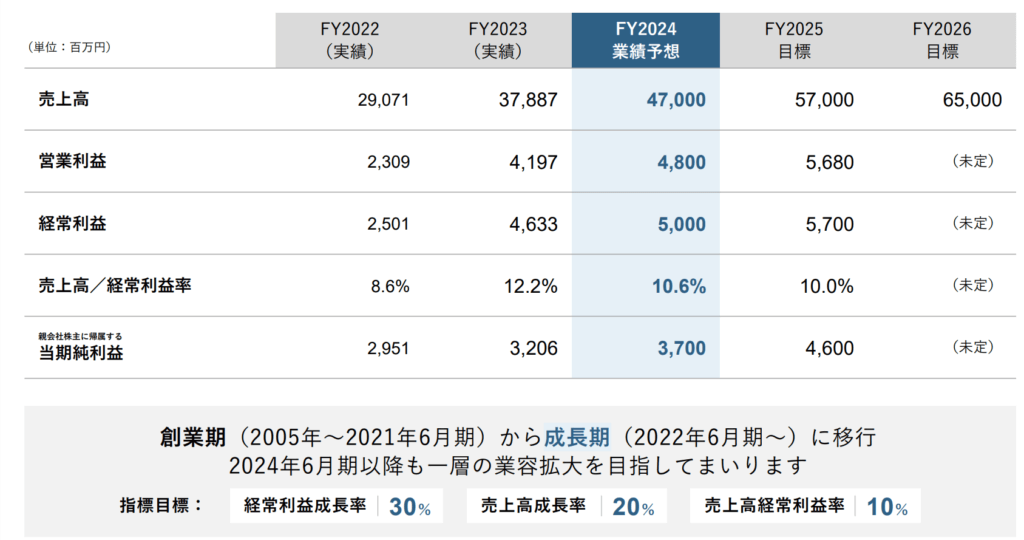

中期経営計画

チャームケアの中期経営計画は、2021年7月期から2024年6月期までの3年間を対象としています。その中で、以下の4つの基本方針を掲げています。

- 事業の拡大と収益力の向上

- サービスの質の向上とブランド力の強化

- 組織力の強化と人材育成

- コーポレート・ガバナンスの充実

創業期(2005年~2021年6月期)から成長期(2022年6月期~)に移行し、2023年6月期以降も一層の業容拡大を目指していくとのことです。

具体的な数値目標としては、計画最終年度(2024年6月期)以下を掲げています。

- 売上高:500億円

- 運営数:100ホーム以上

- 売上高成長率:20%

- 経常利益成長率:30%

- 経常利益率:10%

新規ホームの開設は年間10程度が望ましいとの記載があったので、そうすると増加率は10%程度になります。

値上げなどしない限りは介護事業でこれ以上成長させていくことは難しいため、そのホーム新規開設数を増加させるか不動産事業を成長させることが重要です。

売上高成長率20%、経常利益成長率30%を目指すのであれば、不動産事業での成長はもちろん、介護事業での成長も期待したいですね。

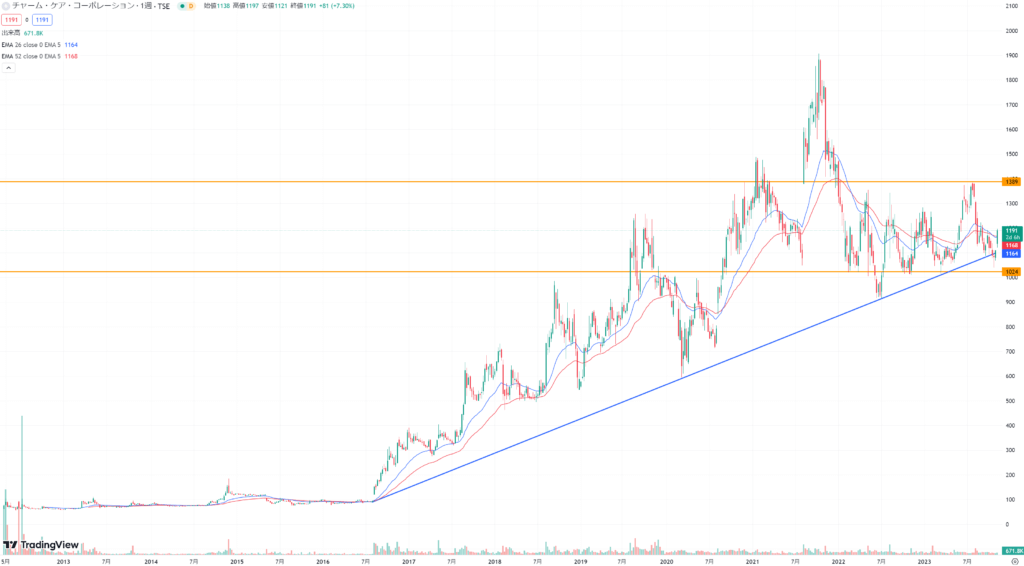

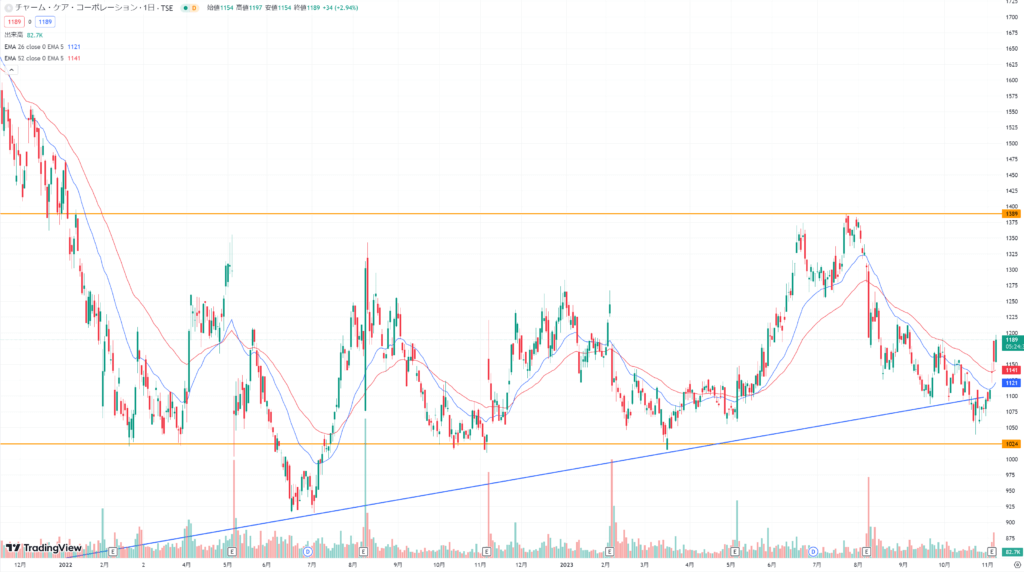

テクニカル分析

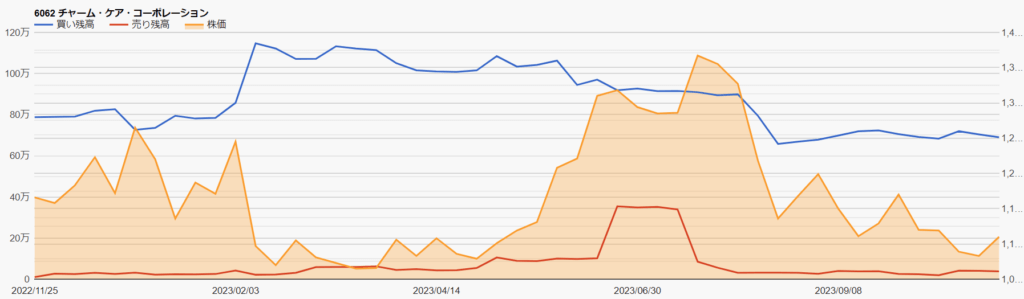

信用ポジション状況

2023/11/7時点の信用ポジション状況は、以下の通りです。

| 信用売残 | 38,400株 |

| 信用買残 | 690,100株 |

| 信用残ネット(貸借倍率) | 651,700株(17.97倍) |

| 出来高 | 364,600株 |

| 回転日数(信用残ネット/出来高) | 1.78日 |

ここ数か月は株価が低迷し、かつボラティリティもそこまでありませんでしたで買い残が解消されてきている状況です。

株価予想

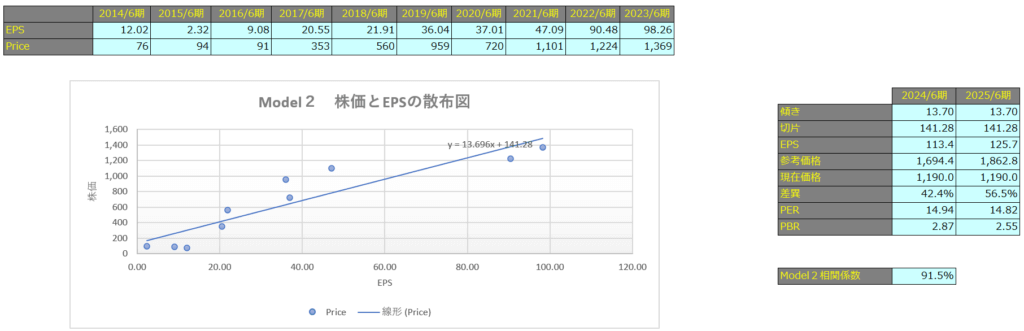

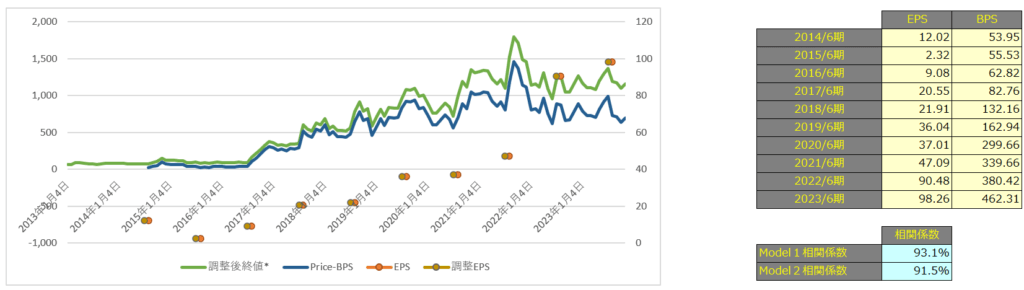

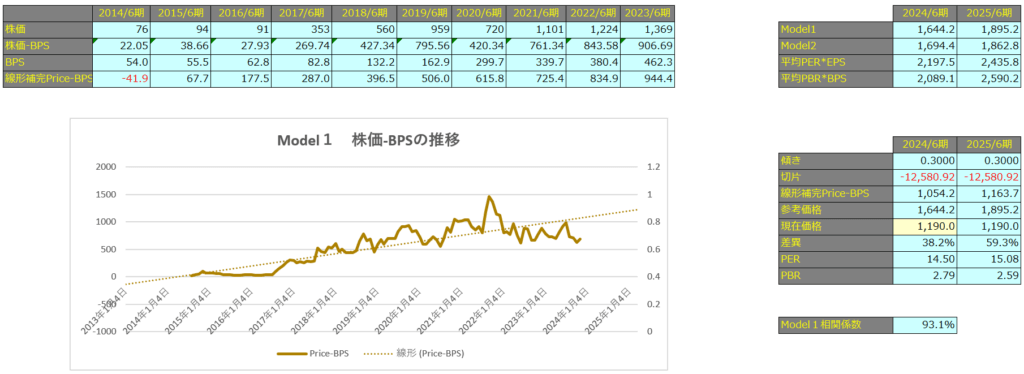

EPSと株価の相関関係を使用して将来の価格を予想してみます。

株価からBPSを控除した金額の時間推移を利用した予測モデルをModel1、株価とEPSの相関を使用した予測モデルをModel2としています。

その結果、相関係数はModel1で93.1%、Model2で91.5%となっており、EPSと株価に強い相関関係があるといえます。

| 相関係数の絶対値 | 一般的な解釈 |

|---|---|

| 0~20% | ほとんど相関関係がない |

| 20~40% | やや相関関係がある |

| 40~70% | かなり相関関係がある |

| 70~100% | 強い相関関係がある |

Model1

Model1で算出した価格は2024年6月期で1,644円、2025年6月期で1,895円となっています。

Model2

予想EPSは2024年6月期が113.4円、2025年6月期が125.7円となっており、Model2で算出した価格はそれぞれ1,694円、1,862円となっています。