信越化学工業株式会社について有価証券報告書や中期経営計画、ニュースリリースから投資価値を独自に分析していきます。

記事の最後には、EPSと株価の相関関係から算出した株価予想も記載していますので、最後まで読んでいただけますと幸いです。

Contents

企業概要

| 企業名 | 信越化学工業株式会社 |

| 上場市場(上場年月) | 東証プライム(1949/5) |

| 時価総額(業種別時価総額順位) | 7兆6,270億円(化学 1 / 217 社) |

| 外国法人持株比率 | 40.8% |

| 予想配当利回り | 2.84 % |

| 監査法人 | EY新日本有限責任監査法人 |

| 業務内容 | 塩ビ、半導体シリコンウエハで世界首位。シリコーン製品や希土類磁石なども。22.3期上期は塩ビと半導体関連の快走続く。磁石も好調で大幅増収増益に。通期最高業績・増配を計画。米国の塩ビ増強設備は11月稼働へ。 記:2021/11/17 塩化ビニルや苛性ソーダ、シリコンウエハ、機能材料を手がける。塩化ビニル樹脂やシリコンウエハ等、トップシェア製品を多数持つ。今上期は生活環境基盤材料や電子材料、機能材料が伸長した。 記:2022/11/01 |

転載元:FISCO

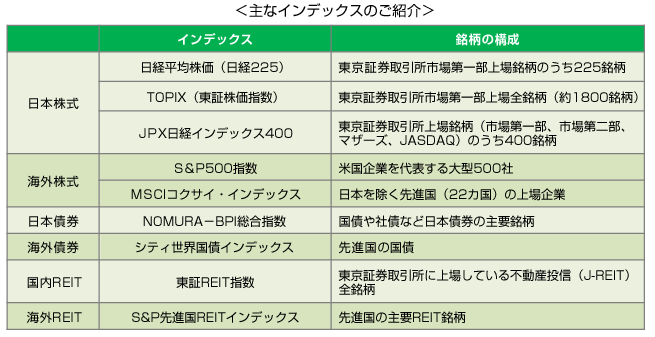

日経平均株価(日経225)およびJPX日経インデックス400構成銘柄への選定

信越化学工業は「日経平均株価(日経225)」および「JPX 日経インデックス400」の構成銘柄に選定されています。

「日経平均株価(日経225)」は、日本経済新聞社が発表する株価指数のことで、東証1部上場銘柄のうち、代表的な225銘柄をもとに計算されています。日本の株式市場の大きな動きを把握する代表的な指標として用いられ、投資信託や先物取引などの商品にも利用されています。

東証1部の代表的な銘柄を選定して指標としているため、定期的に組み入れ銘柄の見直しが行われていますが、分母(除数)の修正などで株式分割や銘柄入れ替えなど市況変動以外の要因を除去して指数値の連続性を保っています。

「JPX 日経インデックス400」は、資本の効率的活用や投資者を意識した経営観点など、グローバルな投資基準に求められる諸条件を満たした「投資家にとって投資魅力の高い企業」で構成され、日本企業の魅力を内外にアピールするとともに、その持続的な企業の評価や株式の流動性だけでなく、企業の財務状況など、株式市場の活性化を図る事を目的として創生された株式指数です。

現在の投資の流行はインデックス投資ですから、インデックスの構成銘柄になることで大きな買い圧が生まれることが期待できます。

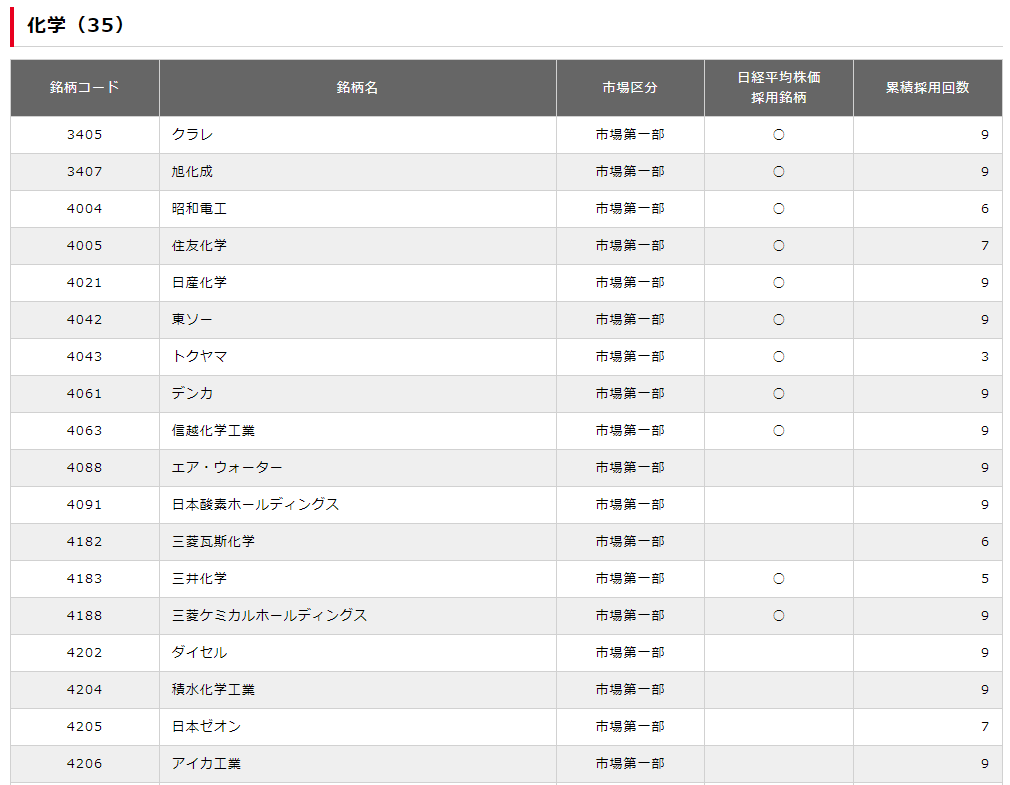

化学で JPX 日経インデックス400に採用されている会社は以下の通りです。

競合他社

信越化学工業は、シリコーンと半導体シリコンの世界最大の生産量と売上高を持っていますが、それぞれの分野で競合する会社があります。

シリコーンでは、ドイツのヴァッカー・ケミー(Wacker Chemie)、アメリカのダウ・ケミカル(Dow Chemical)、中国のブルースター(Bluestar)などが主な競合他社です。

半導体シリコンでは、シリコンウエーハの先端品に限ればSUMCO(3436)と世界を二分している状況です。

これらの競合他社とはどのように差別化を図っているかというと、

- シリコーンでは、高純度で高品質な製品を提供し、多様な用途に対応することで顧客満足度を高めています。また、環境に優しい製品や技術開発にも力を入れています。

- 半導体シリコンでは、純度99.999999999%(イレブンナイン)のシリコンウエハーを生産することで世界トップレベルの品質を誇っています。また、最新技術や設備投資にも積極的に取り組んでいます。

ウエハーメーカーは安定供給を望む顧客との間で数量・価格を一定期間固定とする「長期契約」を増やしてきたため、昨今の半導体需給ひっ迫による価格上昇の恩恵は22年から本格化してきます。

そのほかフォトレジスト(感光材)はEUVに関しては日本のJSR(4185)、東京応化工業(4186)、信越化学工業の3社寡占状態となっています。

事業内容

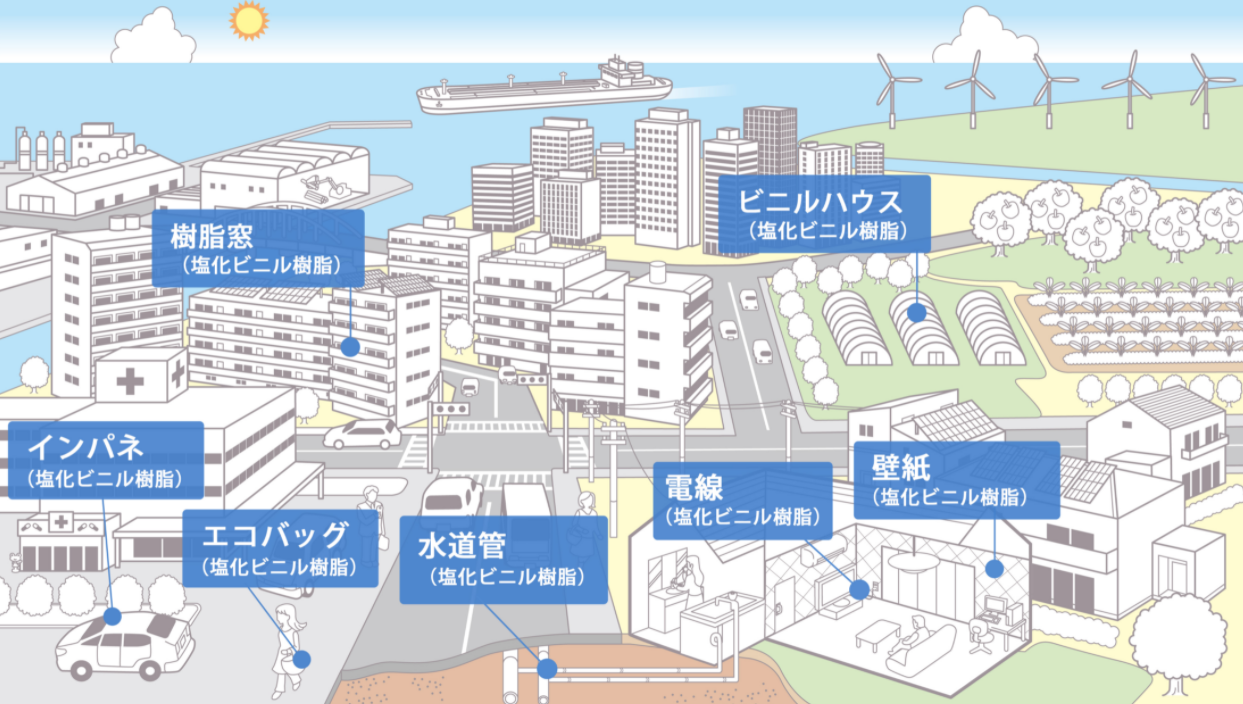

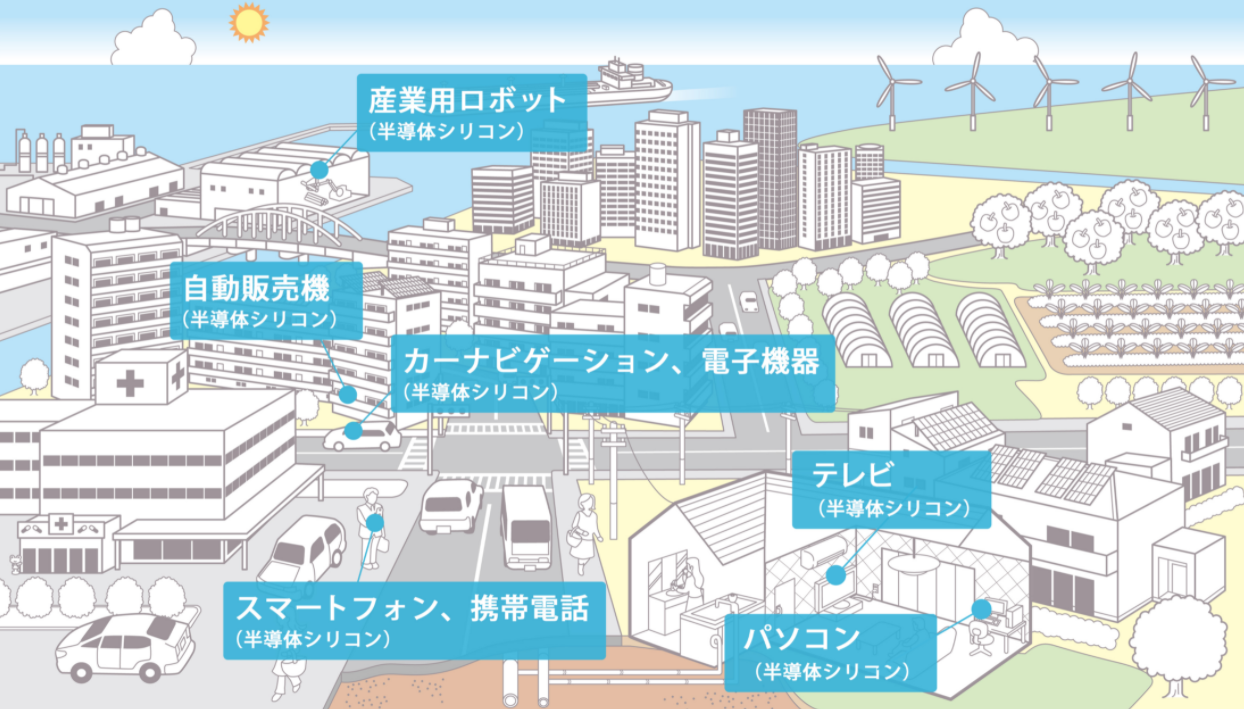

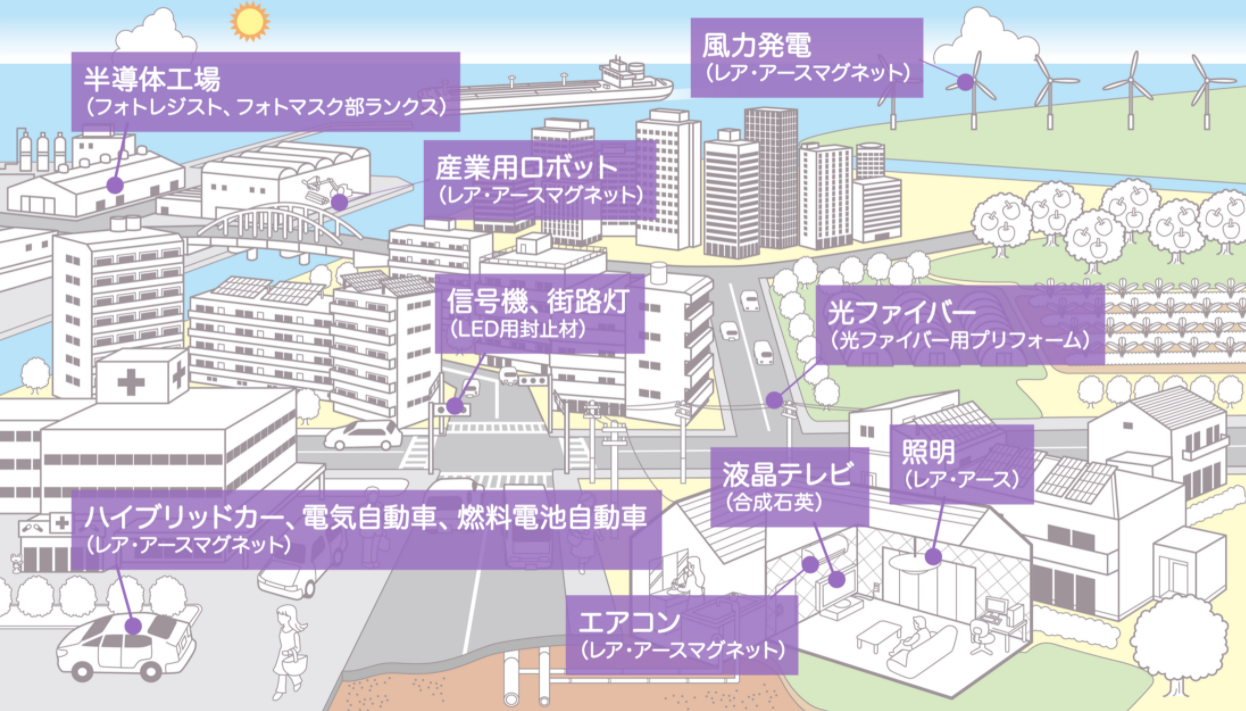

信越化学は、4つの事業分野を中心に、産業や生活の基礎になる素材、製品を作っている化学メーカーです。

信越化学の製品群は、基本となる生産技術を応用したモノづくりなどを通じて、原料や市場など、相互に緊密なつながりをもちながら、多彩な分野で活躍、経済情勢に左右されにくい強固な事業構造を築いています。

塩化ビニル樹脂、半導体シリコンウエハで世界首位、その他ケイ素樹脂、フォトレジストなどでも世界トップレベルの幅広い材料で首位級の化学メーカーです。

信越化学工業は多面的に世界一を目指し、高収益を実現することを経営目標に掲げています。

そのために販売先行と素早い投資でお客さまとともに成長を目指す「強い営業」、お客さまと社会のニーズに真摯に耳を傾けて新製品や新サービスを創造する「強い研究開発」、そして安全を最優先に品質の高い製品を安定的に送り出す「強い製造」が一体となって成長の基盤を強化し、企業価値の最大化に取り組んでいます。

強み・弱み

信越化学工業の強みについては、以下が挙げられます。

- シリコーンと半導体シリコンの世界最大の生産量と売上高を持ち、高純度で高品質な化学製品の開発と生産技術に優れています。

- 利益率は2ケタ台で高収益を達成し、長期安定的な成長を目指しています。

- 海外展開を積極的に行っており、アジア・欧米・中南米・中東・アフリカなど世界各地で生産拠点や販売拠点を持っています。これにより地域ごとのニーズに応えることができます。

- 環境に配慮したエネルギー効率の高い工場運営や社会貢献活動を行っており、サステナビリティの重要課題に取り組んでいます。

信越化学工業の弱みについては、以下が挙げられます。

- シリコーンや半導体シリコンなどの主力製品が市場価格や需要の変動に影響されやすく、業績が不安定になる可能性があります。

将来性としては、

- AI、IoT、ビッグデータなどの技術進歩は新たな産業につながり、信越化学工業の製品やサービスへの需要が増える可能性があります。

- エネルギー関連、半導体材料、パワーデバイス、ヘルスケア、光通信など5つの研究開発テーマを設定し、事業化に向けて取り組んでおり、新たな市場を開拓する可能性があります。

事業セグメント

信越化学工業の事業セグメントは、以下の通りです。

| 区分 | 主要製品 |

|---|---|

| 生活環境基盤材料事業 | 塩化ビニル(世界シェア1位)、苛性ソーダ等の製造・販売を行う。 米国のシンテック社で、塩化ビニル樹脂の新工場を予定通り立ち上げ、需要の伸びに応えます。 第2期の工事を着実に遂行し、その一方で後続の計画を検討。 |

| 電子材料事業 | 半導体シリコン(シリコンウエハー 世界シェア1位)の製造・販売を行う。 半導体の基板となる素材の「シリコンウエハー」で世界トップシェアを誇ります。 また、半導体パッケージを構成する材料のひとつである「半導体封止材」や、5Gやミリ波レーダー、大容量高速基盤の実現に不可欠な「低誘電材料」なども手掛けています。 希土類磁石、合成石英製品(世界シェア1位)、フォトレジスト(世界シェア2位)及びマスクブランクス(世界シェア2位)等の製造・販売を行う。  希土類磁石事業で、日本とベトナムの2拠点での原料の精製から最終製品までの一貫生産体制を活かし、原料対策を入念に施すとともに、欧米で開始された供給に係る安全保障検討に対応していきます。 半導体デバイスパッケージ材料、新種の基板材料や5G対応材料の上市を推し進めます。光ファイバー用プリフォームは、主要国で始まるインフラ投資に由来する需要を取り込みます。 合成石英基板では、高品質とサイズ対応の迅速さで需要に応えていきます。 フォトレジストでは、引き続き先端品の開発と安定供給を中心に据え、マスクブランクスの先端品でも基板からの一貫生産体制で需要に応えていきます。 |

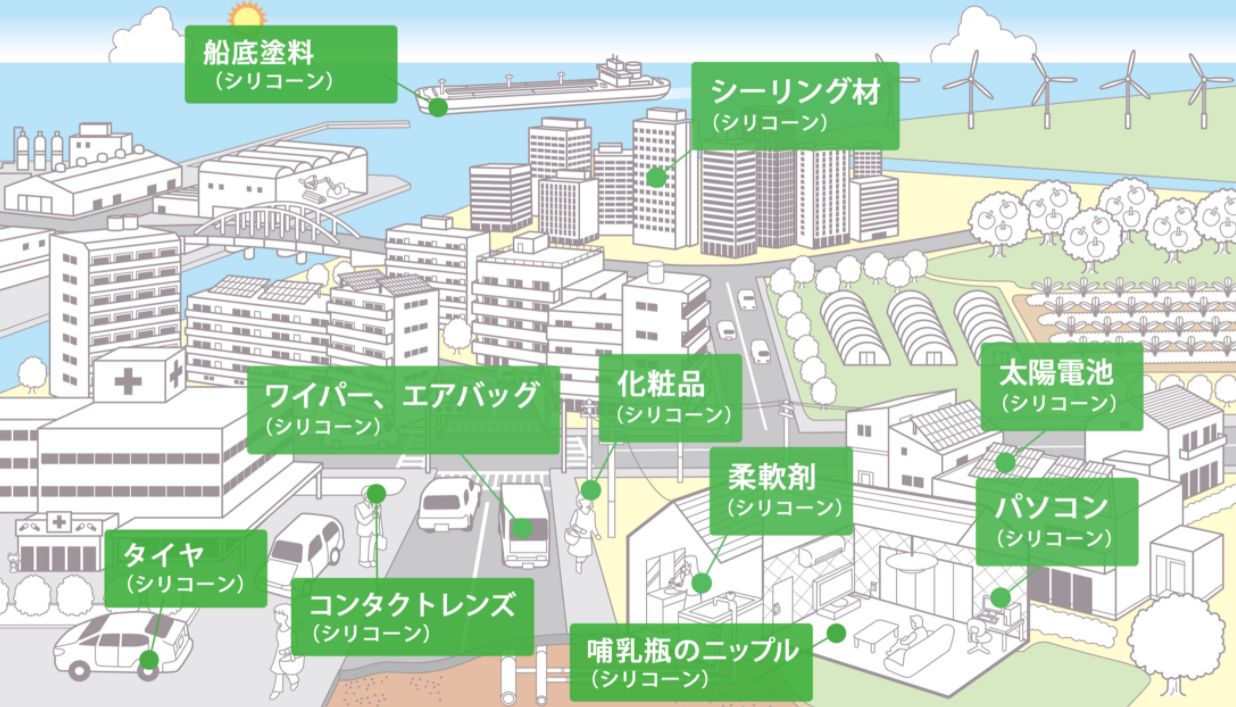

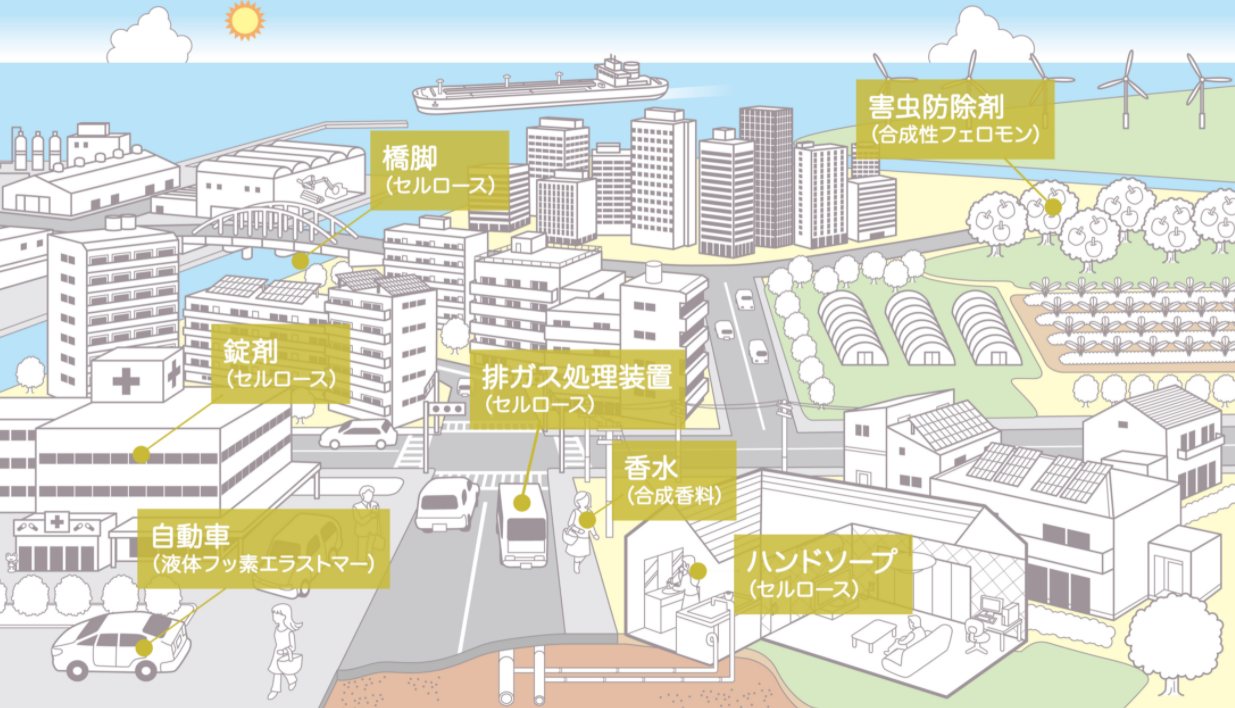

| 機能材料事業 | シリコーン(世界シェア4位、国内シェア1位)の製造・販売を行う。 最終製品の生産能力増強を進め、全世界の顧客への供給体制と品揃えの拡充に取り組んでいます。 顧客の課題解決に貢献する製品と用途の開発をより一層推し進めます。 セルロース誘導体(メチルセルロース 世界シェア2位)、金属珪素等の製造・販売を行う。  セルロース事業で、日米欧の3拠点から多様な製品群の安定供給を図ります。 これまで注力してきました製剤用や産業用に加え、食品用でも需要の広がりに応えていきます。 フェロモン製品(合成フェロモン 世界シェア1位)も適用品種を増やして、農産物収穫向上や森林保護に貢献していきます。 ポバール他の新規用途においても拡販を推進します。 |

| 加工・商事・技術サービス事業 | 樹脂加工製品、技術・プラント輸出、商品の輸出入、エンジニアリング |

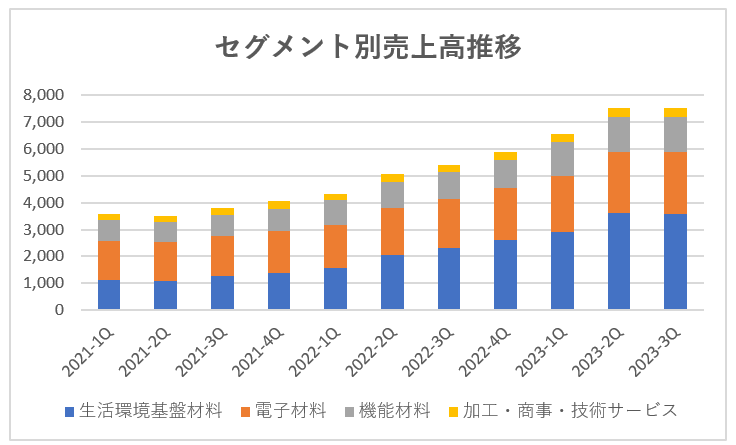

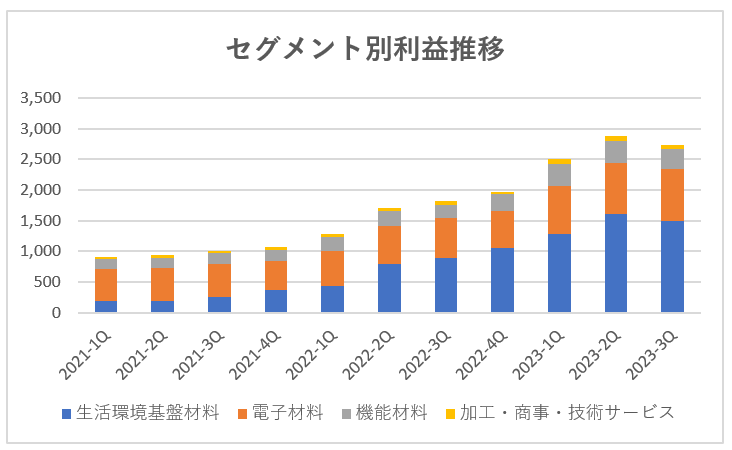

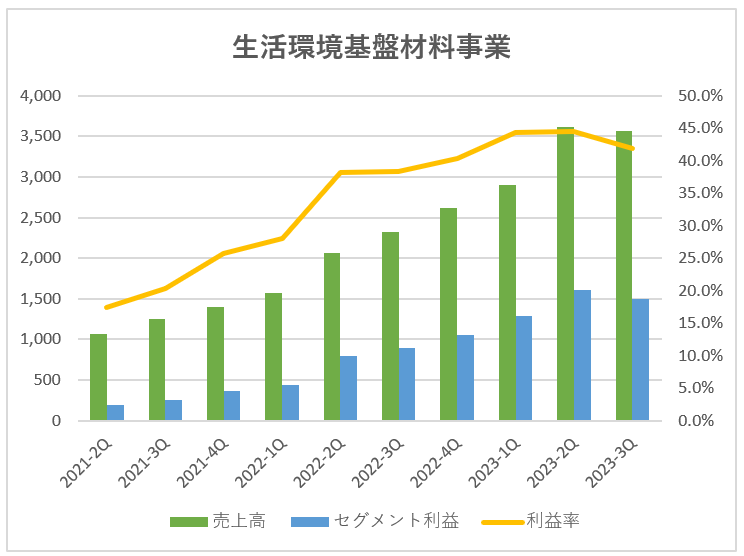

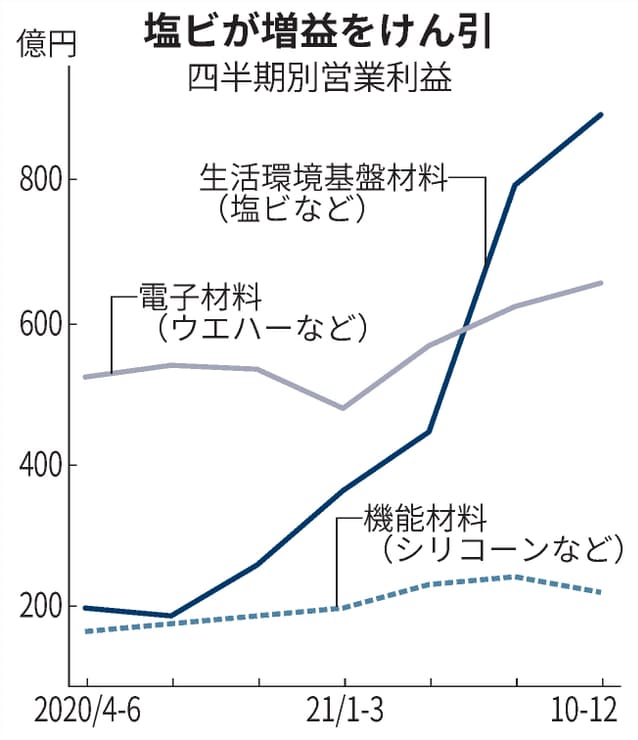

売上高の規模としては、2年ほど前までは「生活環境基盤材料事業」、「電子材料事業」、「機能材料事業」それぞれ同規模程度となっていましたが、最近は「生活環境基盤材料事業」「電子材料事業」の規模拡大が顕著になっています。

利益は「生活環境基盤材料事業」および「電子材料事業」から計上されています。

また、「機能材料事業」からも大きくはないですが、少なくはない程度の利益を安定して計上しています。

業績

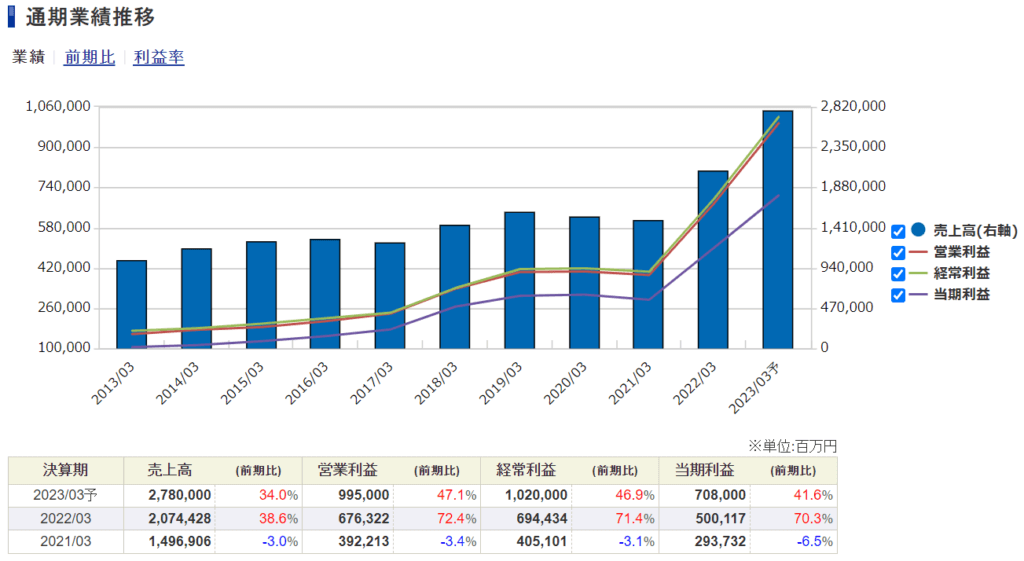

信越化学工業の過去の業績は以下の通りです。

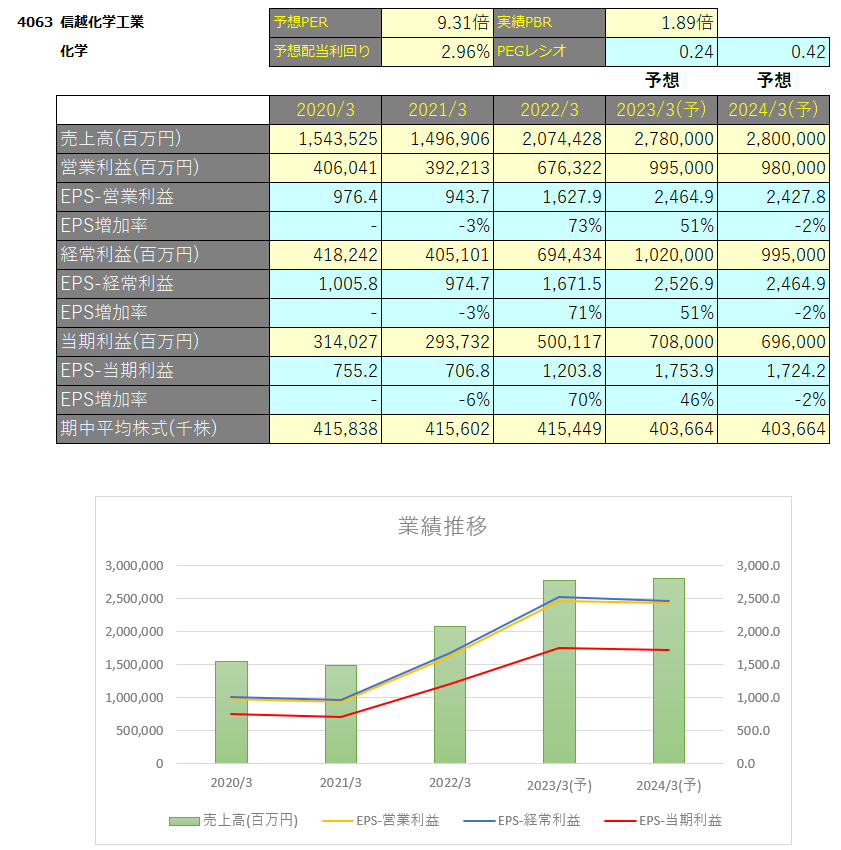

EPSの推移と予想EPS

信越化学工業は毎年増収増益を続けていますが、FY2022以降は特にその金額が急増しています。

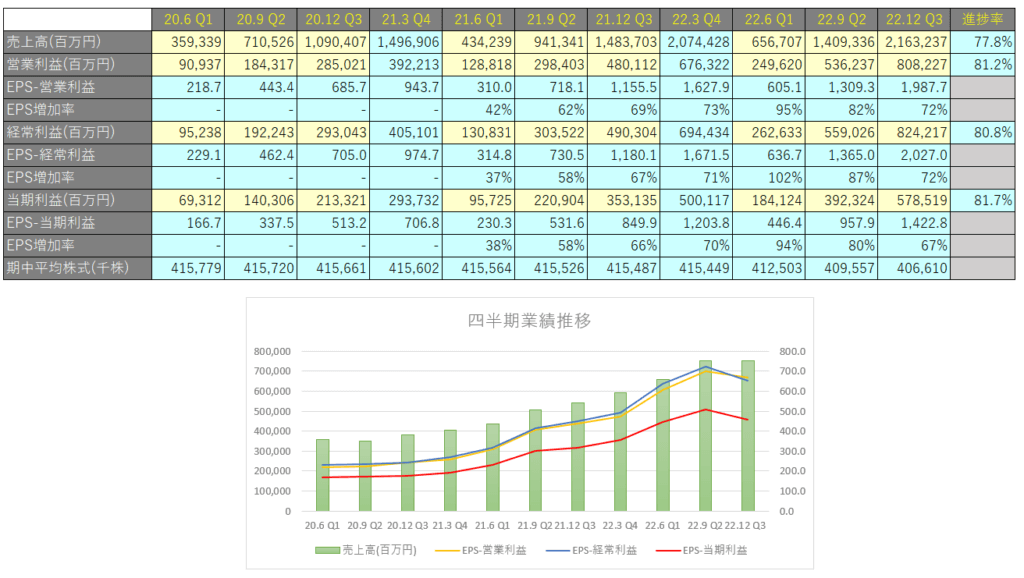

四半期EPS推移

2023年3月期3Qは、売上高は2兆1,632億円(前年同期比+45.8%増)、営業利益は8,082億円(前年同期比+45.8%増)、親会社株主に帰属する四半期純利益は5,785億円(前年同期比+45.8%増)となりました。

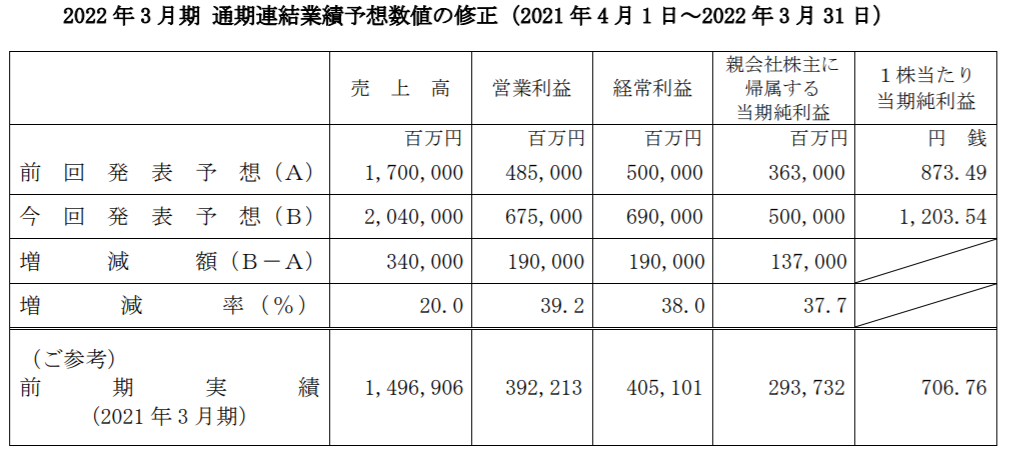

1月27日に2022年3月期3Q短信が発表されましたが、それと同時に業績予想の上方修正も同時に発表されています。

2022年3月期の連結純利益は前期比70%増加の5,000億円とし、これは過去最高の3,630億円としていた従来予想を1,370億円上回ります。

業績予想の上方修正は主に米国での旺盛な塩化ビニール樹脂の販売が伸び、値上げ効果で全体を引き上げていることによるものです。

2022年3月期の予想営業利益率は33%超、ROEは15%を超とすさまじい利益率を計上する見込みです。

営業利益率の高さは信越化学工業の製品を使わざるを得ない品質の高さの表れといえるでしょう。

そしてROEとROAの数字が近いことから、財務基盤は安全であることもわかります。

生活環境基盤材料事業

生活環境基盤材料事業の稼ぎ頭である塩化ビニルは2020年より米国の住宅市場の拡大を背景に需要は底堅く推移してきました。

2021年3月期は米国の主力子会社シンテック社において、フル操業を継続し、塩化ビニル、苛性ソーダともに高水準の出荷を維持。

シンテックは21年に9回の値上げを実施し、年間の値上げ幅は約3割と歴史的な水準となったことが営業利益急伸の要因です。

2022年も米国では住宅市場の拡大が続き、床材メーカー各社とも増産しており、関連して塩化ビニール樹脂の需要も底堅く推移しました。

2023年3月期には世界的な景気後退の様相が市況に表れましたが、2022年末に市況は概ね底打ちをしたとのことです。

一方で、か性ソーダ市況は底堅さを維持しています。

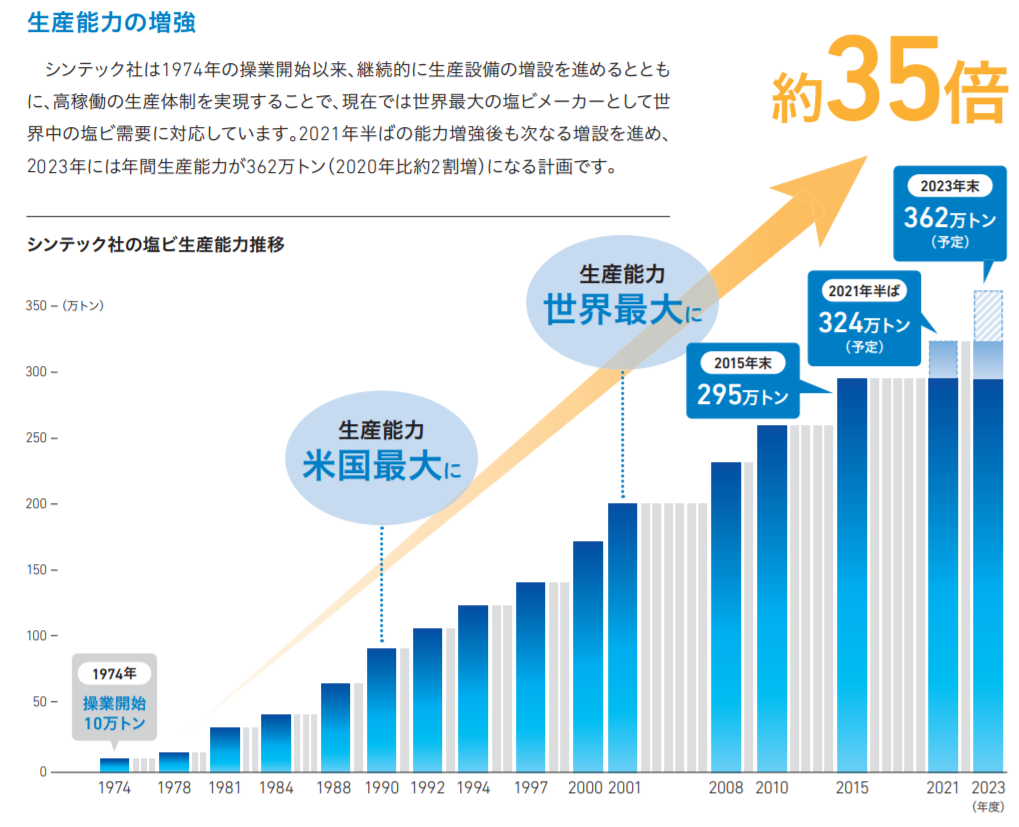

ルイジアナ州の新工場が通年寄与

21年11月、米ルイジアナ州で待望の塩化ビニール樹脂の新工場が稼働しました。

新型コロナウイルス禍で約10カ月遅れたものの、北米の塩ビ樹脂の年産能力は324万トンと1割増え、世界首位の座を固める。

建物の窓枠や水道管などに使う塩ビ需要は各地で増える見通しで、1月には23年の完成にむけ1300億円を投じる追加増強も決めています。

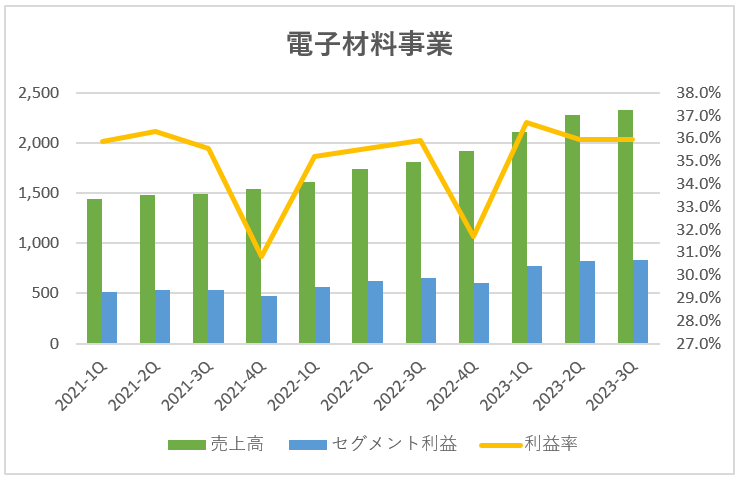

電子材料事業

半導体市場は、昨年の秋以降調整局面に入りましたが、当該期にあってはシリコンウエハー、フォトレジスト、マスクブランクス等の半導体材料をほぼ計画通り出荷しました。

希土類磁石も、データセンター投資の調整の影響が見られましたが、他市場向けの出荷で補っています。

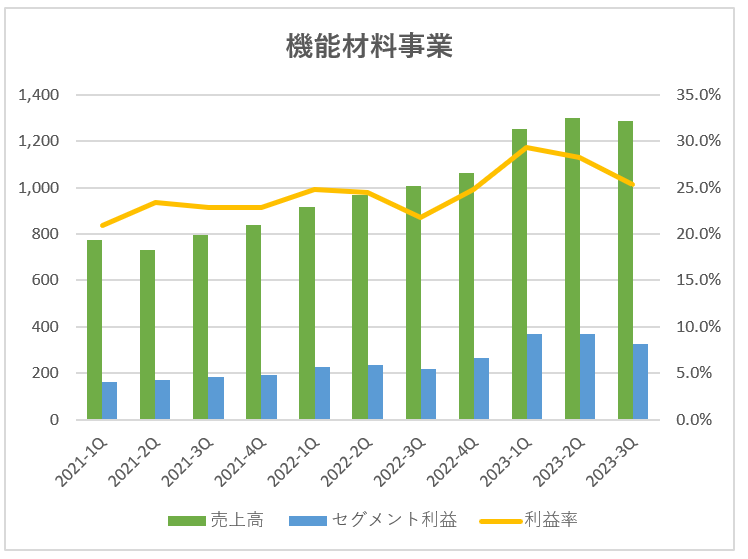

機能材料事業

一部の製品群で在庫調整がありましたが、機能性の高い製品群で補い、収益性の維持を図りました。

シリコーンは塩ビやウエハーと違い、顧客と用途に合わせた素材を共同開発する「多品種少量生産」が多い。顧客は簡単に他社製品に切り替えられず、価格交渉しやすい。

EV電池素材に800億円投資

信越化学工業は2025年までに800億円を投じて、EV電池向けシリコーンを最大2倍に増産すると発表しました。(引用:日経新聞)

自動車の電動化に伴いエンジンに使う触媒などの需要が減る一方で、EVの電池やモーター向けの新たな素材への投資が激化している背景があり、日本は欧米勢にやや遅れ気味。

国内で1位のシェアだが、世界では4位で首位の米ダウに大きく差をつけられており、積極的な投資で供給力を高める狙い。

投資計画

シンテック社

信越化学工業の主力子会社であるシンテック社は2021年に世界最大の塩ビメーカーとして現在の信越化学工業の収益を支えています。

2020年には塩ビの主原料の一つであるエチレンの生産を開始し、これまで外部調達していたエチレンの約半数が自社内生産になっており、今後も需要の伸びが期待される塩ビの安定生産に貢献しています。

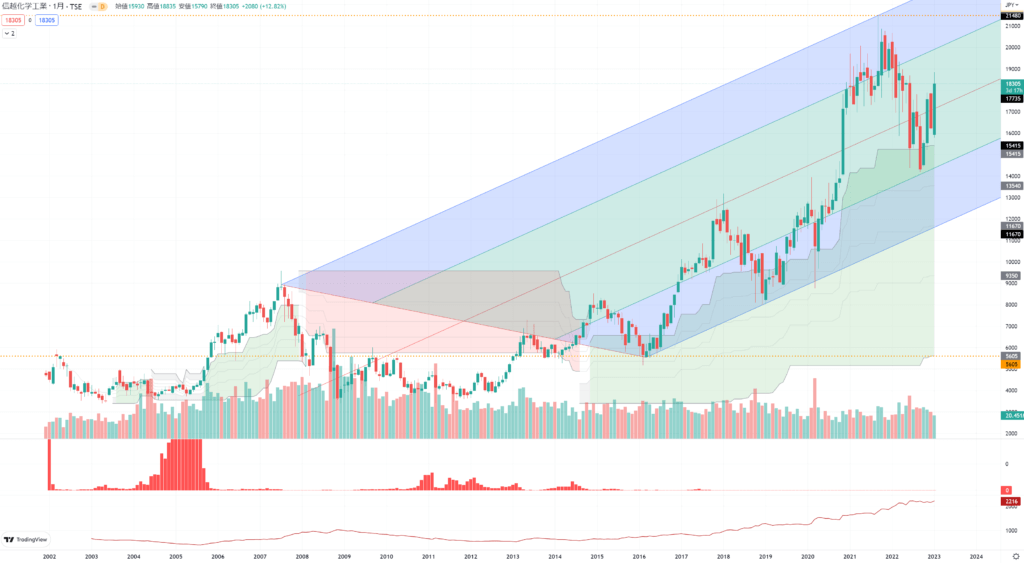

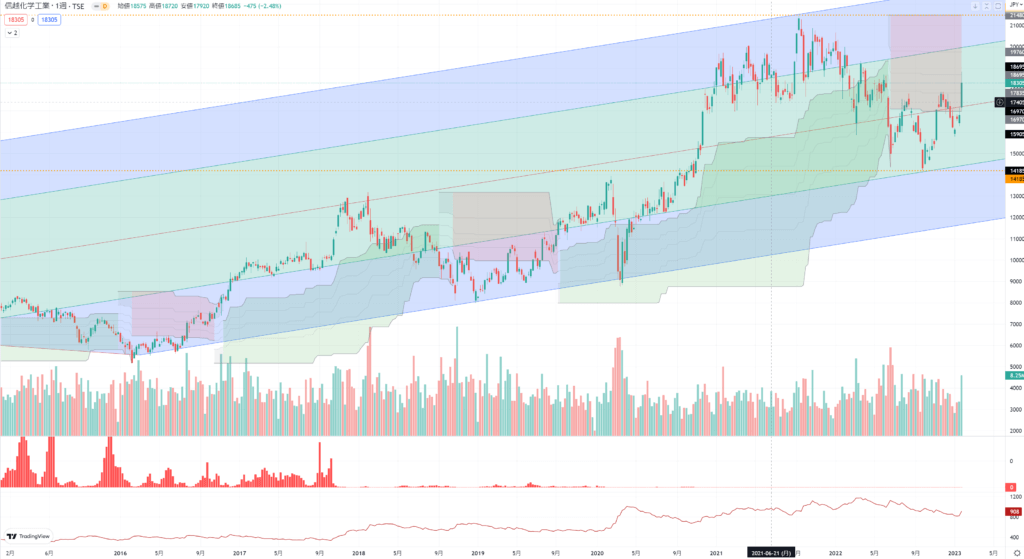

テクニカル分析

業績の拡大に伴い株価は上昇しており、長期ではきれいな上昇トレンドとなっています。

株価予想

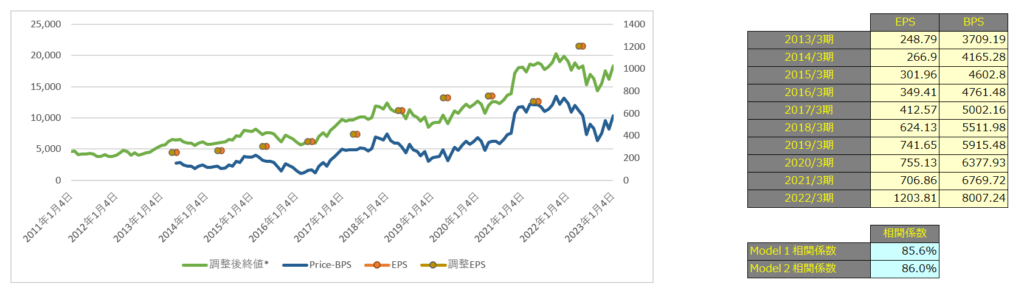

EPSと株価の相関関係を使用して将来の価格を予想してみます。

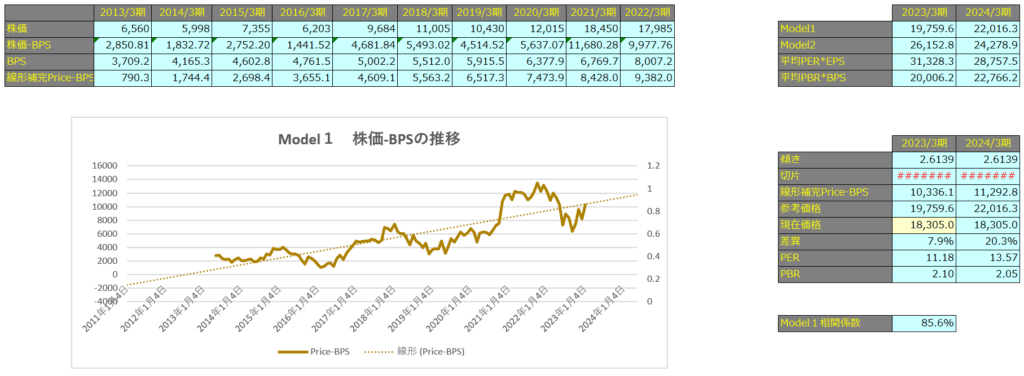

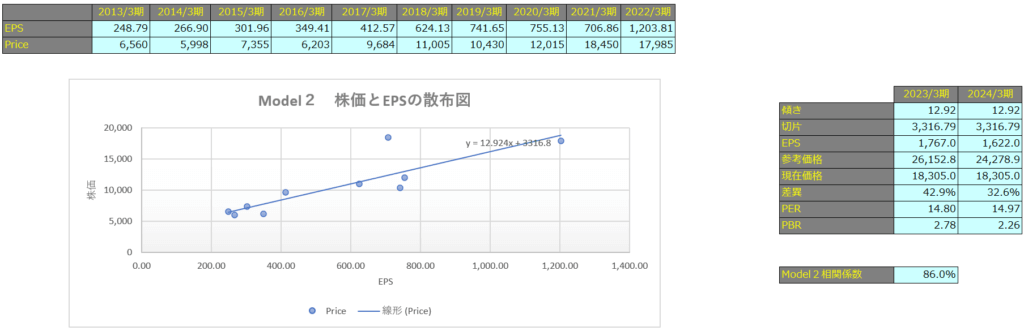

株価からBPSを控除した金額の時間推移を利用した予測モデルをModel1、株価とEPSの相関を使用した予測モデルをModel2としています。

相関係数はModel1で85.6%、Model2で86.0%となっておりますので、株価とEPSには強い相関があるといえます。

| 相関係数の絶対値 | 一般的な解釈 |

|---|---|

| 0~20% | ほとんど相関関係がない |

| 20~40% | やや相関関係がある |

| 40~70% | かなり相関関係がある |

| 70~100% | 強い相関関係がある |

Model1

Model1で算出した価格は2023年3月期で19,759円、2024年3月期で22,016円となっています。

Model2

予想EPSは2023年3月期が1,767.0円、2024年3月期が1,622.0円となっており、Model2で算出した価格はそれぞれ26,152円、24,278円となっています。

-292x300.jpg)