ヒューリック株式会社について有価証券報告書や中期経営計画、ニュースリリースから投資価値を独自に分析していきます。

記事の最後には、EPSと株価の相関関係から算出した株価予想も記載していますので、最後まで読んでいただけますと幸いです。

企業概要

| 企業名 | ヒューリック株式会社 |

| 上場市場(上場年月) | 東証プライム(1949/5) |

| 時価総額(業種別時価総額順位) | 1兆282億円(不動産業 5 / 148 社) |

| 外国法人持株比率 | 15.5% |

| 予想配当利回り | 3.59 % |

| 監査法人 | EY新日本有限責任監査法人 |

| 業務内容 | 不動産賃貸や建替・開発などを展開。駅近ビル中心に好物件を保有し、オフィス賃貸に強み。COI西青山ビルなどを新規取得。オフィス等の不動産賃貸収入は安定。営業原価の減少等により、23.12期2Q累計は増益。 記:2023/09/07 |

転載元:FISCO

JPX日経インデックス400構成銘柄への選定

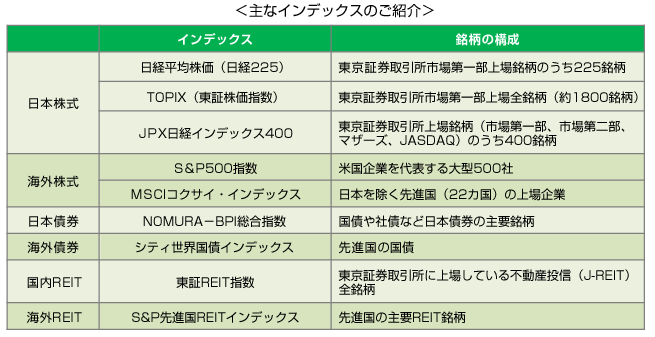

ヒューリックは「JPX 日経インデックス400」の構成銘柄に選定されています。

「JPX 日経インデックス400」は、資本の効率的活用や投資者を意識した経営観点など、グローバルな投資基準に求められる諸条件を満たした「投資家にとって投資魅力の高い企業」で構成され、日本企業の魅力を内外にアピールするとともに、その持続的な企業の評価や株式の流動性だけでなく、企業の財務状況など、株式市場の活性化を図る事を目的として創生された株式指数です。

現在の投資の流行はインデックス投資ですから、インデックスの構成銘柄になることで大きな買い圧が生まれることが期待できます。

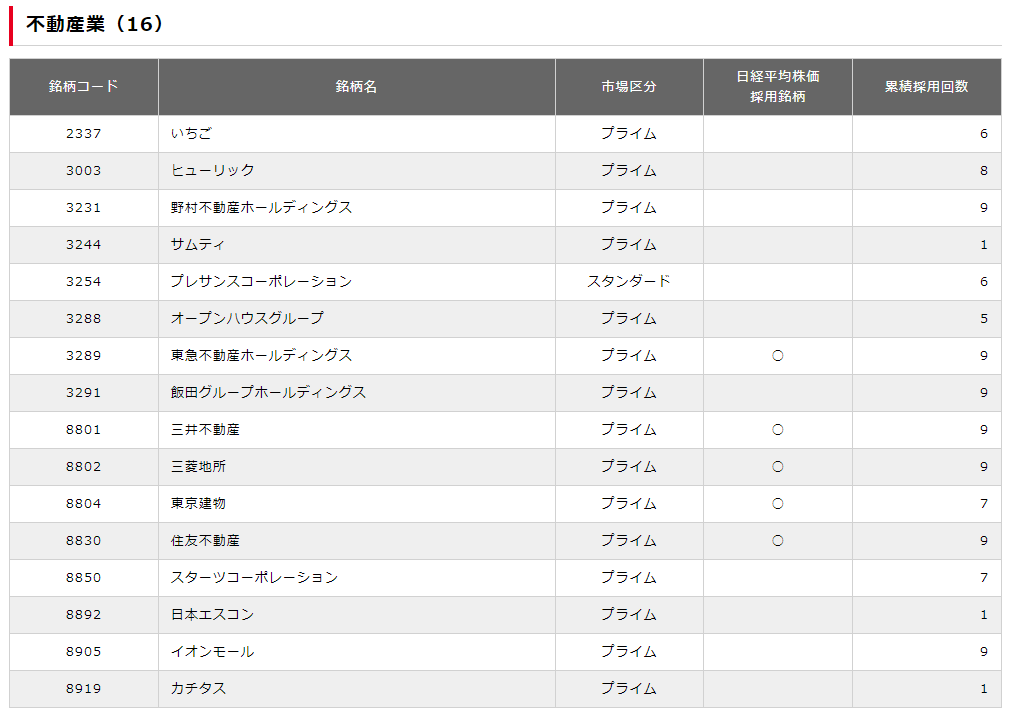

不動産業で JPX 日経インデックス400に採用されている会社は以下の通りです。

競合他社

ヒューリックは、不動産賃貸業を中核とした企業で、三井不動産(8801)、三菱地所(8802)、住友不動産(8830)、東急不動産(3289)、野村不動産(3231)などの大手デベロッパーと同業です。ヒューリックは、不動産分野において、他社と差別化を図るために以下のような取り組みを行っています。

- オフィスDXプラットフォームの開発: ヒューリックは、保有物件での実証実験や不動産分野の知見・ノウハウを活かし、新たなサービスの企画・開発を行っています。プラットフォーム・アプリケーションの実装を行い、保有物件の競合他社との差別化及び付加価値向上を目指しています。

- コーポレートベンチャーキャピタル事業の開始: ヒューリックは、スタートアップ企業との共創によるイノベーションの実現と既存事業の差別化を狙い、新たにコーポレートベンチャーキャピタル(CVC)事業を開始しました。同社が注力する不動産・ヘルスケア・観光・環境・教育領域に加え、今後の社会基盤を支える成長期待領域に投資を行います。

事業内容

ヒューリック株式会社は、不動産賃貸事業を中核とした企業です。東京23区を中心に、駅至近の好立地にオフィスビルや商業施設等を数多く保有しています。また、公的資産の効率的な活用・運用をお手伝いするPPP事業や、民間企業の保有資産の有効活用をお手伝いするCRE事業など、新たな事業がスタートしています。

ヒューリックの得意分野は不動産賃貸事業であり、オフィスビル、商業施設、銀行店舗ビル、ホテル・旅館、高齢者住宅、賃貸住宅等を保有しています。近年では、「3K(高齢者・健康、観光、環境)ビジネス」を新たなビジネス領域として開拓・強化しています。

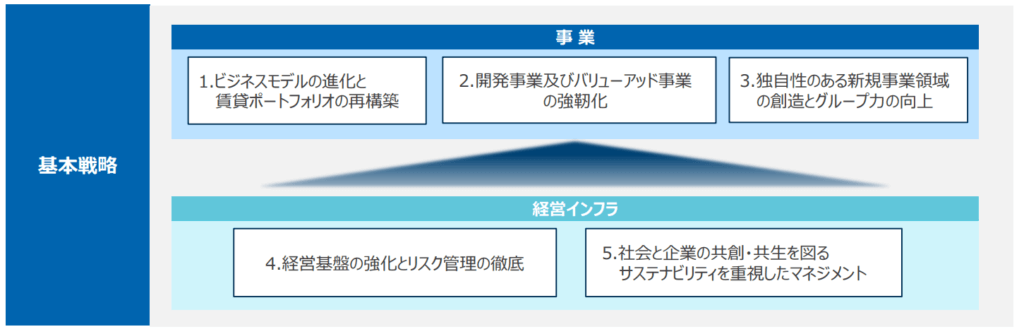

「成長性」「収益性」「安全性」「生産性(効率性)」を高次元でバランスしつつ、圧倒的なスピードによるダイナミックな転換を図り、更なる成長を実現することを基本方針に掲げています。

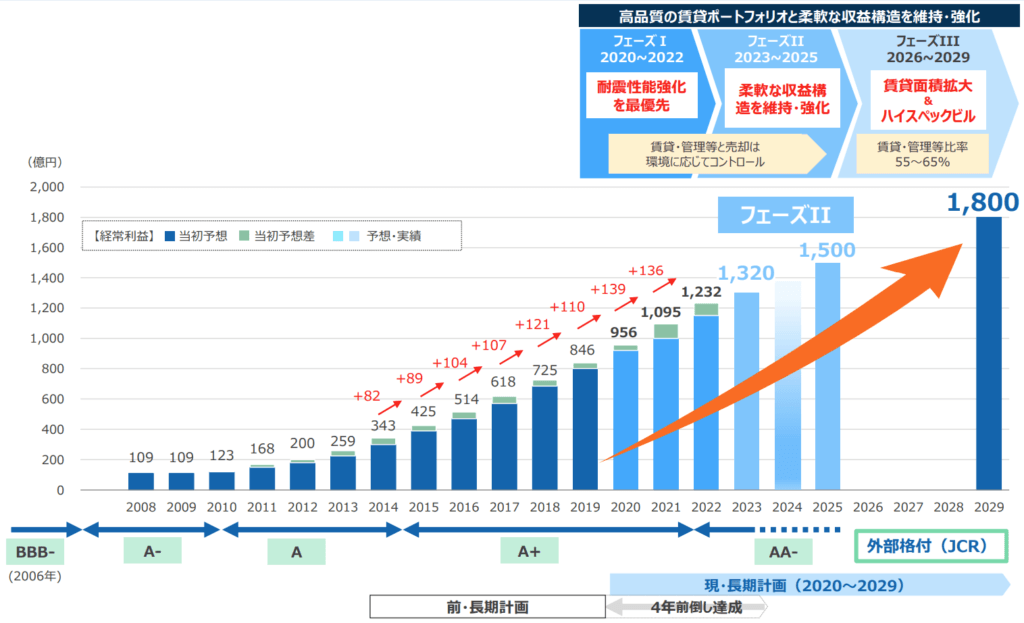

2014年に策定した前長期計画の中で10年後の目指す姿として「大手総合不動産会社と戦える総合的ポジションを確立する。2023年の経常利益850億円を目指す。」としていましたが、2019年で経常利益846億円となり4年前倒しで達成しています。

そして時価総額・経常利益は大手3社に次ぐ第4位のポジションを確立しています。

強み・弱み

ヒューリックの強みについては、立地の良い都市圏のビル・マンション開発で有名であること、未来に向けて新しい価値を提供し続けるという志を表現していることが挙げられます。また、社員一人あたりの売上が頭ひとつ抜けている「投資戦略の巧みさ」も挙げられます。

一方で、国内の不動産事業に収益が集中し過ぎているところや利便性の高い駅近の物件を手掛けることが多く、「街づくり」を行う企業ではない点が弱みとして挙げられます。

同社は好立地による低い空室率の安定した不動産賃貸事業をはじめ、様々な不動産事業を組み合わせることで、安定した事業を誇っている企業と言えます。

目標とする経営指標

2020年1月に策定した長期経営計画(2020-2029)及び中期経営計画(2020-2022)で掲げる定量目標及び達成状況については以下の通りです。

事業セグメント

ヒューリックの事業セグメントは以下の通りです。

| セグメント | 取扱商品またはサービスの内容 |

|---|---|

| 不動産事業 | 不動産賃貸業務、不動産開発業務、アセットマネジメント業務等を行う。 ヒューリックグループにおいては連結営業収益の約9割が「不動産事業」です。 a.不動産賃貸業務 グループの中核事業は、東京23区の駅近を中心に保有・管理する約260件(販売用不動産除く)の賃貸物件を活用した不動産賃貸事業で、安定的で効率的な収益構造を確立している。 この賃貸資産ポートフォリオを有効に活用し収益力の一層の強化をはかるため、建替による賃料収入の増強を実現し、安定的な賃貸収入を得るというのがヒューリックのビジネスモデルの中核になっている。 b.不動産開発・建替業務 保有物件の建替及び都心部の好立地において開発を行う。 従来から保有している賃貸物件の建替の着実な推進によるポートフォリオの質的改善をおこなっているほか、新規の物件取得・開発・売却を通じた付加価値創出の実現を目指し、好立地物件での高品質な開発業務を推進している。 c.アセットマネジメント業務 連結子会社ヒューリックリートマネジメント株式会社は、J-REIT事業への参入のため2014年2月に上場したヒューリックリート投資法人からアセットマネジメント業務を受託している。 また、連結子会社ヒューリックプライベートリートマネジメント株式会社は、2017年11月に運用を開始したヒューリックプライベートリート投資法人等からアセットマネジメント業務を受託している。 |

| 保険事業 | 連結子会社(ヒューリック保険サービス株式会社)が火災保険や地震保険などの損害保険を取り扱う。 |

| ホテル・旅館事業 | 連結子会社であるヒューリックホテルマネジメント株式会社は「THEGATE HOTEL」シリーズ、ヒューリックふふ株式会社は「ふふ」シリーズ、日本ビューホテル株式会社は「ビューホテル」シリーズを中心に、ホテル及び旅館の運営を行う。 |

ほとんどの売上高・利益が「不動産事業」から計上されています。

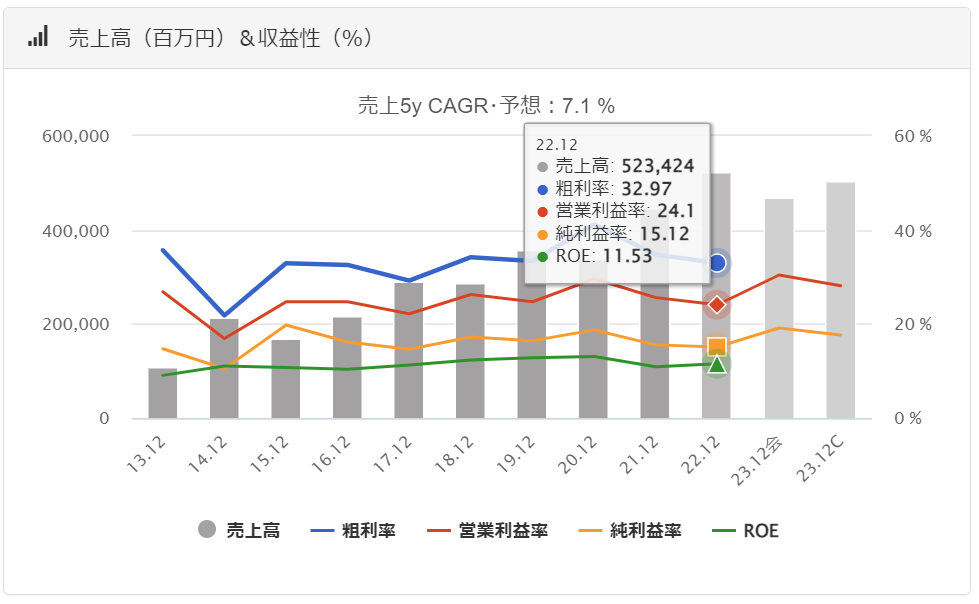

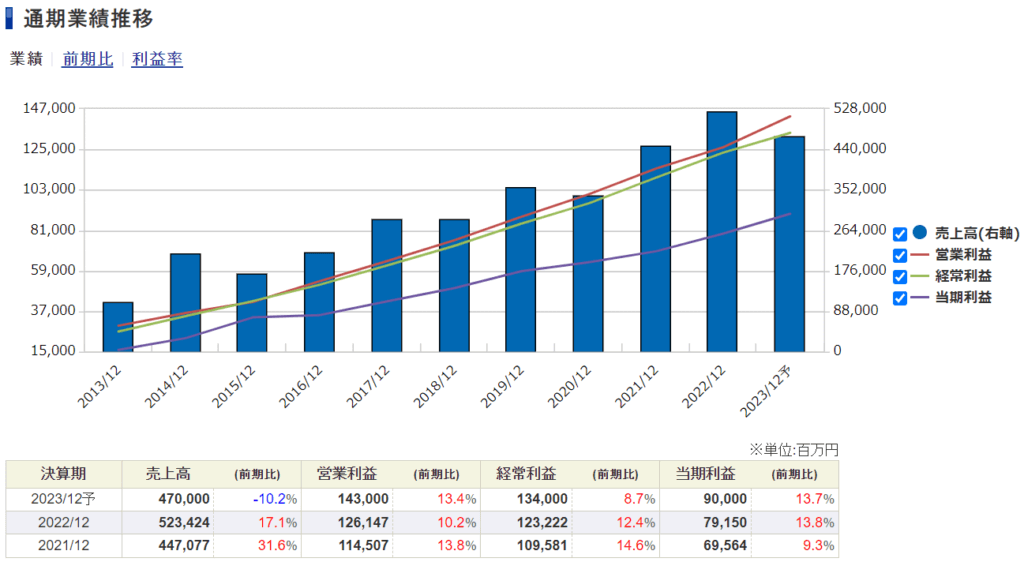

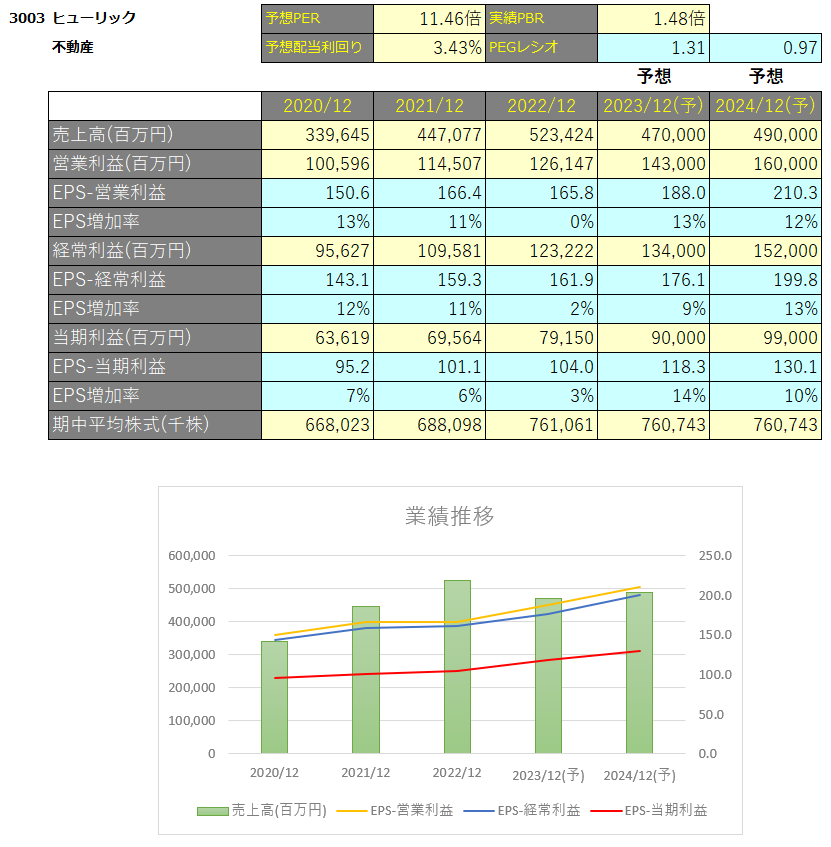

業績

ヒューリックの過去の業績は以下の通りです。

EPSの推移と予想EPS

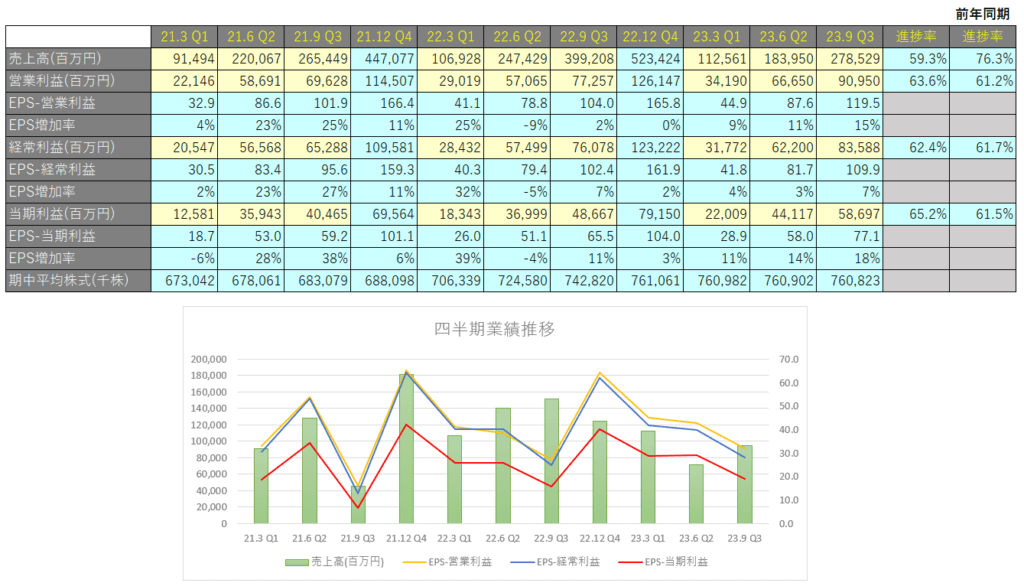

四半期EPS推移

2023年12月期3Qは、営業収益が3,992億円(前年同期比△30.2%)、営業利益は909億円(前年同期比+17.7%)、親会社に帰属する四半期純利益は586億円(前年同期比+20.6%)となりました。

2021年9月28日開催の取締役会で84,805,000株の新株を発行(1株につき1,085円)することが決定され、EPS的には大きなマイナスインパクトですがこの伸びは素晴らしいですね。

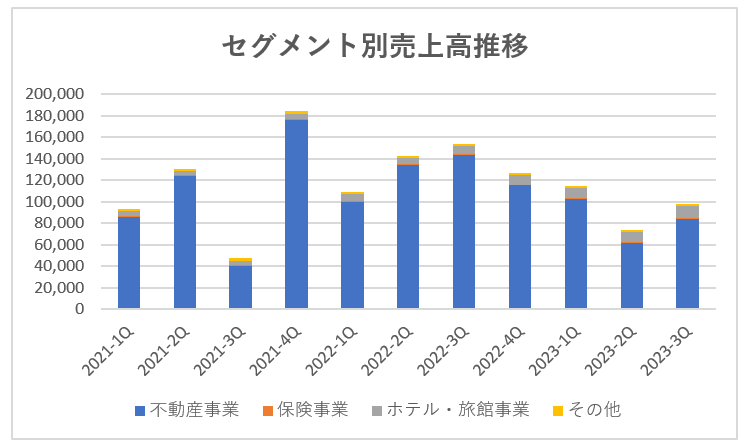

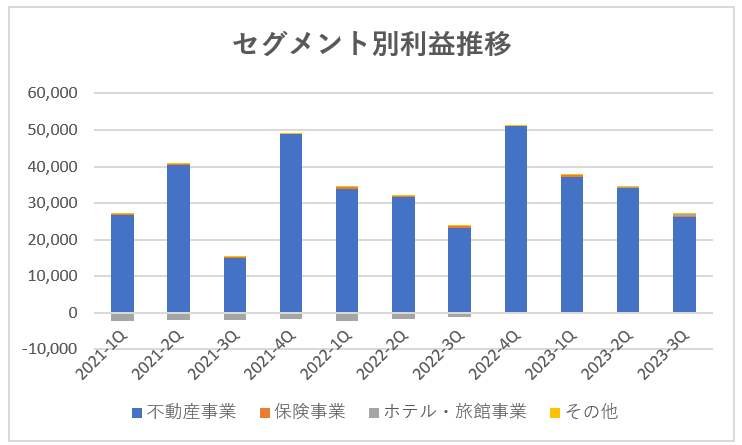

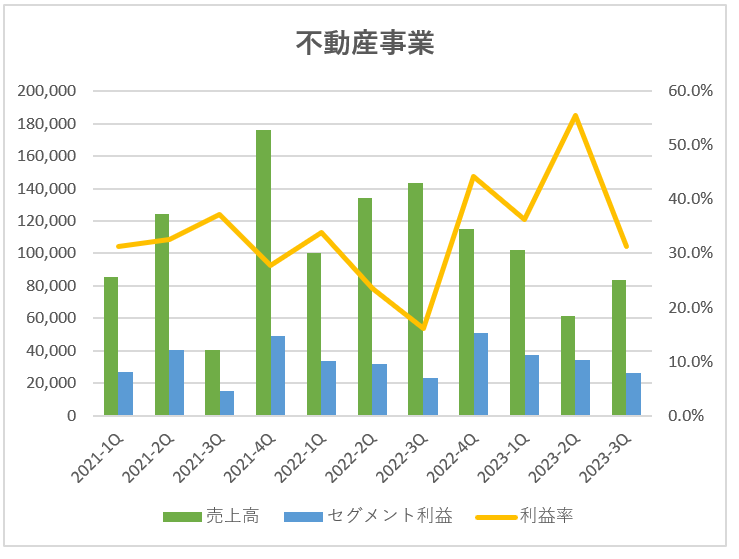

セグメント別業績

ヒューリックは不動産事業、保険事業、ホテル・旅館事業のセグメントがありますが、売上・利益のほとんどを不動産事業で稼得しているので、不動産事業のみ記載します。

不動産事業

不動産事業は前年同期比で減収増益となっています。

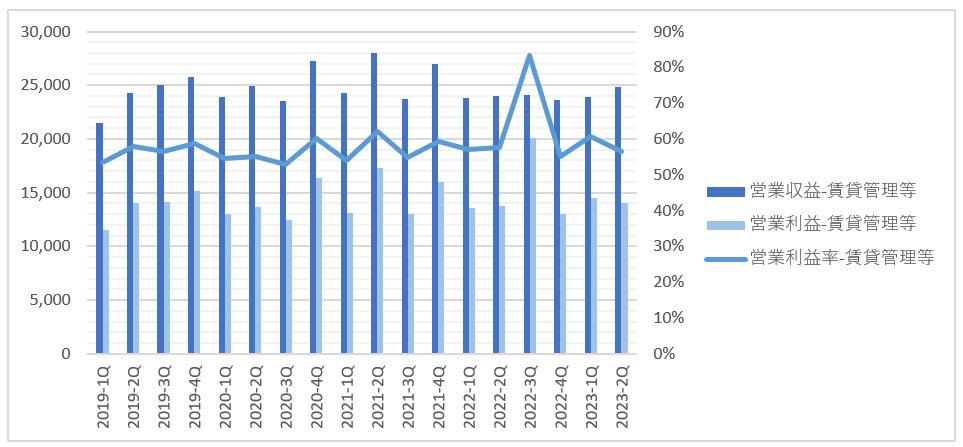

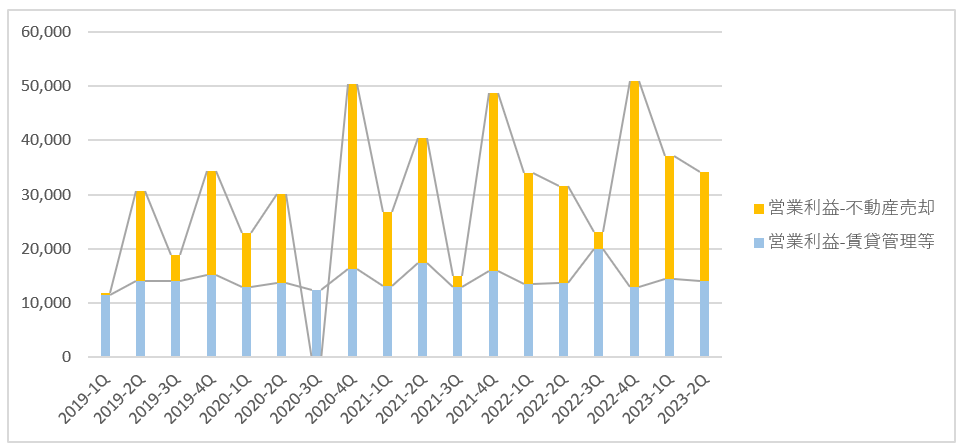

不動産事業は①不動産の売却と②不動産賃貸の2本の収益の柱がありますが、賃貸不動産については毎四半期安定して収益、利益を計上できています。

一方の不動産売却については、売却時期によって収益、利益が大きく変動することになります。

FY2023については売上こそ減少したものの、利益率の高い物件であったため増益となっています。

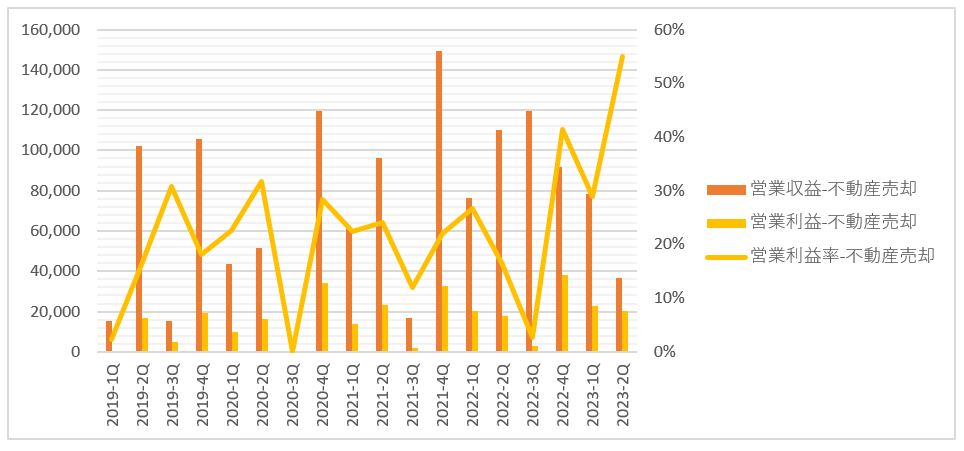

不動産事業-不動産売却

不動産事業-賃貸管理等

収益性の高い賃貸管理等で前年同期比で減収となっていることが、不動産事業全体として減益になった要因です。

もともとヒューリックは地価が高いエリアの一等地に保有する高品質な不動産が多く、今後も値段が上がっていくことを想定しているので収益は順調に計上されていくと考えています。

またヒューリック自身が不動産を開発し賃貸・売却しているので、効率的に収益を稼ぐ体制が確立できています。

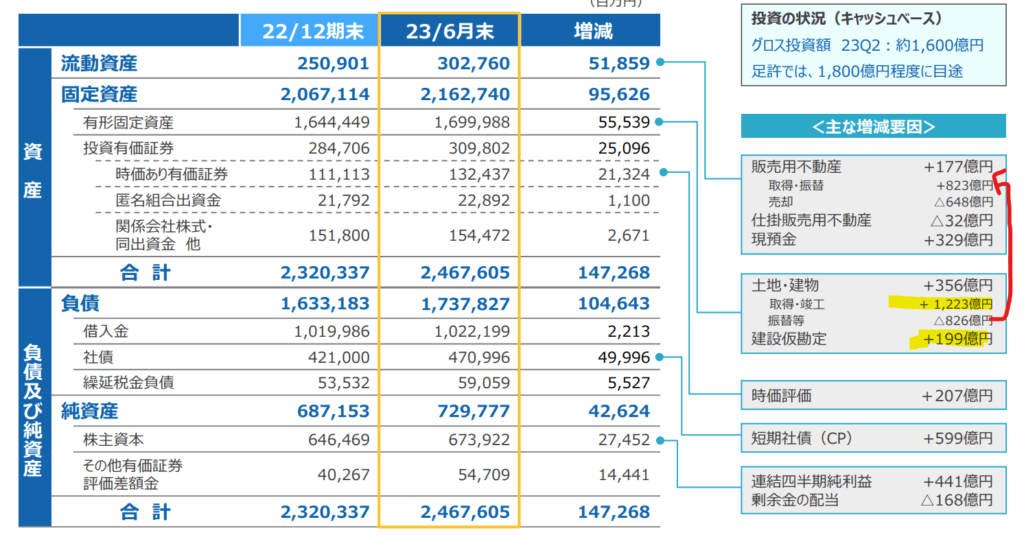

ポートフォリオの入れ替え

販売用不動産の取得・振替はほとんどが固定資産からの勘定の振替によるものなので投資による取得には当たりませんが、土地・建物の取得・竣工および建設仮勘定の増加については投資よって新たに取得した固定資産になります。

FY2023は2Q時点でグロス1,600億程度の投資を行っており、年間1,800億円の投資予定と有形固定資産が1兆7,000億円程度であることを踏まえると10%の新陳代謝が毎期実施されていることになり高回転でポートフォリオが入れ替えられています。

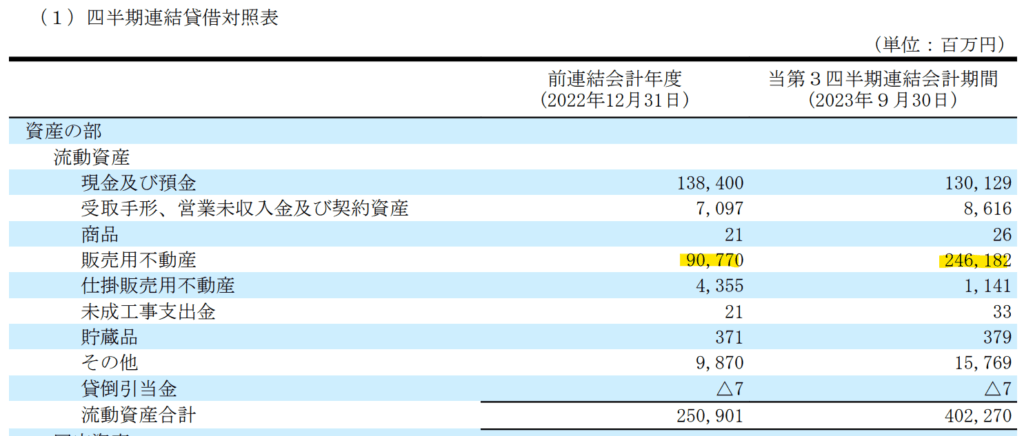

販売用不動産

通常、土地建物は有形固定資産として固定資産に区分されますが、販売用に転用された段階で流動資産の販売用不動産に勘定の振り替えがされます。

FY2023-3QのBSを確認してみると1,000億程度で推移していた販売用不動産が当四半期末には2,461億円まで増えています。これは近々大きめの売却があるなと期待できますね。

大型複合ビル「大手町プレイス」の落札

財務省は9日、東京都千代田区の大型複合ビル「大手町プレイス」の政府保有分を不動産会社ヒューリックを中心とする企業連合に売却すると発表しました。(引用元:日経新聞)

売却額は4,000億円規模で、国内の不動産取引で過去最大です。

ちなみに国内の完成物件で取引額が最も大きかったのは21年に売却した「電通本社ビル」(東京・港)の約3,000億円でこちらもヒューリックが複数の企業や金融機関と共同で買ったものです。

ヒューリックは安定した収益を見込み、強気の投資に踏み切ったとのこと。ヒューリックはMSCIのESG格付では、国内不動産ディベロッパーとしては最高のAAを取得しており、低金利で借り入れコストが低いことが後押ししました。

急速な円安を受け、一時は海外勢が有利との見方がありましたが、世界経済の先行き懸念から欧米の大手ファンドは慎重になり、高値を提示しなかったようです。

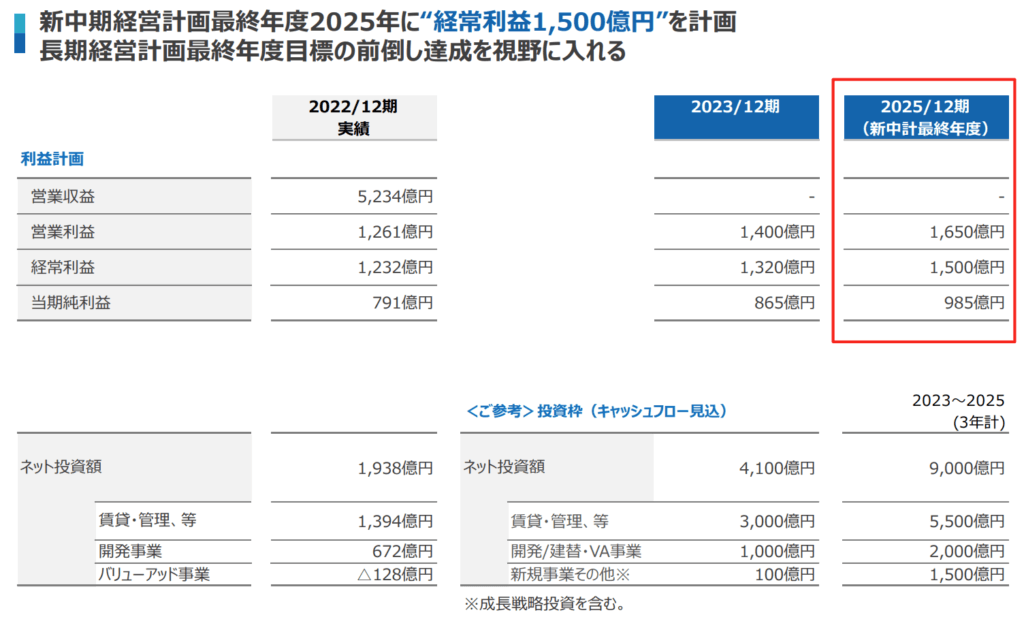

3年間で1兆円を投資

中期計画の中で、今後3年間で9,000億円を投資し、経常利益1,500億円の達成を計画しています。

賃貸ポートフォリオ再構築に伴う物件入れ替えを進めることにより、一時的に賃貸事業比率が低下するものの、10年後の2029年には開発物件が積みあがるため、賃貸事業比率65~70%程度想定している。

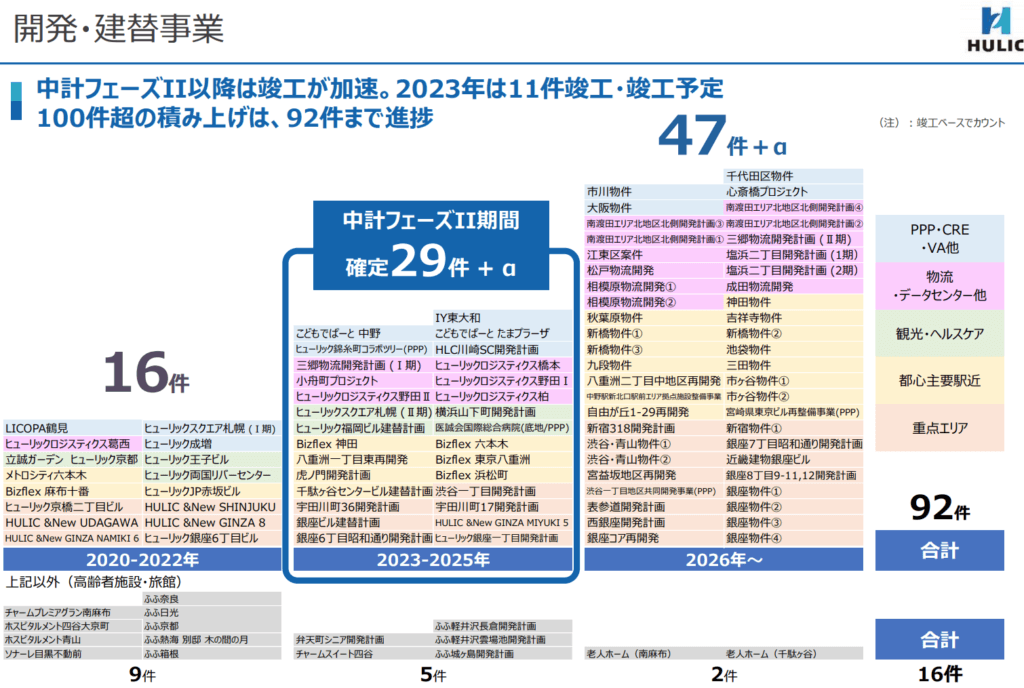

2029年までに100物件超の開発・建替を行うことを目標としていますが、すでに92件が確定・内定しています。

2030年に向けた事業の方向性

最後に2030年に向けた事業の方向性について載せておきます。

10年後の目指す姿として「変革」と「スピード」をベースに、環境変化に柔軟に対応した進化を通じて、持続的な企業価値向上を実現する企業グループとしています。

KPIとしては以下の項目が掲げられています。

- 経常利益:1,800億円

- Debt/EBITDA:12倍以内

- ネットD/Eレシオ:3倍以内

- ROE:10%以上

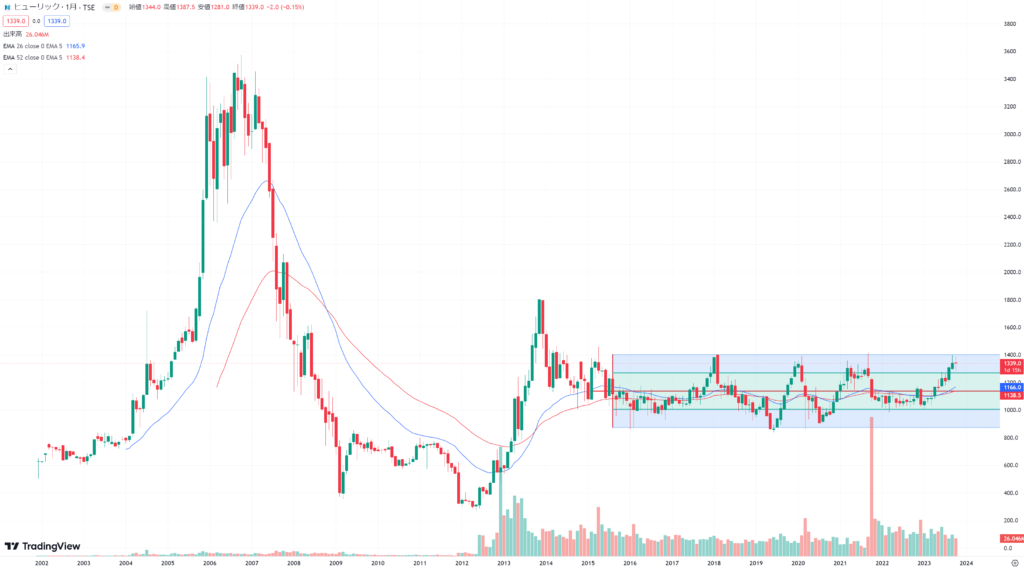

テクニカル分析

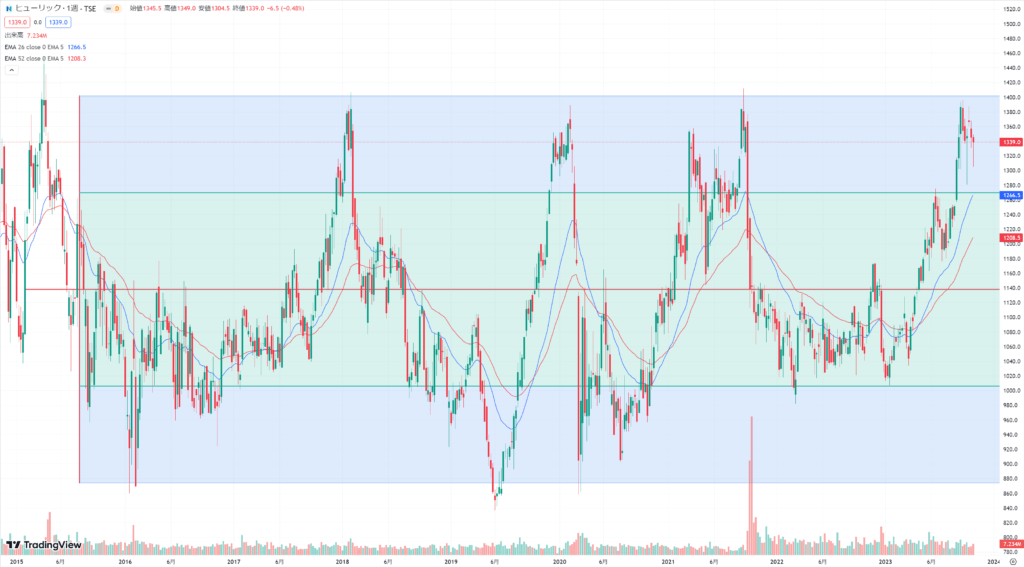

2016年あたりから900-1,400円のレンジ相場が続いています。

これからインフレが続くとなると不動産業に投資冥利があります。

またEPSが2016年から増え続けているにもかかわらず不動産業の株価はレンジ相場、もしくは下落相場となっていたので、インフレを機に高くジャンプする土壌は揃っているのではないかと考えています。

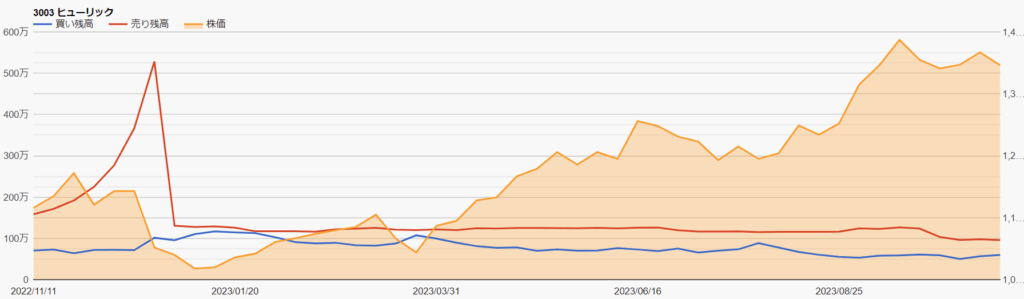

信用ポジション状況

2023/10/27時点の信用ポジション状況は、以下の通りです。

| 信用売残 | 958,600株 |

| 信用買残 | 599,600株 |

| 信用残ネット(貸借倍率) | △359,000株(0.63倍) |

| 出来高 | 1,879,600株 |

| 回転日数(信用残ネット/出来高) | △0.19日 |

株価予想

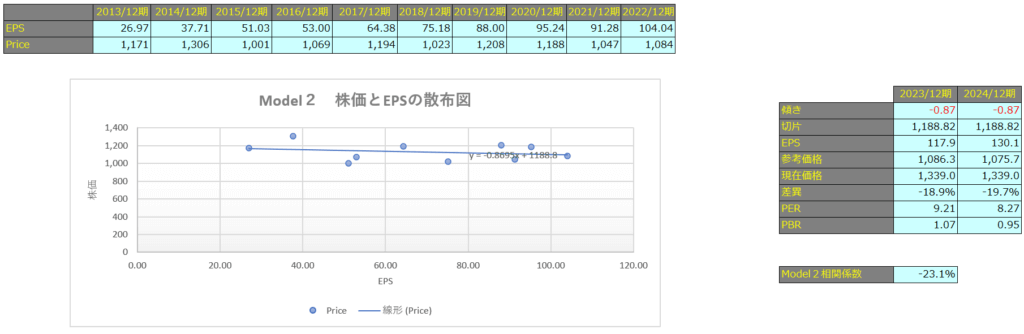

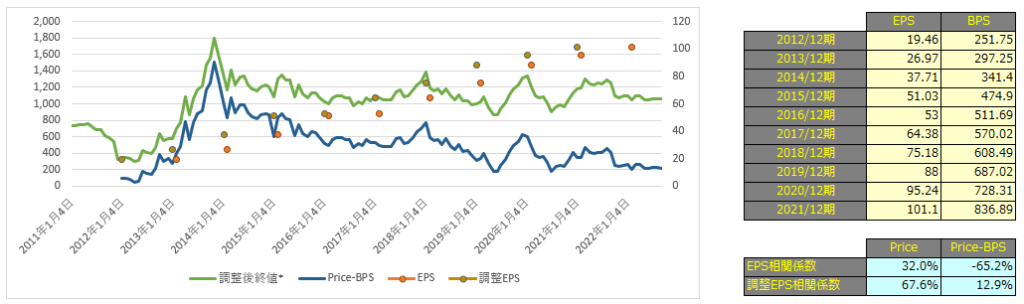

EPSと株価の相関関係を使用して将来の価格を予想してみます。

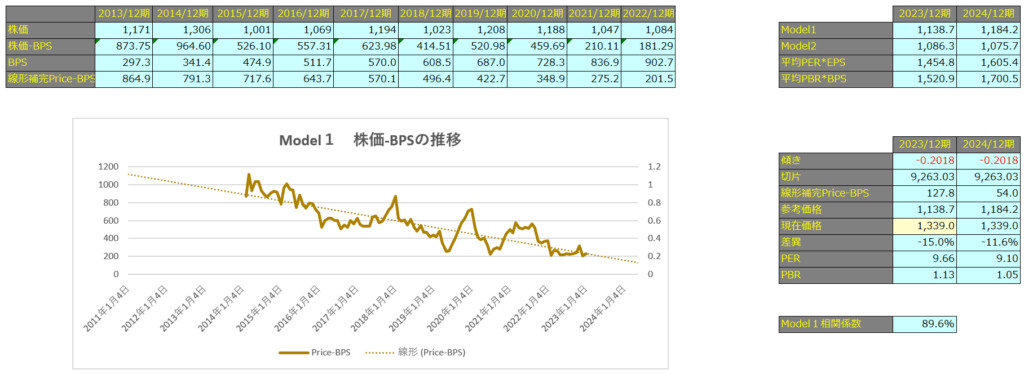

株価からBPSを控除した金額の時間推移を利用した予測モデルをModel1、株価とEPSの相関を使用した予測モデルをModel2としています。

上グラフを見ていただくと分かるのですが、EPSは右肩上がりに上昇しているにも関わらず株価は横ばいとなっています。

相関係数はModel1で89.1%、Model2で-23.1%となっておりますので、Model2についてはEPSと株価にほとんど関係がないといえます。

| 相関係数の絶対値 | 一般的な解釈 |

|---|---|

| 0~20% | ほとんど相関関係がない |

| 20~40% | やや相関関係がある |

| 40~70% | かなり相関関係がある |

| 70~100% | 強い相関関係がある |

Model1

Model1で算出した価格は2023年12月期で1,138円、2024年12月期で1,184円となっています。

Model2

予想EPSは2023年12月期が117.9円、2024年12月期が130.1円となっており、Model2で算出した価格はそれぞれ1,086円、1,075円となっています。