株式会社商船三井について有価証券報告書や中期経営計画、ニュースリリースから投資価値を独自に分析していきます。

Contents

商船三井の企業概要

| 企業名 | 株式会社商船三井 | 設立年月日 | 1942/12 |

| 時価総額 | 1,200,259 百万円 | 業種別 時価総額順位 | 海運業 2 / 13 社 |

| 上場年月 | 1949/7 | 上場市場 | 東証1部 |

| 従業員数 | 連 8571 名 単 1119 名 | 外国法人持株比率 | 27.8% |

| 決算月 | 3月 | 監査法人 | 有限責任 あずさ監査法人 |

| 業務内容 | 海運国内2位。不定期船に強み。22.3期上期は運賃上昇と需給逼迫でバラ積船が急改善。コンテナ船の運賃高騰により持分益膨らむ。通期最高純益・大増配を計画。上場子会社の宇徳とダイビルをTOBで完全子会社化へ。 記:2021/12/09 | ||

転載元:FISCO

競合他社について

国内海運業の同業他社は以下の通りです。

| 時価総額 | 売上高 | 強み | |

|---|---|---|---|

| 日本郵船 | 1兆9,947億円 | 2兆2,000億円 | 海運国内首位。陸、空に跨る国際複合輸送に強み。 |

| 商船三井 | 1兆2,497億円 | 1兆2,600億円 | 海運国内2位。不定期船に強み。 |

| 川崎汽船 | 8,078億円 | 7,300億円 | 国内海運大手3社の一角。バラ積み船や自動車船に強み。 |

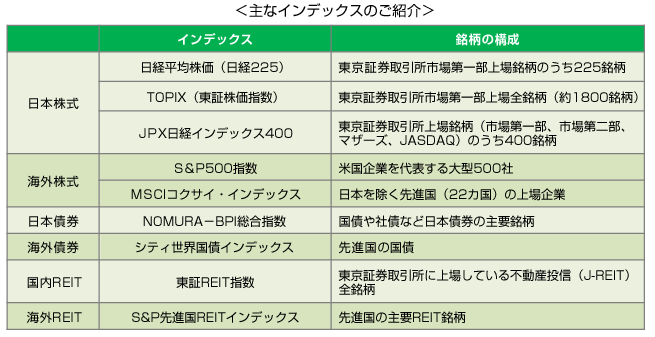

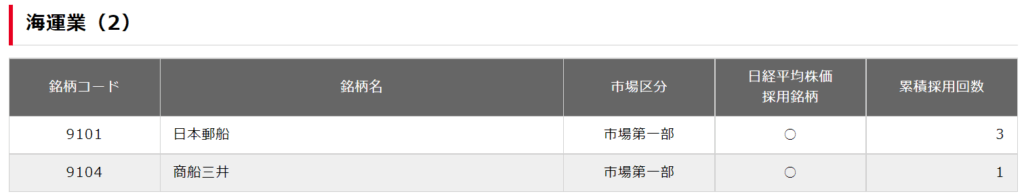

日経平均株価(日経225)およびJPX日経インデックス400構成銘柄への選定

商船三井は「日経平均株価(日経225)」および「JPX 日経インデックス400」の構成銘柄に選定されています。

「日経平均株価(日経225)」は、日本経済新聞社が発表する株価指数のことで、東証1部上場銘柄のうち、代表的な225銘柄をもとに計算されています。日本の株式市場の大きな動きを把握する代表的な指標として用いられ、投資信託や先物取引などの商品にも利用されています。

東証1部の代表的な銘柄を選定して指標としているため、定期的に組み入れ銘柄の見直しが行われていますが、分母(除数)の修正などで株式分割や銘柄入れ替えなど市況変動以外の要因を除去して指数値の連続性を保っています。

「JPX 日経インデックス400」は、資本の効率的活用や投資者を意識した経営観点など、グローバルな投資基準に求められる諸条件を満たした「投資家にとって投資魅力の高い企業」で構成され、日本企業の魅力を内外にアピールするとともに、その持続的な企業の評価や株式の流動性だけでなく、企業の財務状況など、株式市場の活性化を図る事を目的として創生された株式指数です。

現在の投資の流行はインデックス投資ですから、インデックスの構成銘柄になることで大きな買い圧が生まれることが期待できます。

海運業で JPX 日経インデックス400に採用されている会社は以下の通りです。

商船三井の事業について

商船三井のグループビジョンは「海運業を中心に様々な社会インフラ事業を展開し、環境保全を始めとした変化する社会のニーズに技術とサービスの進化で挑む。商船三井は全てのステークホルダーに新たな価値を届け、グローバルに成長する強くしなやかな企業グループを目指します。」です。

これは網羅的かつ具体的に商船三井グループとして目指す姿を表現しており、後述するローリングプラン2021で掲げる「10年後のありたい姿」とも一致しています。

ローリングプラン2021

新経営計画「ローリングプラン2021」では、依然コロナ禍の影響による荷動き低迷からの回復途上にある中で、2021年度を回復のタイミングを見据えながら成長軌道復帰に向けて着実に基礎固めを行う年としています。

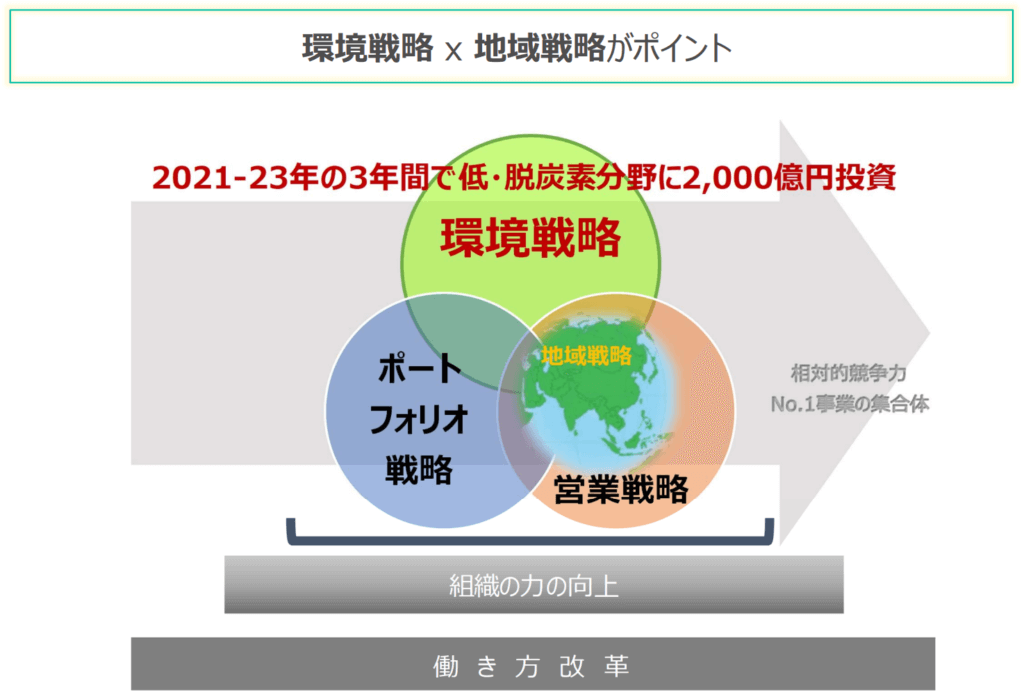

また、環境問題を含む社会的な要請に応えつつ当社の10年先を意識したときに、商船三井が目下最優先で取り組むべきは環境戦略であると認識しています。

新たなグループビジョン(「ローリングプラン2021」での目指す姿)に向けて、環境戦略を基軸とし、ポートフォリオ戦略・営業戦略と連関させながら、商船三井グループの成長戦略を推進しています。

環境戦略(3本柱への環境⽬線の強化)

環境戦略

①2021-23年度の3年間で低・脱炭素分野に約2,000億円を投資

②環境ビジョン2.0を2.1に改定し、取り組みを加速する

- ネットゼロエミッション⽬標時期の前倒し(2050年までに)

- GHG削減ロードマップの策定

- インターナルカーボンプライシング導⼊

- グリーン代替燃料の導⼊、省エネ技術の取り⼊れ、効率運航深度化の推進

ポートフォリオ戦略

「環境低負荷」「低炭素」事業の拡⼤

- LNG需要増の取り込み(LNG船・FSRU・発電船)

- 洋上⾵⼒発電事業への参⼊

営業戦略

環境負荷と低減効果を可視化するサービスの展開

- 顧客ニーズを先取りしたカーボンフットプリントの開⽰とそれを可能にする体制・データ整備

- GHG排出削減に寄与する運航効率の改善とその⾒える化

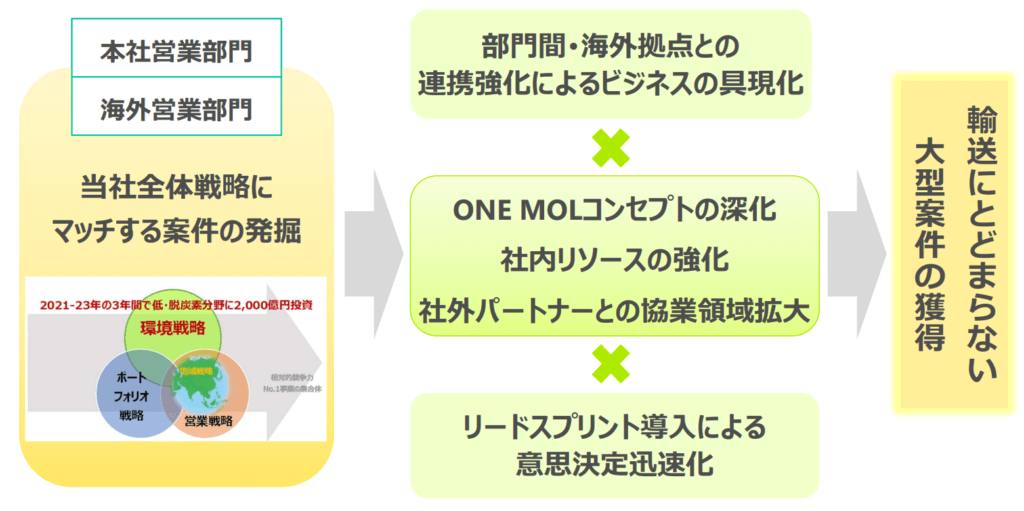

地域戦略(営業戦略の肝として)

営業戦略の肝として「地域戦略」を掲げ、当社全体戦略にマッチする潜在案件を複眼的に追求し、アジアを重点に輸送にとどまらない⼤型案件をグループ総合⼒を発揮して獲得することを掲げています。

事業セグメント

商船三井の事業セグメントは以下の通りです。 (有価証券報告書2021年3月期の【事業の内容】P7より)

| セグメント | 取扱商品またはサービスの内容 |

|---|---|

| ドライバルク船事業 |

商船三井並びに関係会社を通じて、ドライバルク船(火力発電用の石炭を輸送する石炭船を除く)を保有、運航し、世界的な規模で海上貨物輸送を行う。 鉄鉱石、石炭、穀物、塩、アルミ塊、銅鉱石などさまざまな資源を、梱包せずに大量にそのまま輸送するのが「ばら積み船」です。

|

|

エネルギー輸送事業 |

商船三井並びに関係会社を通じて、火力発電用の石炭を輸送する石炭船、油送船、海洋事業・LNG船等の不定期専用船を保有、運航し、世界的な規模で海上貨物輸送を行う。 エネルギー輸送(タンカー)

エネルギー輸送(LNG船)

|

| 製品輸送事業 |

商船三井並びに関係会社を通じて、自動車専用船を保有、運航し、世界的な規模で海上貨物輸送を行う。 ※セグメント別情報では、製品輸送事業は「コンテナ船事業」と「自動車船・フェリー・内航RORO船事業」に分けて記載されています。

自動車船

コンテナ船

鉄鉱石や石炭、石油を日本に運ぶ不定期専用船と同じように、そして規模ではそれ以上に、コンテナ定期船事業は、衣類から機械、タイヤから食品に至る様々な品物を輸送し、日本や世界の経済活動と人々の暮らしそのものを支える社会インフラストラクチャーとなっています。 |

| 関連事業 |

ダイビル㈱を中心として不動産事業を行っているほか、関係会社を通じて、客船事業、曳船業、商社事業(燃料・舶用資材・機械販売等)等を営む。 |

| その他 |

主として商船三井グループのコストセンターとして、油送船とLNG船を除く船舶の船舶管理業、グループの資金調達等の金融業、情報サービス業、経理代行業、海事コンサルティング業等を営む。 |

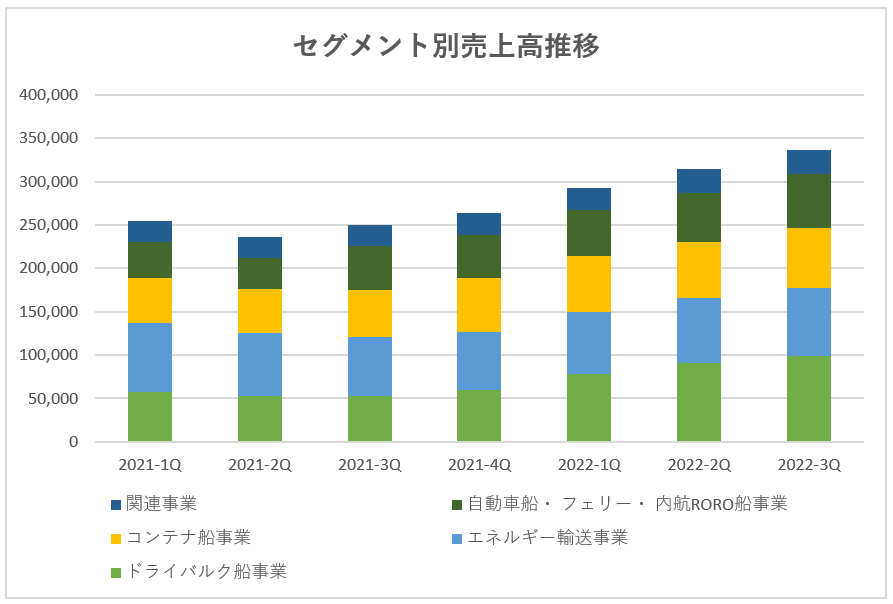

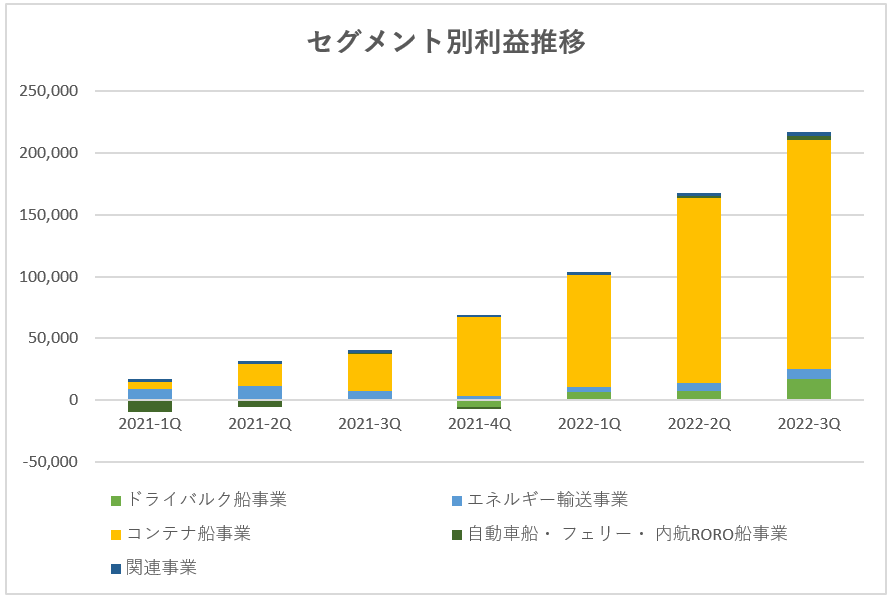

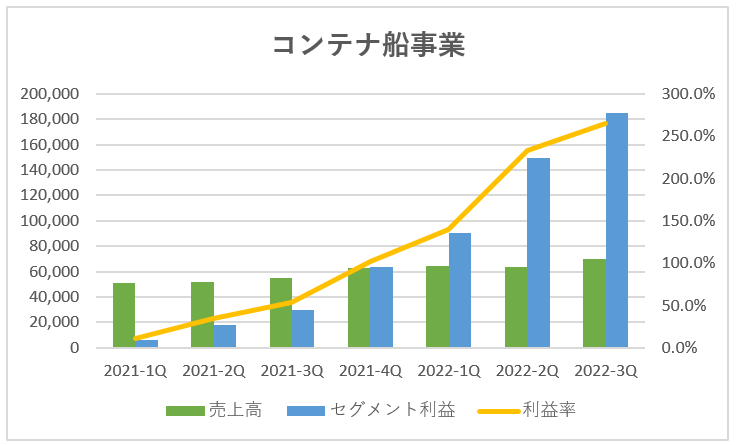

セグメント別の売上高と利益についてグラフにしてみます。

売上高はコロナショックの影響もあり減少傾向にありましたが、直近では回復傾向にあります。

利益に目を向けるとコンテナ船事業の利益の伸びが凄まじいことになっています。

これはコンテナ船運賃の上昇が理由ですが、この要因はコンテナ貨物の最大の輸出国である中国にあります。

中国では2020年の前半にはコロナの影響で経済活動が停滞したものの、後半には自動車、機械などの生産が他国に先駆けてV字回復しました。

一方、北米や欧州等の地域では、感染拡大による生活用品等の生産に影響が出たことや、巣ごもり消費の増加により、中国から欧米向けへの輸出は例年を上回る量に達した結果、急増したコンテナ物量と、コロナ禍による港湾作業員不足によって、コンテナ船の処理が追いつかなくなり、欧米でのコンテナ滞留、港湾混雑が発生し、世界の主要港に連鎖していったのです。

今後はコンテナ船の長期契約を高い運賃レートで更新できるかかカギになってくるでしょう。

また好調なのはコンテナ船だけではありません。コロナ禍からの経済回復を背景にドライバルク事業の採算改善も寄与しており、鉄鉱石などを運ぶ大型ばら積み船の市況高騰も追い風となり、売上高は23%増の1兆2200億円と従来予想を1200億円引き上げています。

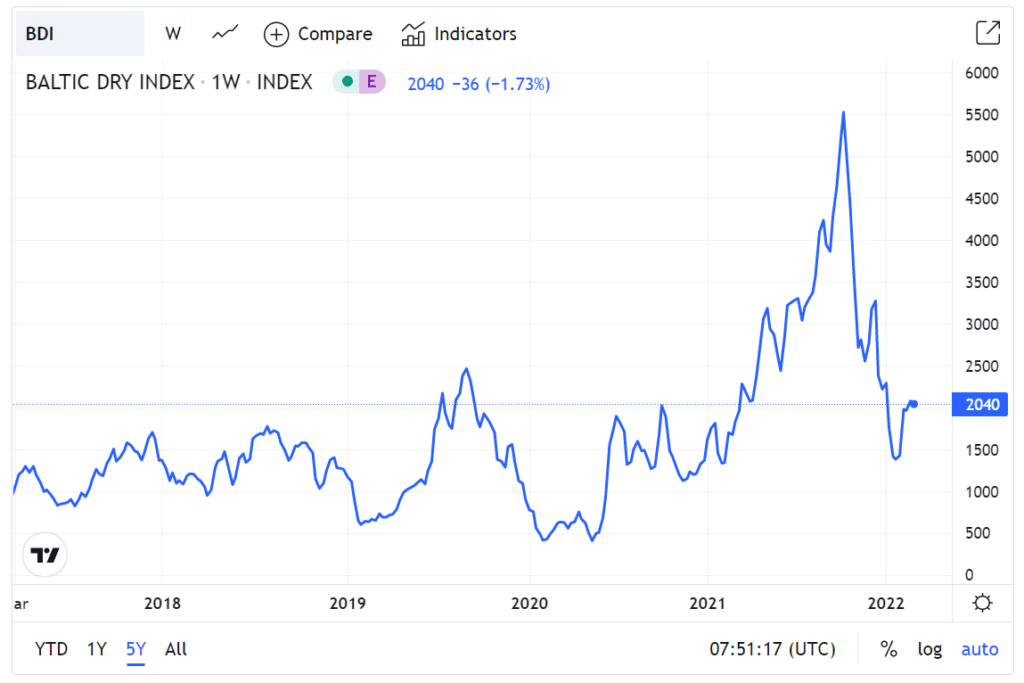

運賃指数

運賃指数としてはBDI(バルチック海運指数)とCCFI(中国コンテナ貨物指数)があります。

BDI

BDIは、ロンドンにあるバルチック海運取引所が発表する外航船の運賃指数です。

海運取引所は、世界中の海運会社などから、鉄鉱石等を輸送するための料金を聞き取りこれを指数にしています。

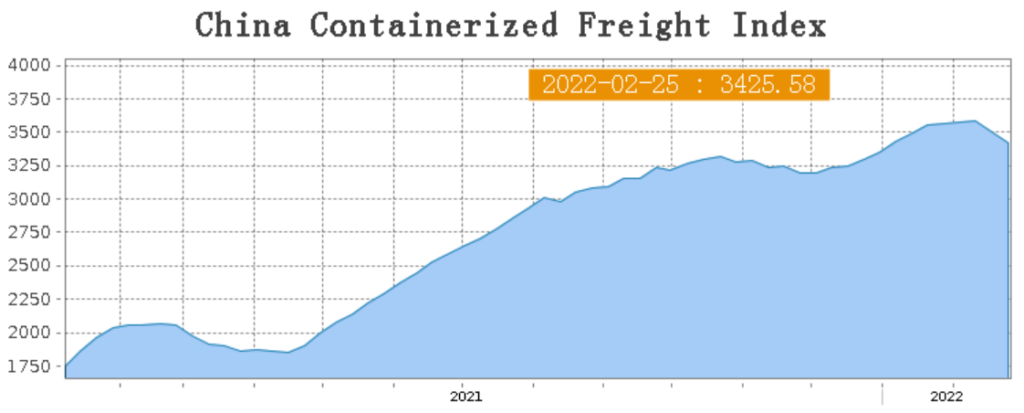

CCFI

CCFIは中国から出発するコンテナ輸送量を数値化したものです。

中国は世界の工場といわれるほど、製造した商品を世界各国に輸出しているため、中国の運賃指数を読むことで、結果的に世界のコンテナ運賃動向を把握することができます。

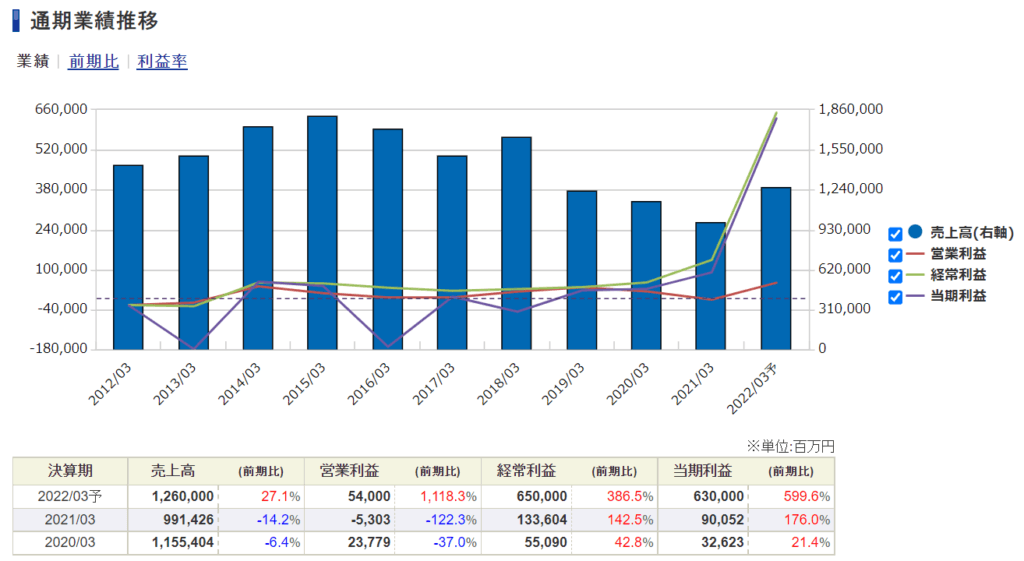

商船三井の業績

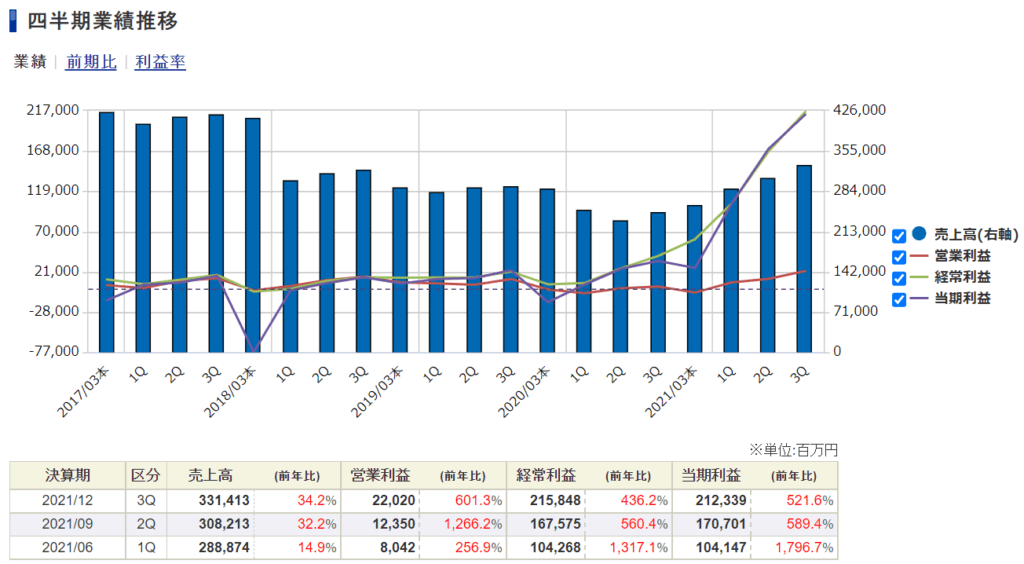

商船三井の過去の業績は以下の通りです。

長期で見ると売上高は減少傾向にありますが、コロナショック以降売上は回復傾向にあり、それ以上に利益が急伸しています。

この主な要因は前述したようにコンテナ船運賃が高騰していることにあります。

コンテナ船運賃の運賃を高いレートで更新できれば、この利益は長期契約期間は維持できることでしょう。

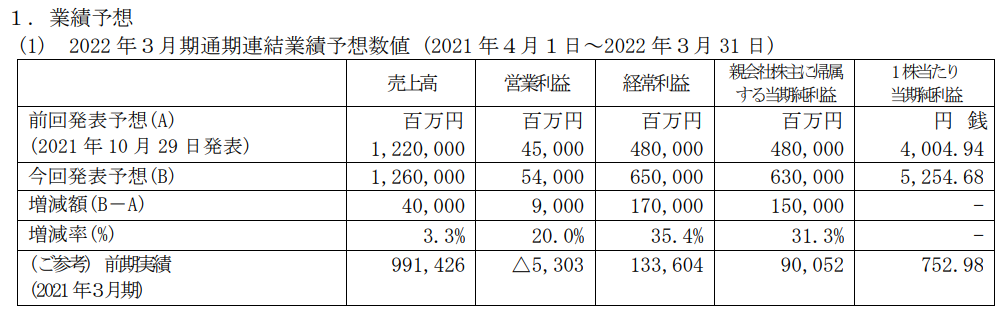

業績予想の修正

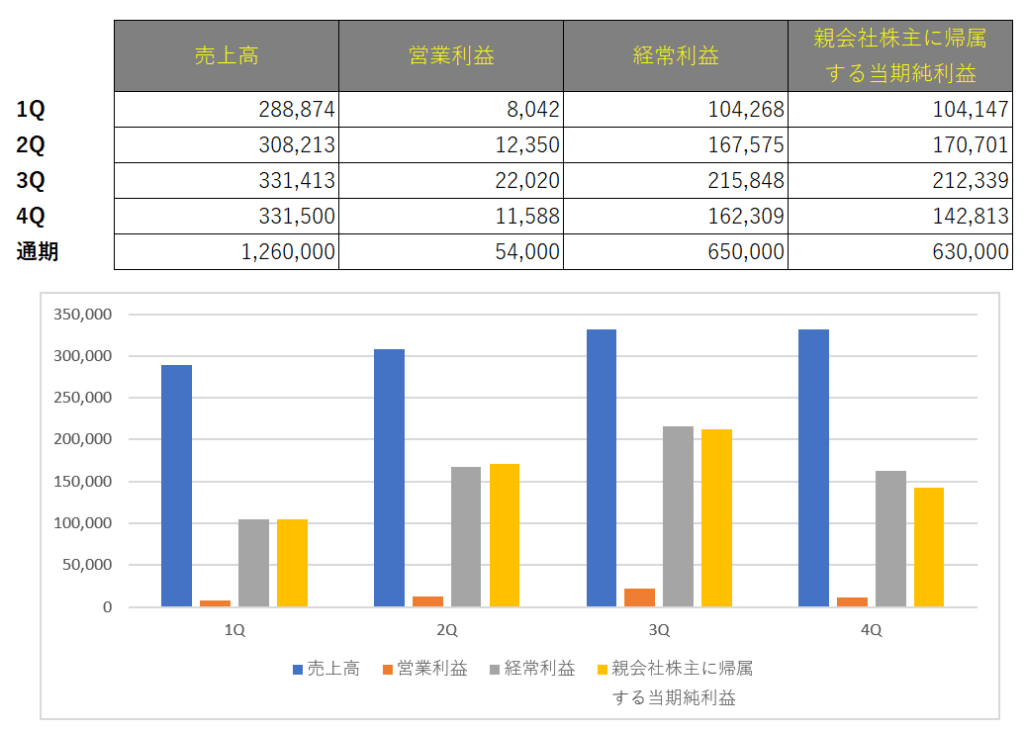

2022年3月期3Q短信が発表されると同時に2022年3月期の業績予想も情報修正されました。

コンテナ船事業を運営している持分法適用会社 OCEAN NETWORK EXPRESS PTE. LTD.において、旺盛な輸送需要が継続し、スポット賃率が前回発表時の想定を上回るレベルを維持しており、同社の業績予想が前回発表値よりも更に上振れる見通しとなったこと、そして、自動車船やドライバルク船の需給環境の改善を踏まえての上方修正となっています。

この通期予想に基づくと2022年4Qの決算数値は以下のようになります。

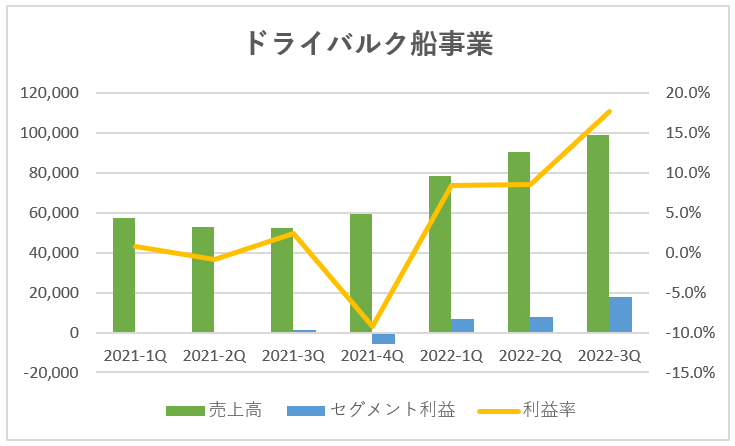

ドライバルク事業

コロナ禍からの経済回復を背景にドライバルク事業の採算改善が大幅に改善しています。

また、鉄鉱石などを運ぶ大型ばら積み船の市況高騰も追い風となっています。

ケープサイズの市況は、鉄鉱石・鋼材価格上昇による資源メジャー・製鉄メーカーの堅調な原料輸送需要と、中国における新型コロナウイルスの水際対策や台風の影響等で滞船が長期化したことを背景に船腹需給が逼迫し、10月上旬にかけて上昇しました。

「ケープサイズ」は、さまざまな資源貨物を輸送するばら積み船の中で最も大きな船型で、主に鉄鉱石や石炭を輸送します。その大きさからパナマ運河を通航できず、喜望峰(Cape of Good Hope)回りでインド洋/大西洋間を、ホーン岬(Cape Horn)回りで大西洋/太平洋間を行き来することから名づけられました。

商船三井HP

その後は滞船解消と中国の鋼材需要及び粗鋼生産が落ち着きを見せたことで調整局面を迎えましたが、総じて底堅く推移しました。

パナマックスの市況は、穀物や石炭の荷動きが堅調であった一方、ケープサイズ同様に中国を含む各国の新型コロナウイルス対策の規制強化により船腹需給が引き締まったことで10月中旬まで上昇基調で推移し、その後は軟化したものの全体を通じて堅調に推移しました。

「パナマックス」は、長さ900フィート(約274m)以内、幅106フィート(約32m)以内の船で、パナマ運河を通航できる最大船型との意味からつけられた呼称です。

パナマ運河は2016年に拡張されこれまでより大きな船型も通航できるようになりましたが、ドライバルクの世界における「パナマックス」は、今のところ拡張以前の船型を指す呼称として変更なく使われています。

商船三井HP

このような市況環境の中、2021年4月に発足した商船三井ドライバルク㈱において配船効率化や収益力向上を図ったこと等も寄与し、ドライバルク部門全体では前年同期比で大幅な損益改善となっています。

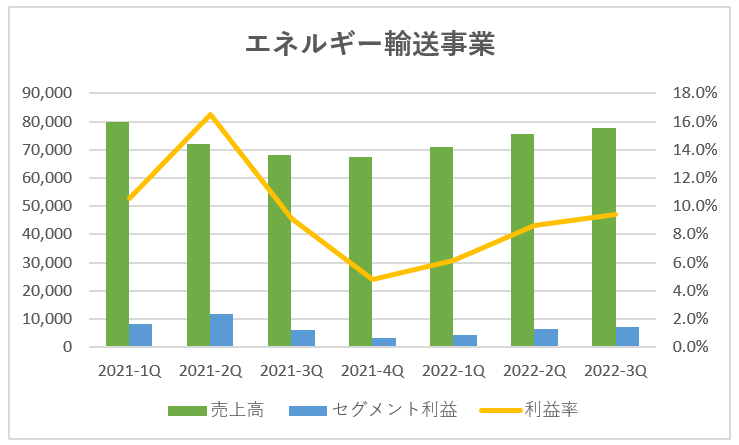

エネルギー・海洋事業

油送船

原油船市況は、新型コロナウイルス感染拡大やOPECプラスによる協調減産継続が原油荷動き回復の足かせとなり、船腹供給過剰と相俟って引き続き厳しい環境が続きました。

石油製品船市況はワクチン普及に伴い、経済活動が一時再開したことから市況回復の兆しを見せたものの、新型コロナウイルスの感染再拡大の為、好市況は長続きせず苦しい環境となりました。

ケミカル船においては台風の影響により極東域での配船の乱れが生じ、こちらも苦戦を強いられました。

このような市況環境において、安定的な長期契約の履行やコスト削減に努めましたが、油送船部門全体では好況を呈した前年同期比で減益となりました。

LNG船・海洋事業

LNG船部門においては、LNG燃料供給船1隻が新たに竣工し、長期契約に投入されました。

部門全体としても既存の長期貸船契約を主体に引き続き安定的な利益を確保しました。

海洋事業部門においては、既存プロジェクトがおおむね順調に稼働し、前年同期比でほぼ横ばいの損益となりました。

ウクライナ危機の影響

LNG輸送価格について

21年以来、ロシアから欧州へのパイプラインを通じた天然ガスの供給が減っており、北米東岸やアフリカ、中東などから大量のLNGが海上輸送によって欧州に運ばれている。

そのあおりを受けてアジアでのLNGスポット価格も高騰したが、LNG輸送の面では、航海日数の短い欧州に向かう船が増えたことによって船舶の需要が緩み、スポット運賃が急落している。

ただし、商船三井ではLNG輸送契約のほとんどを長期契約で固めているため、損益への影響はほとんどない。

ロシアでのLNGプロジェクト

商船三井は、ヤマルやArctic LNG2などロシア北極圏LNGプロジェクトに参画し、アジアや欧州へのLNG海上輸送に関与している。

ロシアへの経済制裁がエスカレートした際には、日本企業として関与することは難しくなる。

もし撤退することになった場合には、輸送やLNG船の売却をロシアや中国の企業にお願いすることになるためマイナスにはならないようであるが、今後20数年にわたって続くリターンが極めて大きな事業を失うことになる。

商船三井は世界最大規模のLNG輸入船隊を有しており、ロシアでのLNGプロジェクトをいくつも掛け持っているため、結びつきはとても強い。

欧州にとってもロシアのLNGは必要不可欠なためLNGの輸入規制はないと思われるが、仮に規制された場合は大ダメージを受けること必至。

コンテナ船事業

持分法適用会社であるONE社において、旺盛な貨物需要により第3四半期までの累計積高は前年同期比で増加したものの、特に北米を中心とした港湾混雑による船腹供給量の減少により第3四半期の積高は前年同期比で減少となりました。

一方で、港湾や内陸輸送も含めたサプライチェーン全体の混乱が続き需給は逼迫、スポット賃率は前年同期比で大幅な上昇となりました。

また港湾・ロジスティクス事業における取扱量の回復に伴う増益も寄与し、結果、コンテナ船事業は前年同期比で大幅な増益となりました。

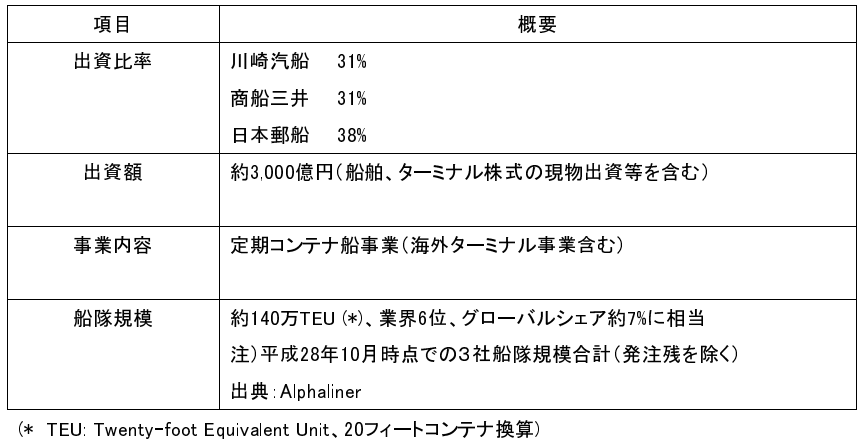

オーシャン・ネットワーク・エクスプレス(ONE)

日本郵船、商船三井、川崎汽船が定期コンテナ船事業を統合し2017年に設立した会社で、2021年7月時点で世界第6位の規模を持つ220隻、161万TEU(20フィートコンテナ換算)の船隊を運航する。

商船三井の出資比率は31%で、ONEからの持分法投資損益は営業外収益で計上されるため、コンテナ船事業からは売上高以上の利益が計上されています。

各社がコンテナ船事業を統合した理由をリリースには以下のように記載されています。

定期コンテナ船事業は成長産業であるものの、ここ数年は貨物需要の成長が鈍化する一方で、新造船竣工による船腹供給が増加し、需給バランスが大幅に悪化しました。その結果、市況の低迷が続き、収益の安定的確保が困難な状況となっています。 これを受けて、昨年来、業界内では買収、合併など、運航規模拡大により競争力を高める動きが顕在化し、業界の構造自体が大きく変わろうとしています。この様な事業環境下、私ども3社は定期コンテナ船事業を安定的かつ持続的に運営するために、対等の精神に基づいて、同事業の統合を行うことを決定いたしました。

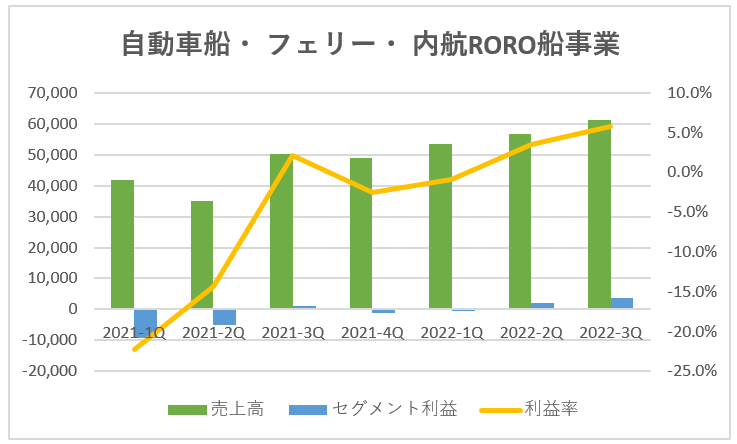

自動車船・フェリー・内航RORO船事業

自動車船

新型コロナウイルスの感染拡大により世界的な自動車減産の影響を受けた前年同期と比べて、半導体不足や東南アジアのロックダウンに起因する自動車部品不足による影響はあったものの、完成車の輸送台数は大きく増加しました。

荷動きの回復に加えて、需給環境の一層の改善も相俟って、前年同期比で大幅な損益改善となりました。

フェリー・内航RORO船

荷動きは引き続き堅調に推移しましたが、旅客数は前年同期と比べて回復したものの、緊急事態宣言の発出による外出や旅行控えの影響が大きく、新型コロナウイルス感染拡大前の水準と比較すると低調な結果となりました。

また、燃料油価格の上昇による運航コスト増加も相俟って、前年同期比で損益は悪化しました。

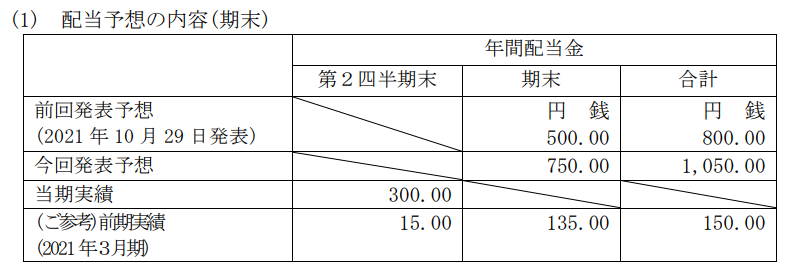

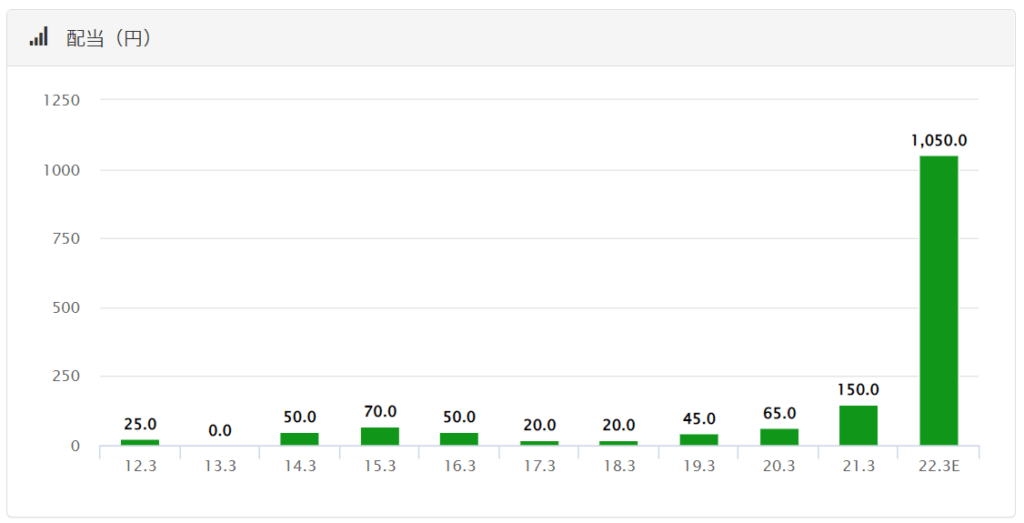

配当金について

2022年3月期は利益が多額に計上されるため、配当も大幅に増加しています。

当初の予定は期末配当予想は250円でしたが、10月末に500円に変更され1月末には750円に変更されています。

株価が10,000円の場合、750円の配当で投資額の7.5%が回収できますので、株式市場が荒れているいまは配当狙いで投資している人も多くいることでしょう。

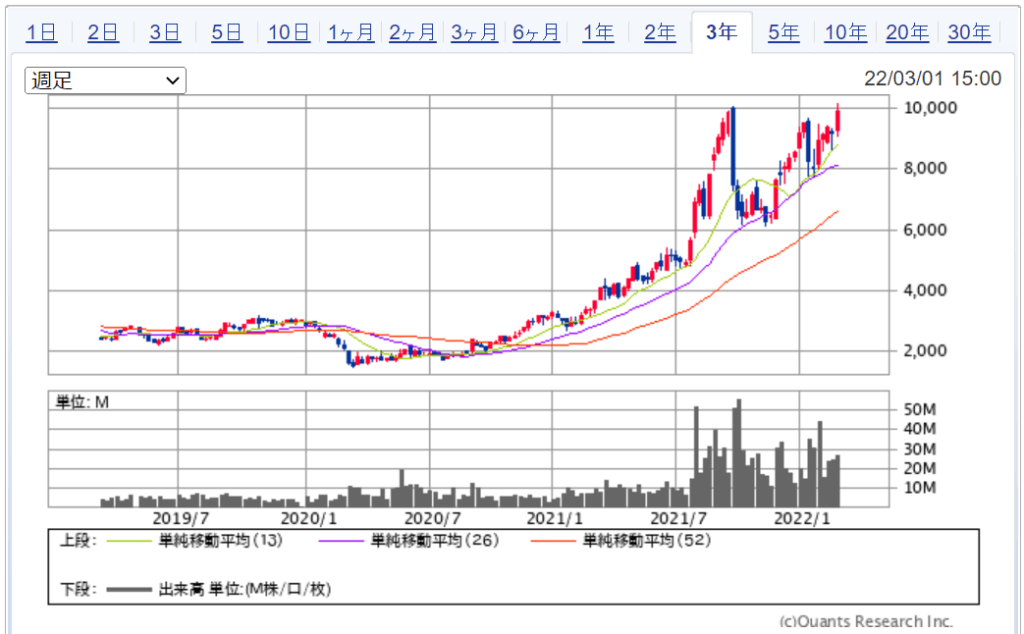

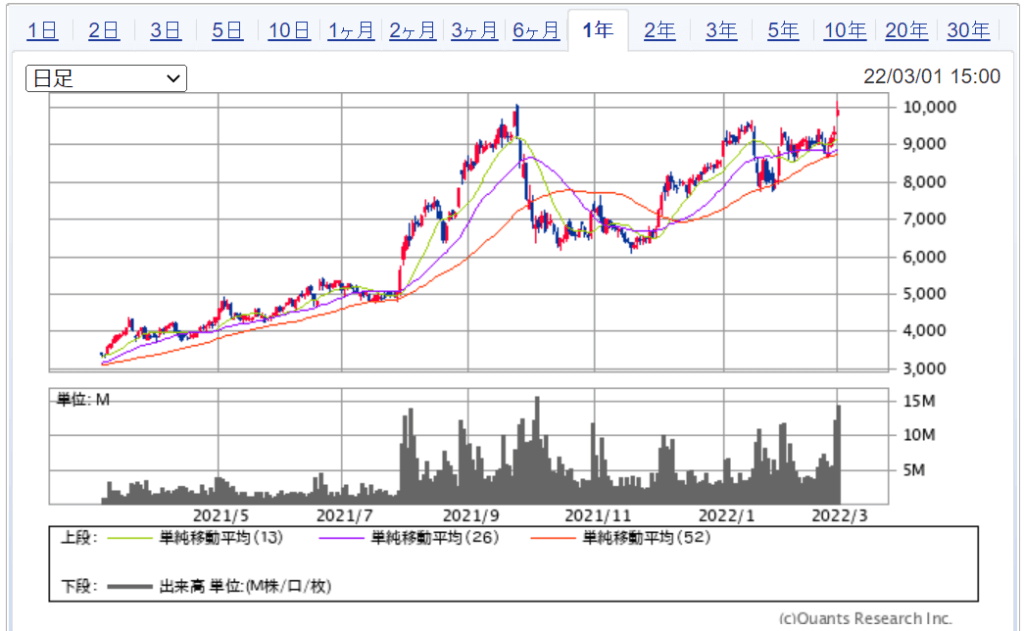

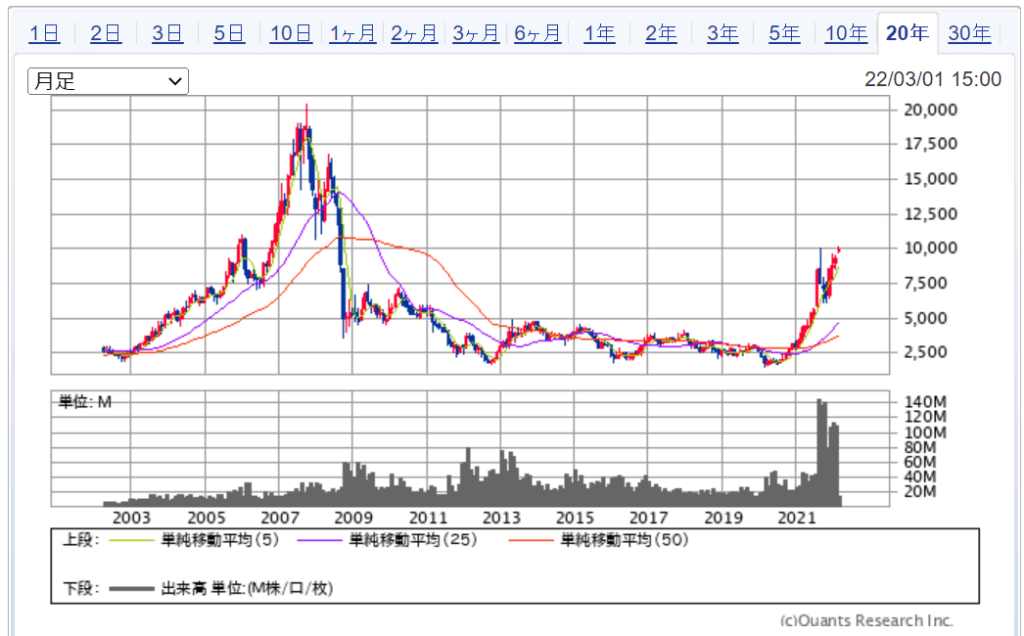

テクニカル分析

海運業各社はコンテナ船運賃の高騰に伴い利益を多額に計上していることから株価もそれにこたえるように高値を付けています。

一度2Q決算のタイミングで下落していますが、増収増益から再度高値を付ける展開になっています。

直近の上昇でも出来高を伴う高値の更新となっているので、テクニカル的には需給がよさそうに見えます。

それではどこまで行くか・・の目安になるポイントは2007年につけた20,000円前後です。

そこまで行く前に下落する可能性も十分にありますが、20,000円が近づいてきたら警戒が必要でしょう。

ミネルヴィニ投資におけるステージ

ミネルヴィニの成長株投資については、以下の記事をご参照ください。

⇒ミネルヴィニ成長株投資法

ミネルヴィニは成長株に対する投資法のため、成長株の部類ではない鹿島建設に落とし込むのは無理があるので省略します。