株式会社マネジメントソリューションズ(以下、MSOL)について有価証券報告書や中期経営計画、ニュースリリースから投資価値を独自に分析していきます。

記事の最後には、EPSと株価の相関関係から算出した株価予想も記載していますので、最後まで読んでいただけますと幸いです。

Contents

企業概要

| 企業名 | 株式会社マネジメントソリューションズ |

| 上場市場(上場年月) | 東証プライム(2018/7) |

| 時価総額(業種別時価総額順位) | 627億円(サービス業 79 / 532 社) |

| 外国法人持株比率 | 15.2% |

| 予想配当利回り | 0.07 % |

| 監査法人 | 有限責任監査法人トーマツ |

| 業務内容 | プロジェクトマネジメント実行支援がメインのコンサル会社。企業改革支援等も手掛ける。健全な財務体質維持。社員紹介の採用増で採用費抑制。営業強化により、取引先企業数は増加。23.10期1Qは2桁増収増益。 記:2023/05/13 |

転載元:FISCO

競合他社

マネジメントソリューションズの競合他社としては、INTLOOP(9556)、LTS(6560)、ベイカレントコンサルティング(6532)、ULS(3798)など、プロジェクトマネジメントやDXなどの分野で事業を展開している会社が挙げられます。

しかし、それぞれの会社には独自の強みや特色があります。

- マネジメントソリューションズは、マネジメント専門会社としてコンサルティングから現場への支援まで行う実行支援型のコンサルタント集団です。

- INTLOOPは、自社サービスによる外部人材活用やデータ分析を活用してDXやIT戦略などの課題解決を支援するコンサルティングファームです。

- LTSは、プロジェクト管理・品質管理・リスク管理などの専門知識と経験を持つエキスパート集団としてプロジェクト成功に貢献する会社です。

- ベイカレントコンサルティングは、デジタル変革における戦略立案から実行までを支援するデジタルコンサルティングファームです。

- ULSは、プロジェクトマネジメントオフィス(PMO)やプログラムマネジメントオフィス(PgMO)などの専門性を持つ人材派遣や教育事業を行っている会社です。

以上のように、各社は似ているようで異なる特徴を持っています。

事業内容

マネジメントソリューションズは、プロジェクトマネジメントに関するコンサルティングを主な事業としている会社です。

プロジェクトマネジメント実行支援、マネジメントコンサルティング、研修プログラムの提供、ソフトウェアの開発・提供などのサービスを提供しています。

同社グループの事業領域であるプロジェクトマネジメントの分野においては、プロジェクトマネジメントの成否が重要な経営課題として認識されており、全社的なプロジェクトマネジメントの導入、また、導入を検討する企業が増加するなど、プロジェクトマネジメント支援に対する需要は年々高まっています。

またMSOLは、マネジメント専門会社としてPMOサービスを主事業としながら、そこで得られたノウハウを活用した、マネジメント能力向上のためのソフトウェア提供や実践に役立つ研修プログラムなどの事業を展開しています。

強み・弱み

MSOLの強みについては、以下が挙げられます。

- 顧客と「伴走」型で実行支援することで高い満足度を得ている。

- ITプロジェクトだけに留まらず、幅広い領域、レイヤーのプロジェクトを支援している。

- 業界や業種を問わない大企業向けのプロジェクトマネジメントの支援で多くの実績を持つ。

MSOLの弱みについては、以下が挙げられます。

- 競合他社や新規参入による競争激化が懸念される。

- 事業規模拡大に必要となる人材を確保するのが難しい。

将来性については、以下が期待されます。

- プロジェクトマネジメントの需要は高まっており、市場規模も拡大している。

- 海外展開や新規事業開発など、成長戦略を積極的に推進している。

目標とする経営指標

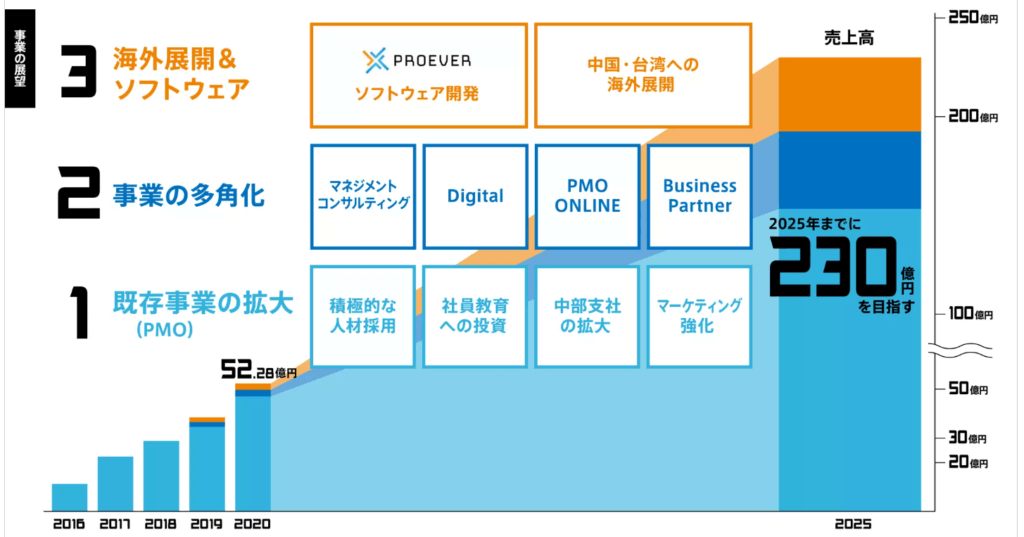

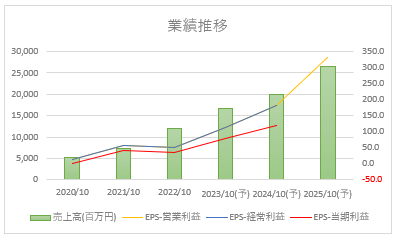

MSOLグループは、2025年10月期を最終年度とする中期経営計画「MSOL VISION2025」を策定しており、今後のプロジェクト支援に対する需要の高まりをとらえ、事業機会の最大化を図った結果として以下の財務目標を掲げております。

- 売上高:230億円→264億円に修正(2022/12/14)

- 営業利益:50億円→55億円に修正(2022/12/14)

- 営業利益率:20%

- 社員数:1,000名超

事業セグメント

MSOLの事業セグメントは、「コンサルティング事業」のみの単一セグメントです。

| セグメント | 取扱商品またはサービスの内容 |

|---|---|

| コンサルティング事業 | 1 プロフェッショナルサービス (1)PMO事業(プロジェクトマネジメント実行支援) 全社/部門/プロジェクトといった企業における全ての企業内の階層に対し、主にPMO(※)の役割で、プロジェクトマネジメントの実行支援サービスを提供しております。 ※:Project Management Officeの略。プロジェクトが円滑に運営されることを目的とし、プロジェクトマネージャやプロジェクトオーナの意思決定支援を行う専門組織または役割 (2)デジタル事業(MSOL Digital) 長年のプロジェクトマネジメント実行支援のなかで、多岐にわたるインダストリーの様々なビジネス環境において、MSOLは顧客企業の「デジタル変革」(DX - Digital Transformation)を支援して参りました。AIやIoTなどの分野で革新的な技術が次々登場してくる現在において、デジタル変革やITモダナイゼーションなど多様なビジネス課題解決を顧客企業のチャンスに転換すべく、MSOL Digitalは、専門パートナーと連携し、ソリューション提案、デジタルサービス構築を提供するDSIer(デジタルソリューションインテグレータ)としてデジタル変革の推進と社会的な課題でもあるデジタル人財育成と成長の場を提供しております。 (3)マネジメントコンサルティング事業 プロジェクトマネジメントの支援で培った経験を通じ、企業全体の「マネジメントメカニズム」に踏み込んで、経営層による変革の価値判断とリソースの最適化プロセス、プロジェクトを正しく実行しつつ経営層が早期に気づきと判断を行うプロセス、社内外の参画メンバーのチャレンジや創造性を維持向上させる仕組みや制度などの、複合的なマネジメントフレームワークを用いて、顧客企業それぞれの現状や目指すゴールを可視化して段階的に実現できるよう支援しております。 (4)PMO ONLINE事業(テレワーク対応PMO実行支援)、ソフトウエア事業 PMO ONLINEは、オンラインやパートタイムによるPMO実行支援「Shared PMO」と、プロジェクト可視化機能などを搭載したプロジェクトマネジメントツール「PROEVER」を組み合わせ、リーズナブルな価格でプロジェクトマネジメントサービスを提供しております。顧客企業の相談内容に応じて、チャットやテレビ会議システムでプロジェクトマネジメントに関するノウハウや情報を提供する「PMのためのオンライン・コンシェルジュサービス」も用意しております。 |

業績

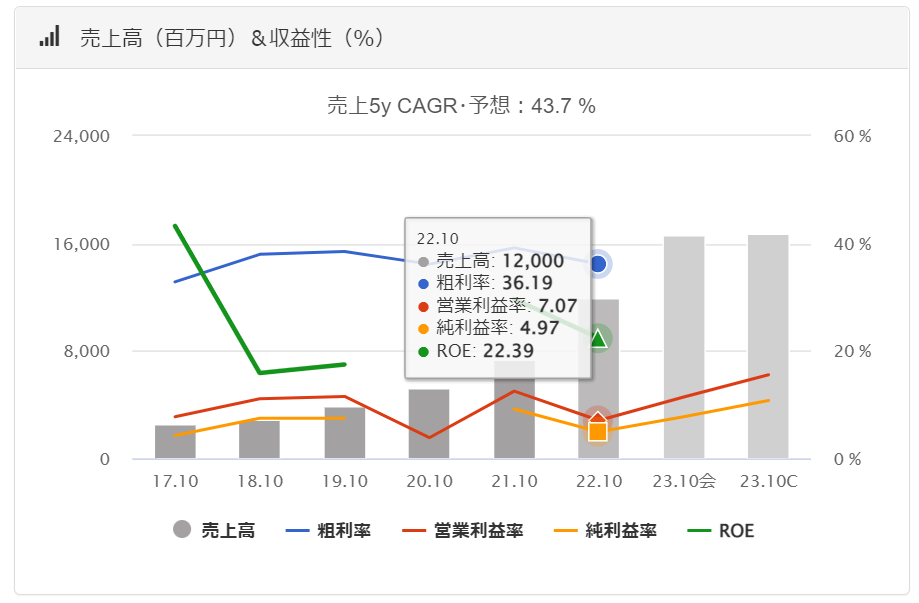

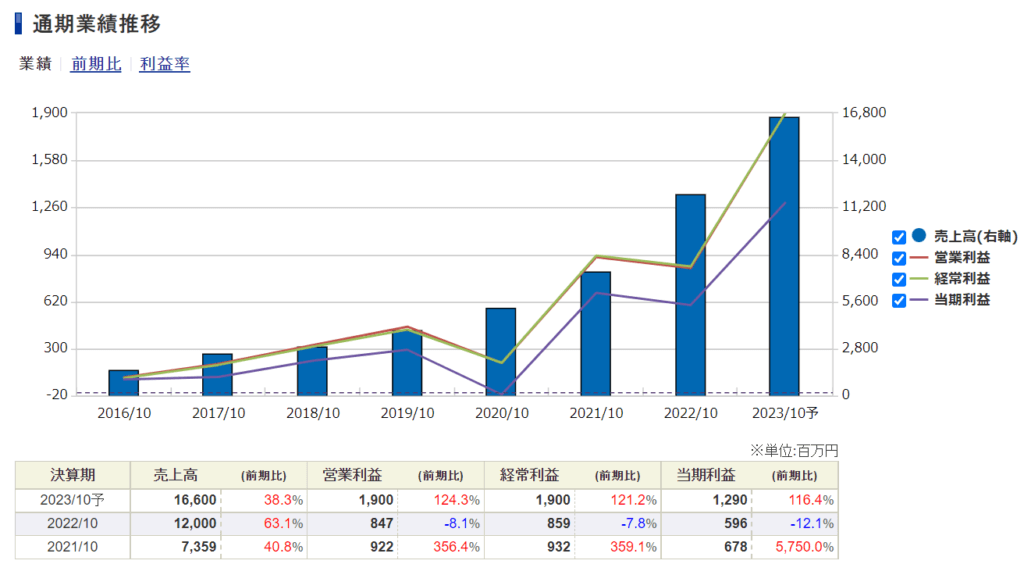

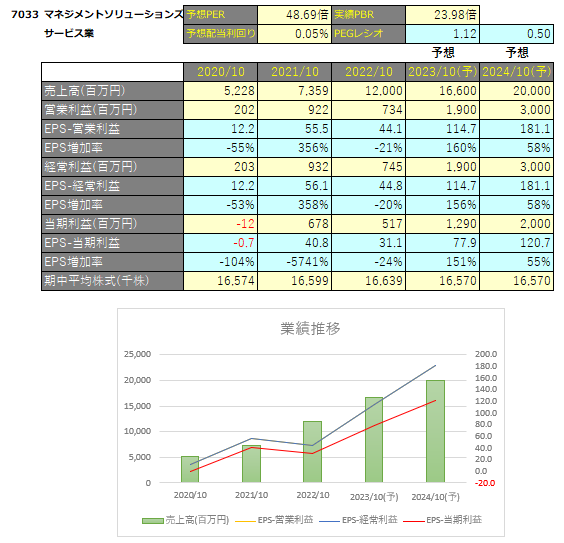

MSOLの過去の業績は以下の通りです。

EPSの推移と予想EPS

FY2022は人材採用とアサインのずれにより減益となっていましたが、FY2023以降は再び大幅な増収増益見込みとなっています。

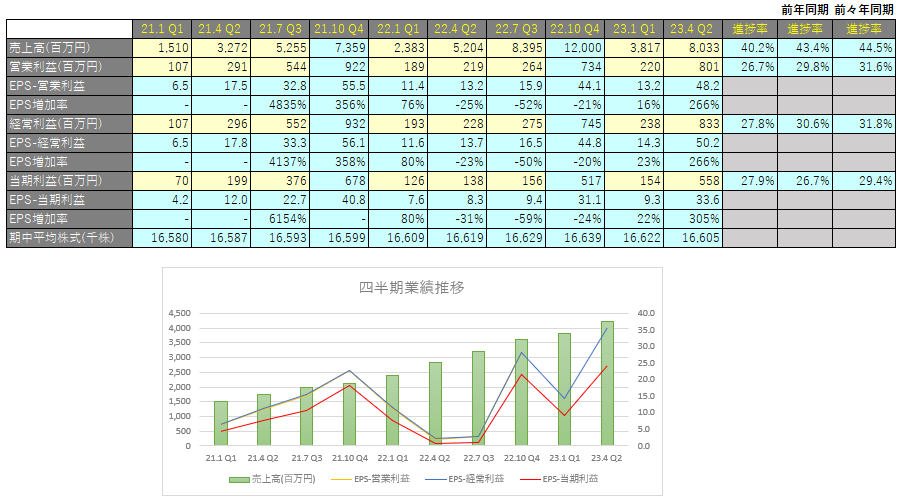

四半期EPS推移

2023年10月期2Qは、売上高は80.3億円(前年同期比+54.3%増)、営業利益は8.0億円(前年同期比+264.8%増)、親会社株主に帰属する四半期純利益は5.5億円(前年同期比+304.9%増)となりました。

FY2022で減益となった原因

コンサル人材採用を積極的に行ったため売上高は増加したがそれ以上に売上原価は前年同期比で増加。これは急激な採用増加によりアサインのずれなどから発生したものであり、来期以降は生じない見込み。

採用にあたり採用費や広告費を多くの予算を投入したことから営業利益は前年同期比で減少している。FY2023は広告費はかけない予定。

採用費についても採用エージェントに多額のフィーを払ってまでは積極採用とはならない模様。

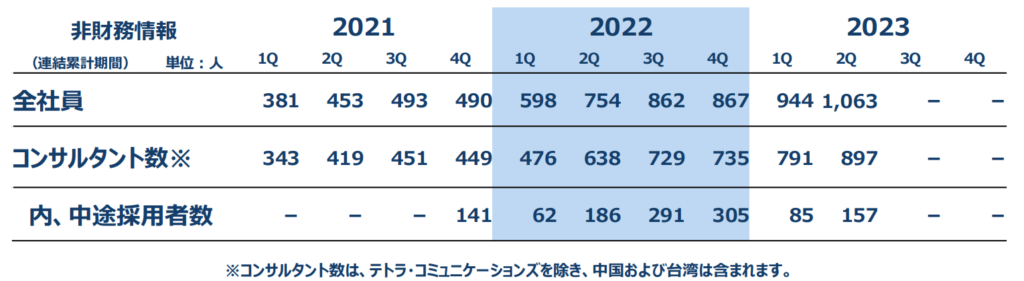

連結コンサルタント数の推移

KPIにも使われている採用数は今後の規模拡大、強いては増収増益の重要なファクターであり、採用数はFY2022も順調に進んでいます。

MSOLの社長は採用者数を拡大させるために上場したといっても過言ではないと言い切るほど重要な指標。

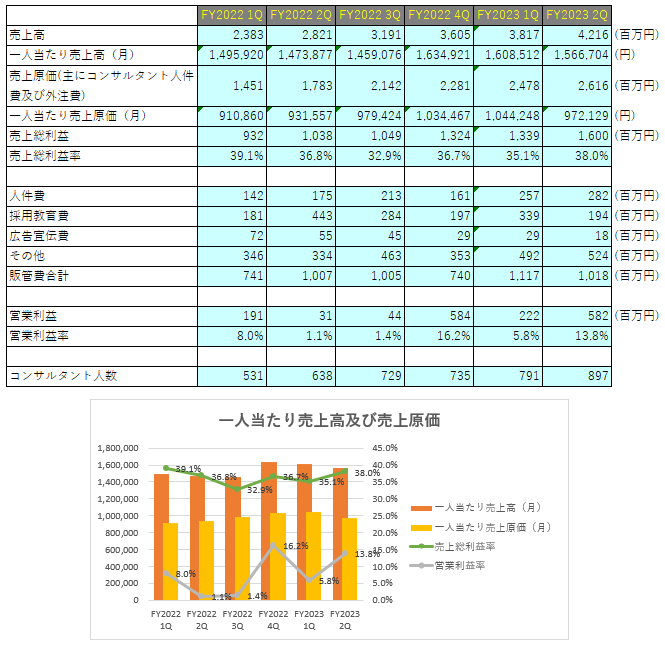

一人当たり売上高及び売上原価

FY2022においては人材が増えてきたことによる、販管費に含まれるコンサルタント以外の営業人員等の人件費であったり、コンサルタントの採用教育費、そしてその他の販管費が増加しているため、営業利益率が低下している問題がありました。

FY2022の2Q、3Qは積極採用によって採用教育費が増加していましたが、FY2023の1Qも同様に積極採用(中途コンサルタント85名採用)の結果、採用教育費が前年同期比で増加しているようです。

FY2023の2Qは採用教育費は抑えられており、売上高の増加と併せて営業利益率の改善につながっています。

今後の事業環境について

同社グループの事業領域であるプロジェクトマネジメントの分野におきましては、DX等の社内変革のニーズは引き続き旺盛で、プロジェクトマネジメント支援に対する引き合いは中長期的にも堅調に推移するものと予測しています。

DXの波は更に激しく、企業の競争力の源泉となっており、仮にマクロでの不況となったとしても本質的な企業改革を行うDXプロジェクトは減ることはないとの予想。

競合他社が増えたとしても、PMOのリーティングカンパニーとしてのブランドは強固であり、デジタル、ProEver、PMOセンターなどの新規事業を育てるには十分な環境状況。

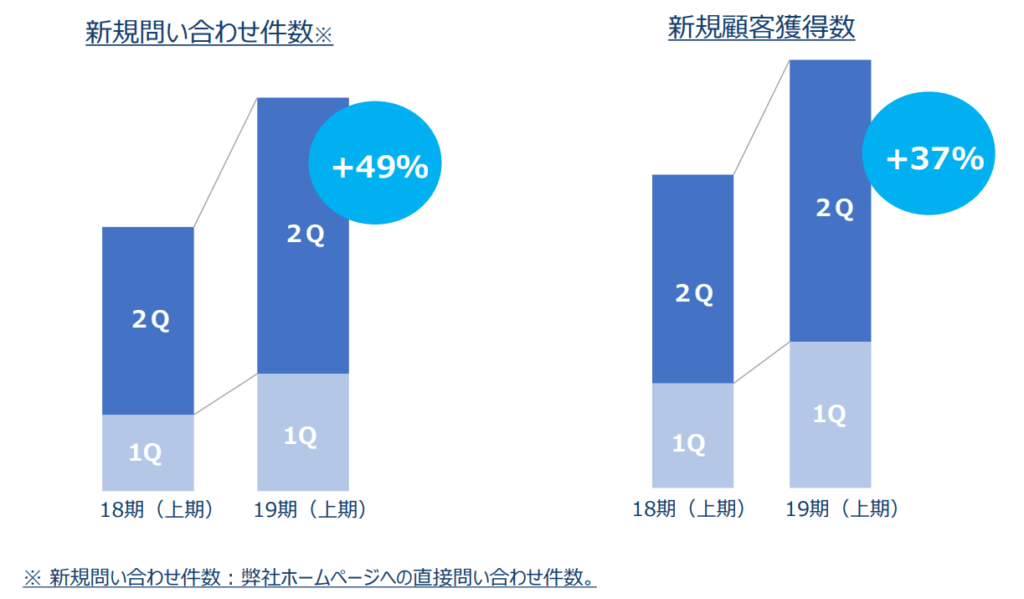

顧客獲得状況

既存顧客からの取引増加に加えて、新規顧客獲得が増加しており、売上高・利益がともに拡大基調にあります。

中期経営計画

MSOLグループは、2025年10月期を最終年度とする中期経営計画「MSOL VISION2025」を策定しており、その中で3つの成長戦略が挙げられています。

- 既存事業の拡大(PM事業)

営業組織の拡充、育成を強化することによるサービス品質を向上させた組織構築により更なる人員増加に対応。大企業の経営層へ直接訴求できるブランドを活用したEPMOサービスによる高付加価値化を志向し、これまで以上の利益貢献事業として位置付ける。 - 事業の多角化(digital事業、BP事業)

着実に成長してきたdigital事業はPM事業に続く次の事業の柱として定着化。

パートナーが中々確保できない昨今でも高い調達力を保持するBP事業との連携を深め、事業多角化に貢献する。 - 海外展開&ソフトウエア(海外事業、PROEVER事業)

コロナ禍により、足止め状態が続いていたものの、着実な成長は見られ、今後の市場拡大に期待。2025年までは、過度な投資を控えつつ事業拡大を行なって行く

中期経営計画の財務目標については、2022年10月期決算説明会の際にリバイズ版が再度リリースされました。

その中で2018年7月上場後から2022年10月期までは積極的に採用を行う段階だったが、今後2023年10月期以降2025年3月期までの3年間は営業を積極的に実施する回収フェーズに入ると述べています。

中期経営計画の中で以下の財務目標を掲げております。

- 売上高:230億円→264億円に修正(2022/12/14)

- 営業利益:50億円→55億円に修正(2022/12/14)

- 営業利益率:20%

- 社員数:1,000名超

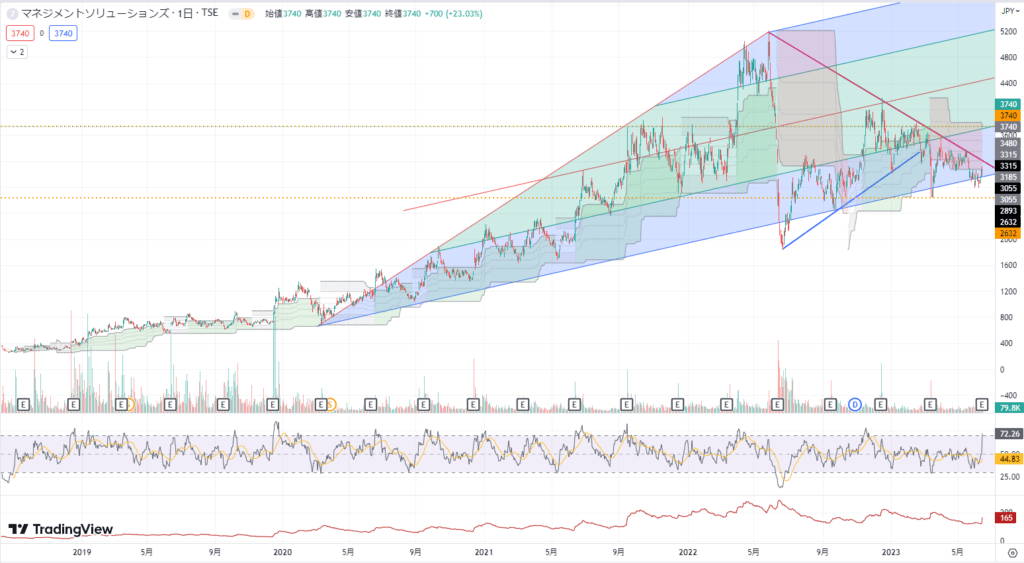

テクニカル分析

上場後、業績と共に順調に株価を上げてきています。

採用費が嵩んだことにより2022年10月期に利益が前年度を下回ったことで失望売りが発生しましたが、将来に向けて増収増益の蓋然性が高まったことで戻してきている状況です。

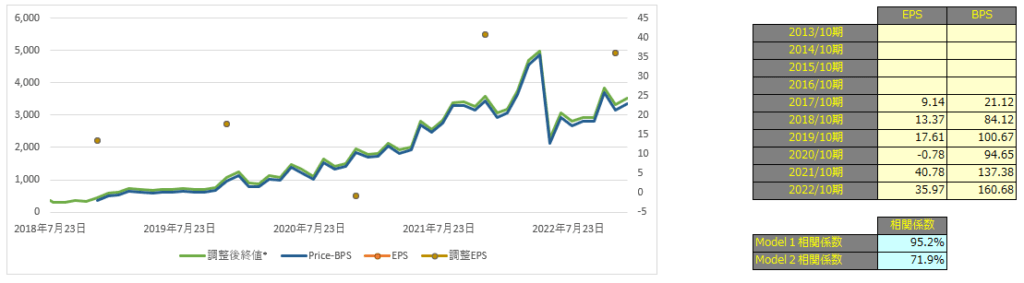

株価予想

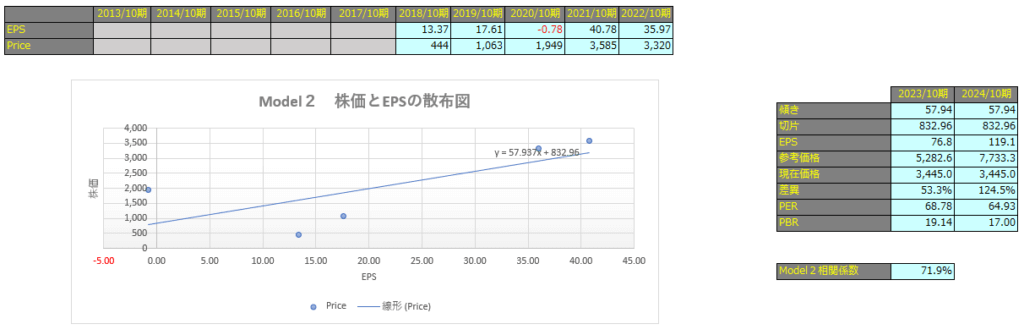

EPSと株価の相関関係を使用して将来の価格を予想してみます。

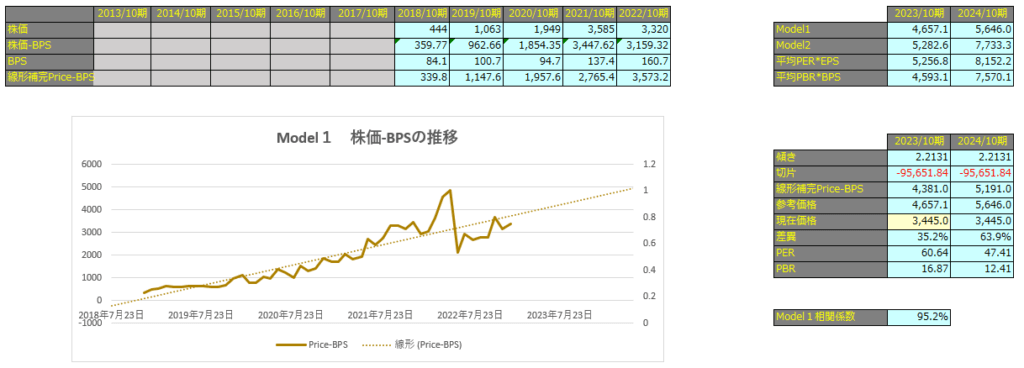

株価からBPSを控除した金額の時間推移を利用した予測モデルをModel1、株価とEPSの相関を使用した予測モデルをModel2としています。

相関係数はModel1で95.2%、Model2で71.9%となっておりますので、株価とEPSにはかなり相関があるといえます。

| 相関係数の絶対値 | 一般的な解釈 |

|---|---|

| 0~20% | ほとんど相関関係がない |

| 20~40% | やや相関関係がある |

| 40~70% | かなり相関関係がある |

| 70~100% | 強い相関関係がある |

Model1

Model1で算出した価格は2023年10月期で4,657円、2024年10月期で5,646円となっています。

Model2

予想EPSは2023年10月期が76.8円、2024年10月期が119.1円となっており、Model2で算出した価格はそれぞれ5,282円、7,733円となっています。