J.フロント リテイリング株式会社(以下、ジェイフロントリテイリング)について有価証券報告書や中期経営計画、ニュースリリースから投資価値を独自に分析していきます。

記事の最後には、EPSと株価の相関関係から算出した株価予想も記載していますので、最後まで読んでいただけますと幸いです。

Contents

企業概要

| 企業名 | J.フロント リテイリング株式会社 |

| 上場市場(上場年月) | 東証プライム(2007/9) |

| 時価総額(業種別時価総額順位) | 3,555億円(小売業 26 / 347 社) |

| 外国法人持株比率 | 20.7% |

| 予想配当利回り | 2.32 % |

| 監査法人 | EY新日本有限責任監査法人 |

| 業務内容 | 百貨店大手。大丸、松坂屋HDの共同持株会社。傘下に都市型SCのパルコなど。不動産賃貸や決済・金融にも注力。百貨店事業は増収、営業黒字転換。行動制限解除で入店客数が回復傾向。23.2期3Qは大幅増益。 記:2023/02/01 |

転載元:FISCO

日経平均株価(日経225)構成銘柄への選定

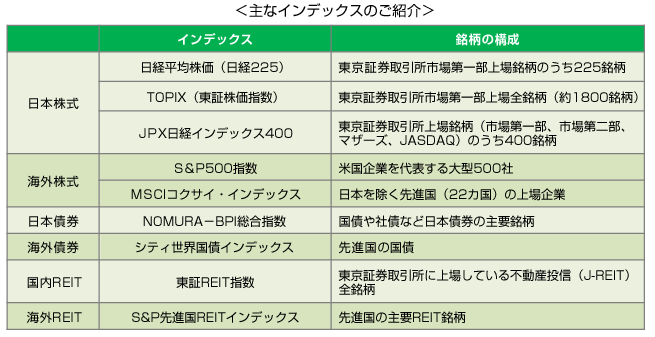

ジェイフロントリテイリングは「日経平均株価(日経225)」の構成銘柄に選定されています。

「日経平均株価(日経225)」は、日本経済新聞社が発表する株価指数のことで、東証1部上場銘柄のうち、代表的な225銘柄をもとに計算されています。日本の株式市場の大きな動きを把握する代表的な指標として用いられ、投資信託や先物取引などの商品にも利用されています。

東証1部の代表的な銘柄を選定して指標としているため、定期的に組み入れ銘柄の見直しが行われていますが、分母(除数)の修正などで株式分割や銘柄入れ替えなど市況変動以外の要因を除去して指数値の連続性を保っています。

現在の投資の流行はインデックス投資ですから、インデックスの構成銘柄になることで大きな買い圧が生まれることが期待できます。

競合他社

ジェイフロントリテイリングの競合他社は、百貨店事業を行う三越伊勢丹HD(3099)、高島屋(8233)、H2Oリテイリング(8242)、近鉄百貨店(8244)、丸井(8252)などです。パルコ事業では、ルミネや東急プラザなどのファッションビルが競合になります。

ジェイフロントリテイリングは、これらの競合他社とは以下のように差別化を図っています。

- 百貨店事業では、大丸松坂屋百貨店のブランド力とサービス力を活かし、高級志向の顧客層を獲得しています。また、オムニチャネル戦略や海外展開などで新たな市場を開拓しています。

- パルコ事業では、若者向けのファッションやカルチャーを提供することで個性的な魅力を持つファッションビルとして認知されています。また、商業施設と地域文化の融合やコラボレーションなどで差別化を図っています。

事業内容

ジェイフロントリテイリングは、大丸松坂屋百貨店やパルコなどを傘下に持つ持株会社です。

事業内容は、百貨店事業、パルコ事業(SC事業)、不動産事業(デベロッパー事業)、クレジット・ファイナンス事業(金融事業)などです。

百貨店事業を核とした高品質な小売サービスの提供と、ファッションビルの開発・運営を得意としています。

強み・弱み

ジェイフロントリテイリングの強みは以下のとおりです。

- 百貨店事業では、大丸松坂屋百貨店のブランド力とサービス力を活かし、高級志向の顧客層を獲得しています。

- パルコ事業では、若者向けのファッションやカルチャーを提供することで個性的な魅力を持つファッションビルとして認知されています。

- オムニチャネル戦略や海外展開などで新たな市場を開拓しています。

ジェイフロントリテイリングの弱みは以下のとおりです。

- 百貨店事業は消費者動向や景気変動に影響されやすく、安定した収益基盤を確保することが難しいです。

- パルコ事業は競合施設が多く、差別化や集客力を維持することが課題です。

- コロナ禍による自粛要請や外出制限などで売上が大きく減少しました。

ジェイフロントリテイリングの将来性は以下のとおりです。

- 百貨店事業では、富裕層のニーズに応える高付加価値商品やサービスの提供に注力しています。

- パルコ事業では、商業施設と地域文化の融合やコラボレーションなどで差別化を図っています。

オムニチャネル戦略とは、企業とユーザーの接点となるチャネルをそれぞれ連携させ、ユーザーにアプローチする戦略のことです。例えば、店舗で在庫がない商品をECサイトから購入したり、スマホアプリでクーポンを受け取ったりすることができます。オムニチャネルは、顧客の利便性を高めたり、多様な購買機会を創出することができます。

ジェイフロントリテイリングは、オムニチャネル戦略として、以下のような取り組みを行っています。

・オンラインストアの充実化と店舗との連携

・顧客データベースの活用とCRM(顧客関係管理)の強化

→例えば、パルコの顧客データベースをJ.フロントリテイリンググループとしての価値を最大限提供できるように構築する。顧客属性や購買履歴などの分析に基づいて、個別化された情報やサービスを提供するなど。

・デジタルサイネージやスマートフォンアプリなどの導入

目標とする経営指標

2021年4月13日にリリースされたジェイフロントリテイリングの中期経営計画は、2021年度から2023年度までの3年間を対象としています。

この計画では、コロナ禍からの「完全復活」を目指し、財務数値を2019年度水準に戻すとともに、2024年度以降の「再成長」への道筋をつけることを目標としています。

具体的には、2023年度の経営数値目標として、以下が挙げられています。

- 連結営業利益:403億円

- 連結ROE:7.0%

- 連結ROIC:5%

率)が採用されています。

事業セグメント

ジェイフロントリテイリングの事業セグメントは、以下の通りです。

| セグメント | 取扱商品またはサービスの内容 |

|---|---|

| 百貨店事業 | 衣料品、雑貨、家庭用品、食料品等の販売を行う。 |

| SC事業 | ショッピングセンターの開発、経営、管理、運営等を行う。 |

| デベロッパー事業 | 不動産の開発、管理、運営、内装工事等を行う。 |

| 決済・金融事業 | クレジットカードの発行と運営等を行う。 |

| その他 | 卸売業、駐車場業及びリース業等を行う。 |

売上高の規模は、主力事業である「百貨店事業」が過半を占めていますが、「SC事業」「デベロッパー事業」も一定の割合を構成しています。

利益の規模は「SC事業」が最も貢献しており、「デベロッパー事業」「決済・金融事業」も安定して利益を計上しています。

「百貨店事業」はFY2022以前はコロナショックもあり、大幅な赤字事業となっていました。

業績

ジェイフロントリテイリングの過去の業績は以下の通りです。

EPSの推移と予想EPS

四半期EPS推移

2023年2月期3Qは、売上高は2,569億円(前年同期比+8.2%増)、営業利益は201億円(前年同期比+356.1%増)、親会社株主に帰属する四半期純利益は147億円(前年同期比+302.3%増)となりました。

百貨店事業

2022年3月下旬に各地域において行動制限が解除されて以降、入店客数は回復基調が続き、売上収益は堅調な富裕層マーケットへの対応をはじめとする戦略・施策の効果、また10月以降、訪日外国人売上の増加も加わり、着実に改善しています。

SC事業

百貨店事業と同様に、前期の店舗休業等による反動や3月下旬以降の各エリアでの人流回復に加え、基幹店を中心とした戦略改装や新規のプロモーション効果などにより、入店客数、テナント取扱高は着実に改善しています。

営業利益は、売上収益の改善に加え、前期に計上した株式会社ヌーヴ・エイ株式譲渡に伴う損失の反動、エンタテインメント事業における補助金受入れ等により、前年実績に対し増益となりました。

デベロッパー事業

売上収益は、既存物件の営業終了による影響があったものの、株式会社パルコスペースシステムズにおいてグループ内外工事や施設管理業務の増加等により増収、営業利益は減益となりました。

決済・金融事業

売上収益は、年会費改定等による増収効果に加え、百貨店事業及び外部加盟店での取扱高改善による加盟店手数料や保険代理店手数料の増加等により増収となりました。

営業利益は人件費やアクワイアリング業務、システム投資に伴う費用等が増加したものの、主に売上収益増により増益となりました。

中期経営計画

2021年4月13日にリリースされたジェイフロントリテイリングの中期経営計画は、2021年度から2023年度までの3年間を対象としています。

この計画では、コロナ禍からの「完全復活」を目指し、財務数値を2019年度水準に戻すとともに、2024年度以降の「再成長」への道筋をつけることを目標としています。

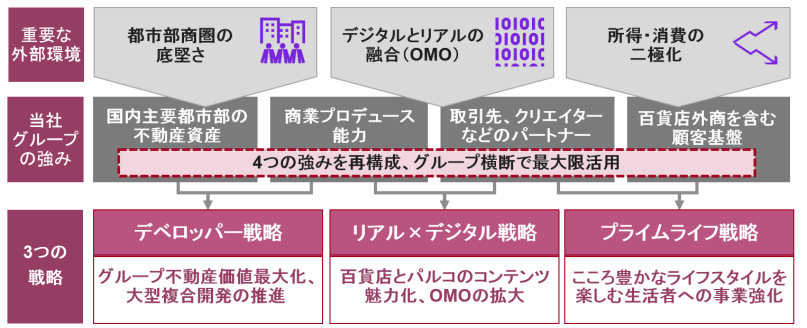

そのために、以下のような3つの重点戦略を展開しています。

①デベロッパー戦略

デベロッパー戦略では、グループ保有不動産資産の価値最大化を図ることを目指しています。

具体的には、以下のような取り組みを行っています。

- 複合再開発等では百貨店とパルコの規模適正化や容積緩和を活用し、非商業用途のシェアを高め、収益性の向上を図る。

- 重点エリアにおける大型複合開発では、地域の歴史や環境などの個性を尊重した魅力的な街づくりを目指す。

- グループ内外から集めた専門家チームでプロジェクトマネジメント能力を強化し、開発スピードや品質を高める。

なかでも「デベロッパー戦略」は中長期的なグループ成長のドライバーと位置づけ、最重要戦略として経営資源を重点的に配分していくとのことです。

②リアル×デジタル戦略

リアル×デジタル戦略では、リアル店舗を購買の場だけでなく、魅力的な商品やサービスとの出会い、上質な顧客体験を得られる場へと転換することを目指しています。

具体的には、以下のような取り組みを行っています。

- 店舗を起点としたデジタル活用により、時間や空間を超えた顧客接点を拡大し、オムニチャネル化を推進する。

- データ分析やAI技術を活用して、顧客ニーズに応えた商品開発や販売促進を行う。

- デジタル技術による店舗運営効率化や業務改革により、コスト削減や人材育成に努める。

リアル×デジタル戦略は、百貨店事業再生のポイントであり、収益回復と再成長に向けて重要な役割を果たしています。

③プライムライフ戦略

プライムライフ戦略では、文化や芸術に価値を置き、こころ豊かでサステナブルなライフスタイルを楽しむ生活者への提案をさらに強化することを目指しています。

具体的には、以下のような取り組みを行っています。

- 当社グループのエンタテインメントやアートを活用するほか、プレミアムな体験等、新規の商品やサービスを他社提携により開発する。

- ライフスタイルに合わせた多様なファッションやビューティー商品の提供やコンサルティングサービスの充実を図る。

- サステナビリティに配慮した商品やサービスの開発や販売促進を行う。

財務目標

財務目標としては、最終年度の2023年度に財務数値を2019年度水準に戻し、コロナ禍からの「完全復活」を果たすことです。具体的には、2023年度の経営数値目標として、以下が挙げられています。

- 連結営業利益:403億円

- 連結ROE:7.0%

- 連結ROIC:5%

率)が採用されています。

テクニカル分析

百貨店業界には、新型コロナウイルスの感染拡大や消費者のニーズの変化など、さまざまな要因で逆風が吹いています。

特に、高額品や外食などの非日常的な消費が減少し、オンラインショッピングや節約志向が強まっていることが影響しています。

それにより行政は低迷しており、下落トレンドにありますが、業績の回復を見据えて株価は上昇の兆しを見せています。

株価予想

EPSと株価の相関関係を使用して将来の価格を予想してみます。

株価からBPSを控除した金額の時間推移を利用した予測モデルをModel1、株価とEPSの相関を使用した予測モデルをModel2としています。

相関係数はModel1で36.0%、Model2で73.1%となっておりますので、株価とEPSには強い相関関係があるといえます。

| 相関係数の絶対値 | 一般的な解釈 |

|---|---|

| 0~20% | ほとんど相関関係がない |

| 20~40% | やや相関関係がある |

| 40~70% | かなり相関関係がある |

| 70~100% | 強い相関関係がある |

Model1

Model1で算出した価格は2023年2期で1,083円、2024年2月期で1,060円となっています。

Model2

予想EPSは2023年2月期が168.1円、2024年2月期が156.1円となっており、Model2で算出した価格はそれぞれ1,755円、1,709円となっています。