先日、「ミネルヴィニの成長株投資法」という投資法に関する書籍を読みました。

これはマーク・ミネルヴィニという成長株投資で財産を築いた米国の投資家が自身の投資法について書き記したもので、納得することが多くとても参考になる本です。

私自身、公認会計士ということもありファンダメンタルズ重視できましたが、高PERを敬遠したり、崩れた先導株狙い症候群にかかったりするなど自身の投資のやり方について考えさせられることが多くあり、ミネルヴィニの投資法に沿った形で投資候補を選ぶよう方向転換することにしました。

ここではミネルヴィニ成長株投資法について、自身の備忘を兼ねて紹介してみます。

Contents

ミネルヴィニの投資法について

前提としてミネルヴィニの投資戦略はグロース投資に分類されるものです。

そしてグロース投資の中でもミネルヴィニの手法は「超グロース投資」と呼んでもよいくらいに、途方もなく大きな収益を狙った特異なアプローチと認識されています。

ただ投資戦略を見る限り、完全な順張りでド正統派な投資スタイルであるので、ほとんどの投資家にとっても参考になることが多くあると思います。

株価サイクルの4ステージ

ミネルヴィニの成長株投資法では株価のサイクルを4つのステージに分けます。

第1ステージの特徴

・横ばいに動く

・株価は200日移動平均線の近くで上下する

・第4ステージで株価が数カ月以上も下げた後に、この横ばいのステージに入ることがよくある

・出来高は減って、前の第4ステージを比べても少ない

複利効果を最大限に発揮するため、株を買った後に素早く上昇する銘柄に集中することが重要。第1ステージでは、どれほど魅力ある銘柄でも買うのは避けるべき。たとえ会社のファンダメンタルズが興味をそそるものでも、待って、第2ステージで買うこと。

第2ステージの特徴

・株価は200日移動平均線を上回る

・200日移動平均線自体も上昇トレンド

・150日移動平均線が200日移動平均線を上回る

・株価は高値と安値を段階的に切り上げている

・株価が大きく上昇する日や週には出来高が急増し、押し目の期間では出来高が減る

・下落する日や週よりも上昇する日や週の時に平均以上の出来高になる

株を買うなら明らかな上昇トレンドにあるこの時期に行う。機関投資家の買い集めを味方につけて上昇の波に乗る。底値からはだいぶ高くなっているかもしれないが問題はない。底値は過去情報、株価は将来の情報を見て動く。

第3ステージの特徴

・株価は不安定になり、ボラティリティが高まる

・上昇トレンドに見えるが株価の動きは第2ステージと比較してはるかに不規則

・出来高を伴って大きく下にブレイクする

・株価は200日移動平均線をした抜くかもしれない

・200日移動平均線は情報への勢いを失って横向き

機関投資家による極端な買い集めはもうなく、売り抜け局面にある。個人投資家など弱い買い手が株価を支えている状況であるため、ボラティリティも高くなる。

第4ステージの特徴

・株価は200日移動平均線を下回る

・200日移動平均線は、明らかな下降トレンド

・株価は52週安値を付けているか、そこに近い

・株価は安値と高値を段階的に切り下げている

・150日移動平均線が200日移動平均線を下回る

・株価が大きく下落する日や週には出来高が急増し、戻りでは出来高が減る

・上昇する日や週よりも下落する日や週の時に平均以上の出来高になる

第4ステージの株価と出来高の特徴は、基本的に第2ステージの逆で、下げる日に出来高が増え、上げる日には出来高が減る。株価が第4ステージにある間は、買いは絶対に控える。

エントリー(買い)のタイミング

基本的には第2ステージに確実に入ったことを確認してからエントリーします。

強いファンダメンタルズが値動きで裏付けられなければ、その株価の将来は自分の認識よりも明るくないかもしれない。もしくはその会社に対する投資家の認識が変わっていないかまだ株価に反映されていないのかもしれない。

機関投資家の資金が流れ込み、株価が大幅に上がっている時にその銘柄に乗ることがベストです。

第2ステージを特定する方法

トレンドテンプレートを使って、トレード候補の対象を決めます。

ファンダメンタルズが非常に魅力的でも、トレンドテンプレートの定義によって長期の上昇トレンドにあると判断できない限りトレード候補には入れないようにしましょう。

トレンドを特定していないと、下落トレンドで買うか、凄まじい上昇トレンドで空売りするか、底固めの横ばい局面で買って資金を動かせなくなるリスクを冒すことになります。

- 現在の株価が150日と200日の移動平均線を上回る

- 150日移動平均線は200日移動平均線を上回る

- 200日移動平均線は少なくとも1ヶ月(望ましくは最低4~5ヵ月)上昇トレンドにある

- 50日移動平均線は150日と200日移動平均線を上回る

- 現在の株価は50日移動平均線を上回る

- 現在の株価は52週安値よりも、少なくとも30%高い

- 現在の株価は52週高値から少なくとも25%以内にある(新高値に近いほど良い)

- レラティブストレングスが強い

リーダーシッププロフィール

直近で最も上昇した銘柄の特徴を詳しく調べて、将来に他の銘柄よりも大きく上昇しそうな銘柄の特徴を見極める(リーダーシッププロフィール)を実施することも有用です。

先導株や強気相場をリードする業界を見つけるために52週高値リストを追いかけるのがおすすめです。

ベースの形成

第2ステージである長期のトレンドの中には、押し目とベース(横ばい圏)からなる短期か中期の値動き(波)があります。

この横ばいを第1ステージの局面と取り違えないようにすることが重要です。

株価が急上昇すると一度利確の売りが入るため、その期間にベースが形成されます。

ファンダメンタルズが強い銘柄はそうした調整や押しの後に、新しいベースかきちんとしたセットアップを再び整えます。このような強さを示すのはとても良い兆候。

第2ステージの上昇トレンド中には通常ベースが3つから5つ含まれます。だんだんと上昇の勢いは止まり、第3ステージに突入していくことになります。

高PERを敬遠しない

株式相場では、安そうに見える銘柄こそ実は高く、高すぎると思える銘柄こそが次の急成長株になるかもしれません。

要するに現実には、価値あるものは高値で取引されているのです。代表的な成長株のほとんどはめったに低PERにはなりません。

PERが低いのには必ず理由があります。あなたが知らないだけです。

実際史上最大級の上昇をした銘柄の多くは、最大の上昇をする前に利益の30~40倍以上で取引がされていました。

株価が下がるのは、PERが高すぎたからではなく、期待を維持できるほどに十分に高い成長率ではなかったから。つまり会社の成長力について判断が誤っていたと認識されたからです。高PERが原因ではありません。

今後急成長する銘柄を買うには高PERを敬遠してはいけません。

先導株

ミネルヴィニはトレードのほとんどを先導株で稼いでいます。これらの株は増益率が最も高い。

売上と利益が1~3位の会社でマーケットシェアも拡大しつつあるので、先導株はすぐに見つけることができます。

相場上昇初期に最も上昇率が高いので、ほとんどの投資家は先導株を買うことに心理的な抵抗を感じ、怖くて買うことができません。

機関投資家は株価がどれほど上げたかではなく、今後どこまで上げそうか、将来の成長見込みに関心があります。株価が上昇したあとも機関投資家が一番買うのは先導株です。

なお、ファンダメンタルズにおいてはその会社の競争優位性とビジネスモデルは拡大していけるのかが重要になります。

崩れた先導株を狙わない

相場を主導する力強い銘柄が登場すると、それが急上昇する前は買うのを嫌がっていたのに、天井をつけて大幅に下落した後に興味を示すようになるーいわゆる崩れた先導株狙い症候群にかかる人がいます。この病にかかるのはたいてい第4ステージの下落の時期。

株価が利益の60倍以上だったとき(この会社のPERが一番高かった時)にクロックスを買っていたら、わずか20カ月で700%のリターンが得られていた。

一方、妥当な評価になるまで待ってPERが過去最低に近づいていた時に買っていたら、1年以内に資金の99%を失うことになっていた。

崩れた先導株狙い症候群にかかってしまうと一発で退場になる危険性のある、とてもリスクの高い病です。

出遅れ株には手を出さない

出遅れ株は先導株と同じグループに属するが、株価の動きで劣り、売上高と利益の伸びでもほとんどは劣っています。

出遅れ株は通常先導株よりもかなり割安に見えるため、不慣れな投資家に人気がありますが、PERがかなり低いか、業界の先導株ほど上げていないという理由で買ってはいけません。

銘柄によってPERが高かったり低かったりするのには必ず理由があります。ほとんどの場合は、実は先導株のほうが割安で、出遅れ株のほうが割高です。

伸びの加速

アナリスト予想よりも大幅増益であることに加えて、利益の伸びが加速している銘柄、つまり前期よりも利益が大きく伸びている銘柄を探します。

買いの候補は、直前の四半期だけでなく過去2~3四半期の利益もかなり伸びている会社に絞るようにしましょう。

過去2~4四半期に前年同期比で最低でも20~25%の増益率を条件にする成長株ファンドマネージャーもいますし、本当に成功している会社はたいてい急成長期に30~40%の増益を発表しています。

急成長株の特徴

市場全般が調整や下落相場から抜け出すと、急成長株の90%以上は急騰し始めていることが経験上わかっています。

なお、下落相場の時期に急上昇局面にある銘柄はほとんどありません。

市場が厳しい状況であっても、次の急成長株になる銘柄を探すことが重要ですね。

イグジット(売り)のタイミング

自分の認識、エントリーが誤っていたと認識したときに売却すること。間違っていると分かるのは「株が下がったとき」

第2ステージで堅調だった銘柄が突然に第3ステージの天井圏に入るか、第4ステージに素早く転換したら、何も異常がないと静観していてはいけません。

第3ステージで機関投資家が売り抜け始めたら確実に売りのタイミング。

株価が逆行するにはそれなりの理由があります。あなたがまだ知らないだけ。

ちなみにファンダメンタルズに生じている問題が表面化する前に、値動きの重大な変化という形で示唆が得られることも多くあります。

たとえセンチメントが急変するする理由はないと考えていても、値動きのそうした変化は常に重視すべきです。

増益率の減少は危険信号

20%や30%の増益は一般的には素晴らしい状況といえます。

一方で、利益が少なくとも50~60%で伸びていた会社が20~30%の増益率になったら重大な悪化と考えられます。

増益率が下落していないかは常に確認しましょう。

新たな強気相場をリードするのは特定の業界

強気相場の初期に新高値を付けている銘柄がかなりある業界が先導していることが多いです。

ポートフォリオは上位4~5セクターの最も良い会社で組むことがおすすめ。

相場を主導する業種の中で最も良い銘柄は、その業種かセクターが明らかに注目されていると分かる前に上昇します。

そのため個別銘柄に照準を合わせて、それらの動きから注目業種を見つけるようにしましょう。

先導株や強気相場をリードする業界を見つけるために52週高値リストを追いかけるのがおすすめです。

歴史的に大きな利益をもたらす銘柄は特定の業種に偏る傾向があります。

急成長株を最も多く生み出した業種は次の通りです。

- 消費財・小売り

- ハイテク、コンピューター、ソフトウエア、それらの関連銘柄

- 医薬品、医療関連、バイオテクノロジー

- レジャー・娯楽

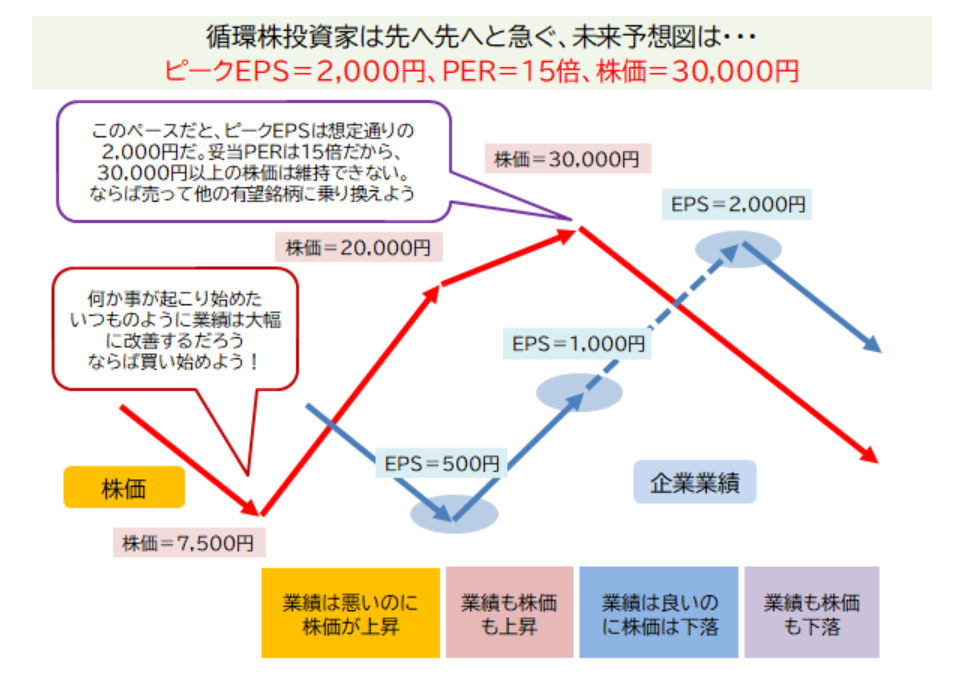

循環株

記録的な利益を数年間出し続けたあと、PERが最低になった時に循環株を買えば、あっという間に資金の半分を確実に失う

ピーター・リンチ

循環株とは、景気か商品市況に敏感な銘柄のこと。例としては自動車、鉄鋼、製紙、化学など。

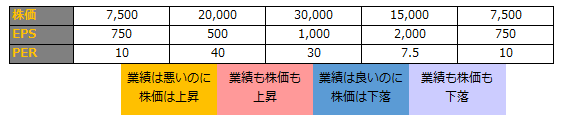

循環株はPERのサイクルが成長株とは逆になります。つまり、株価が上昇の終わり近くにはPERが低くなります。

これは景気に合わせて循環的に動くこれらの会社の利益変化をウォール街のアナリストが先取りしようとするから。

上記例でいえばPERが一番低くなる(PER=7.5)のは株価が15,000円の時ですが、すでに株価は下落トレンドにあり、ピーターリンチの言う通り簡単に資産を半分に減らすことが可能です。

リスク管理

口座資金を危険にさらすほどの金額を決して失ってはなりません。損失が大きくなるほど取り戻すのが難しくなります。

損失が10%を超えないことを譲れない一線にするべき。平均損失は6~7%くらいに抑える。

損失額は現実のトレード結果に基づいた期待利益の2分の1以下にする。価値トレードの利益が平均15%ならマイナス7.5%以内で損切りする。

また、ポジションを持つときは通常よりも小さなポジションの「試し玉」から始めること。

売れない商品はできるだけ値引き(損切り)して売り払い、誰もが買いたがる商品で棚を埋める。

ポートフォリオの大きさとリスク許容度にもよるが、通常は4~6銘柄にする。分散投資ではボラティリティが小さくなり、並外れたパフォーマンスを発揮できない。

損切りのストップ

株を買う前に損切りのストップを前もって設定する。

いったん株価が上昇したら、利益を守るために、トレイリングストップを使い手仕舞う価格水準を引き上げていく。

市況が厳しい時には、以下のように対処することが賢明。

- 損切のストップ幅を狭くする。通常の損切水準が7~8%なら5~6%にする。

- 少ない利益で手仕舞う。通常は平均して15~20%の利益で手仕舞っているなら、10~12%で手仕舞う。

- レバレッジをかけない

- 投資資金の総額を減らす

- 勝率が改善してきたら、各要素を少しずつもとの水準に戻す