ダイキン工業株式会社について有価証券報告書や中期経営計画、ニュースリリースから投資価値を独自に分析していきます。

記事の最後には、EPSと株価の相関関係から算出した株価予想も記載していますので、最後まで読んでいただけますと幸いです。

Contents

企業概要

| 企業名 | ダイキン工業株式会社 |

| 上場市場(上場年月) | 東証プライム(1949/5) |

| 時価総額(業種別時価総額順位) | 6兆5,012億円(機械 1 / 226 社) |

| 外国法人持株比率 | 36.3% |

| 予想配当利回り | 0.96 % |

| 監査法人 | 有限責任監査法人トーマツ |

| 業務内容 | エアコン世界首位。世界で唯一、空調と冷媒の両方を手掛け、インバータ搭載機に定評。フッ素樹脂も展開。換気や除菌機能搭載商品やIoT活用サービスにも注力。空調・冷凍機やフッ素化学品好調で、3Q累計は増収増益。 記:2023/02/07 |

転載元:FISCO

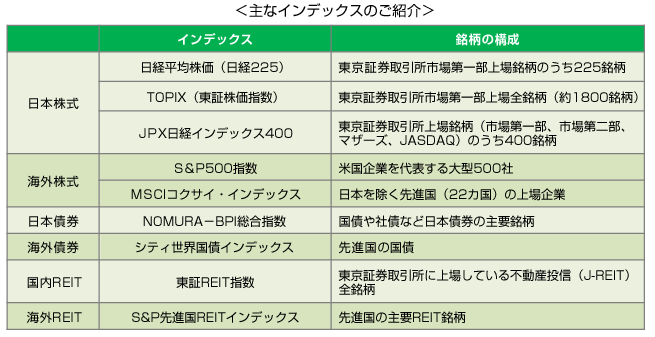

日経平均株価(日経225)およびJPX日経インデックス400構成銘柄への選定

ダイキンは「日経平均株価(日経225)」および「JPX 日経インデックス400」の構成銘柄に選定されています。

「日経平均株価(日経225)」は、日本経済新聞社が発表する株価指数のことで、東証1部上場銘柄のうち、代表的な225銘柄をもとに計算されています。日本の株式市場の大きな動きを把握する代表的な指標として用いられ、投資信託や先物取引などの商品にも利用されています。

東証1部の代表的な銘柄を選定して指標としているため、定期的に組み入れ銘柄の見直しが行われていますが、分母(除数)の修正などで株式分割や銘柄入れ替えなど市況変動以外の要因を除去して指数値の連続性を保っています。

「JPX 日経インデックス400」は、資本の効率的活用や投資者を意識した経営観点など、グローバルな投資基準に求められる諸条件を満たした「投資家にとって投資魅力の高い企業」で構成され、日本企業の魅力を内外にアピールするとともに、その持続的な企業の評価や株式の流動性だけでなく、企業の財務状況など、株式市場の活性化を図る事を目的として創生された株式指数です。

現在の投資の流行はインデックス投資ですから、インデックスの構成銘柄になることで大きな買い圧が生まれることが期待できます。

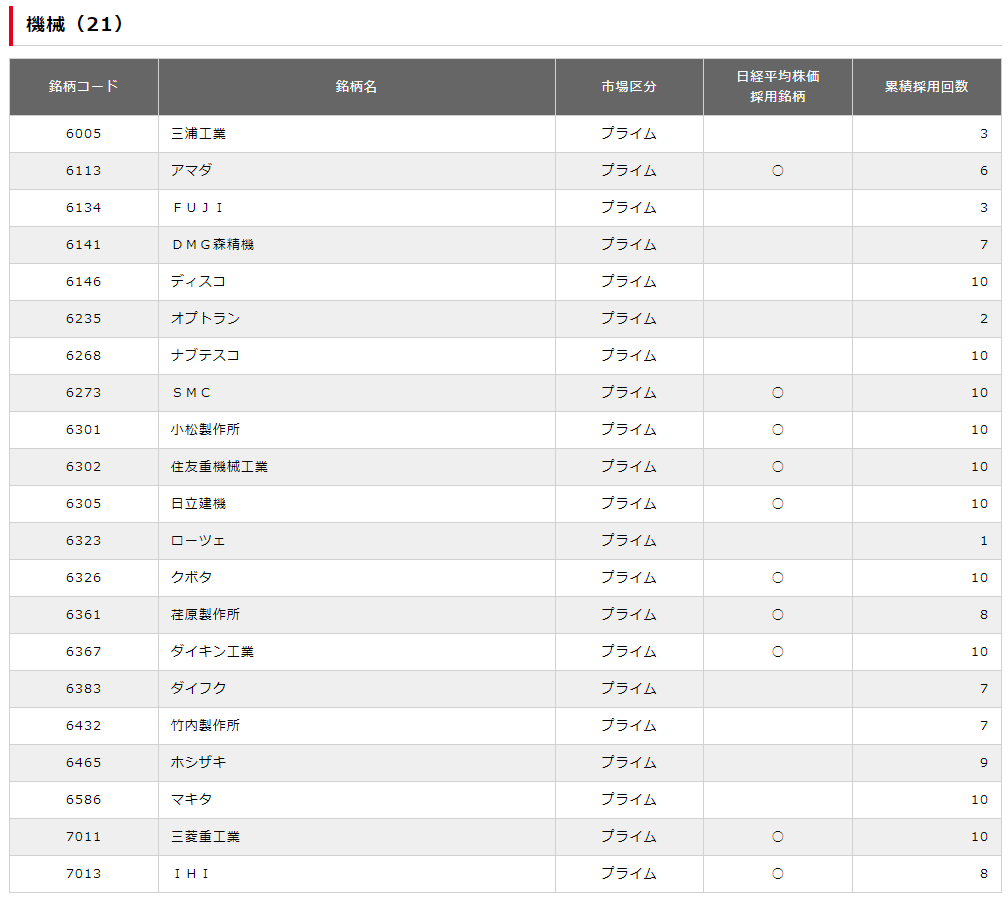

機械で JPX 日経インデックス400に採用されている会社は以下の通りです。

競合他社

ダイキン工業株式会社の競合他社は、空調メーカー業界に属する以下の企業です。

- 富士通ゼネラル(6755)

- 日立製作所(6501)

- 東芝(6502)

- 三菱電機(6503)

これらの競合他社とは、以下のように差別化を図っています。

- 空調と冷媒の両方を手がける唯一の企業であり、技術力と製品力が高い。

- インバーター技術や熱交換器技術などの革新的な技術開発により、エネルギー効率や環境負荷の低減に貢献している。

- 世界約150カ国で事業展開しており、海外売上高比率が高い。

事業内容

ダイキングループの主な事業は、空調・冷凍機、化学、油機及び特機製品の製造(工事施工を含む)、販売を営んでいます。

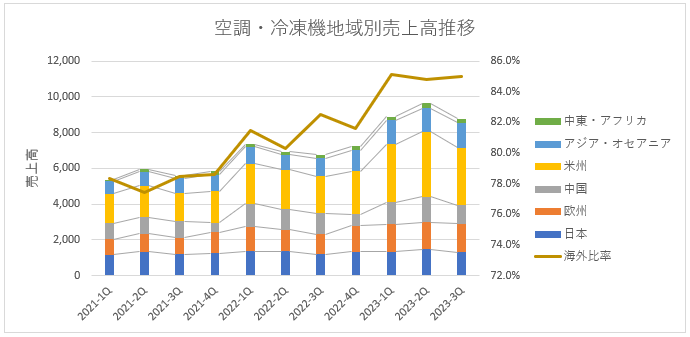

ダイキンは2010年代の大型買収を通じて世界市場のシェア獲得を進めてきており、海外売上高比率は2022年3月期で約8割に達するグローバル企業となっています。

空調事業では、グローバル規模で展開する幅広い製品とソリューションで、全世界のあらゆる空調ニーズに応えています。また、サービス部門では、空調に関するご相談から修理まで、あらゆるお問い合わせに応じる体制が整っています。

強み・弱み

ダイキンの強みは、以下のとおりです。

- 空調と冷媒の両方を手がける唯一の企業であり、技術力と製品力が高い。

- インバーター技術や熱交換器技術などの革新的な技術開発により、エネルギー効率や環境負荷の低減に貢献している。

- 世界約150カ国で事業展開しており、海外売上高比率が約80%と高い。

ダイキン工業の弱みは、以下のとおりです。

- エアコン市場の成熟化や競争激化により、国内市場での成長余地が限られている。

一方で、2050年までにエアコンの需要が約3倍に増加すると予測されており、空調分野での成長機会が大きいと期待しています。

目標とする経営指標

企業価値の最大化を経営の最重要課題のひとつとして位置づけ、FCF(フリーキャッシュフロー)、ROIC(投下資本利益率)、ROA(総資本利益率)、ROE(株主資本利益率)など「率の経営」指標を経営管理の重要指標として、積極的な事業展開と経営体質の強化を推進しています。

特に企業価値の源泉であり、同時に全ての管理指標を向上させる総合指標としてFCFを最重視し、収益の増加、投資効率向上策にあわせて、売上債権及び在庫の徹底圧縮など運転資本面からもキャッシュフローを創出すべく取り組んでいます。

またダイキンの中期経営計画においては、目標とする経営指標として以下の財務数値が挙げられています。

- 売上高:3兆6,000億円

- 営業利益:4,300億円

- 営業利益率:約12%

事業セグメント

ダイキンの事業セグメントは、以下の通りです。

| セグメント | 取扱商品またはサービスの内容 |

|---|---|

| 空調・冷凍機事業 | 空調機器、冷凍機器、空気清浄機器、冷媒ガスなどの製造(工事施工を含む)、販売を行う。 |

| 化学事業 | フッ素化学品、高分子化合物、半導体関連材料など化学製品の製造、販売を行う。 |

| その他事業 | 油機事業(油圧装置)、特機事業(特殊機器)、電子システム事業(ロボット)を含んでいます。 |

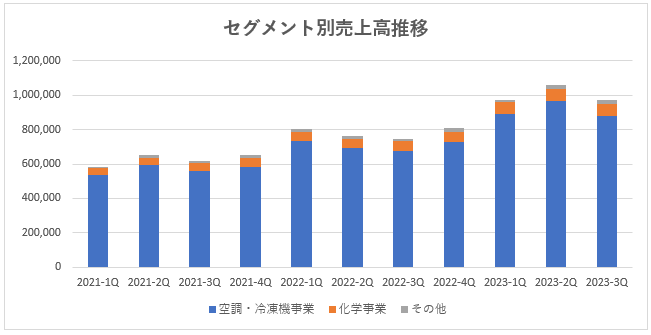

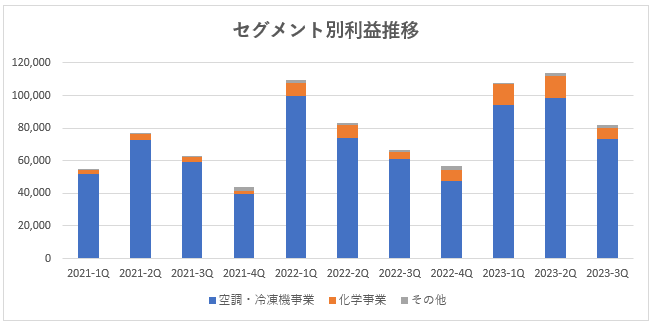

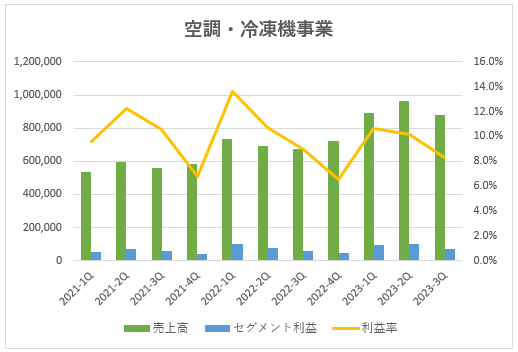

セグメント別に売上高及び利益を見ると、「空調・冷凍機事業」が主な事業であることが分かります。

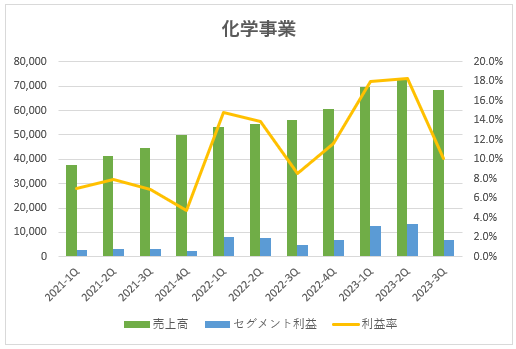

「化学事業」については、徐々にですが利益が増えてきており、直に重要な事業になることが予想されます。

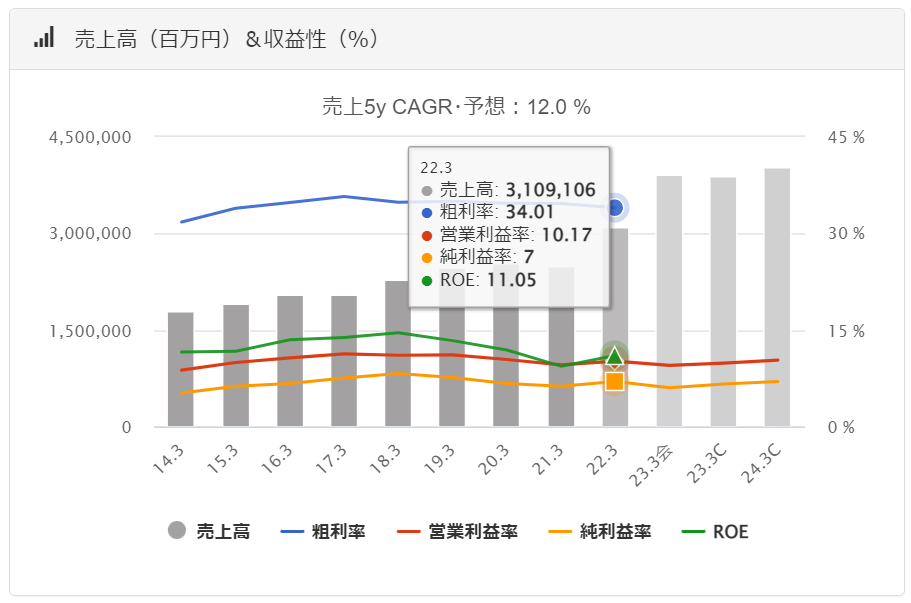

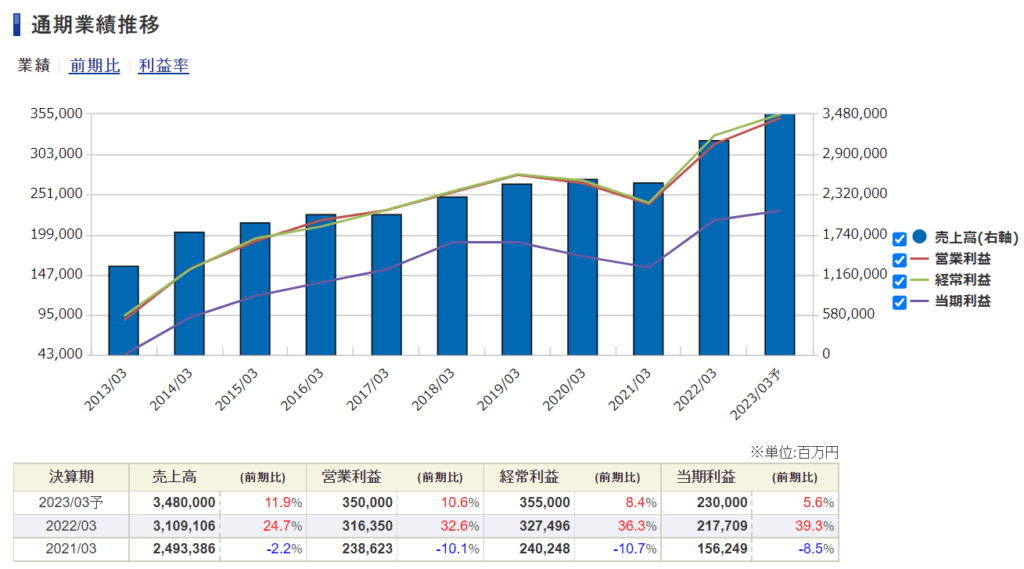

業績

ダイキンの過去の業績は以下の通りです。

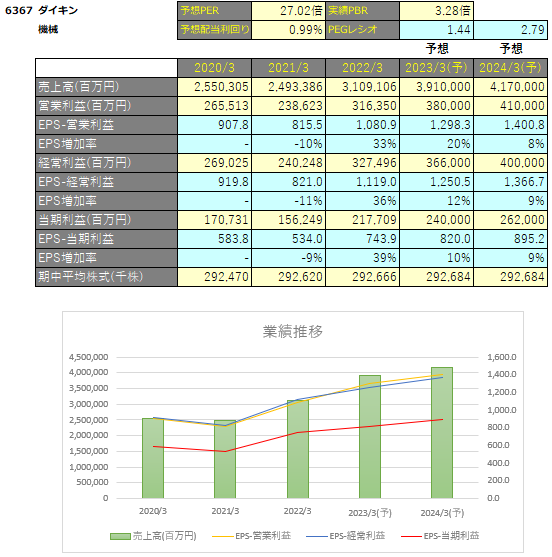

EPSの推移と予想EPS

コロナショックの影響はありましたが、その後2022年3月期には過去最高業績を出しており、2023年3月期以降更新していく予想となっています。

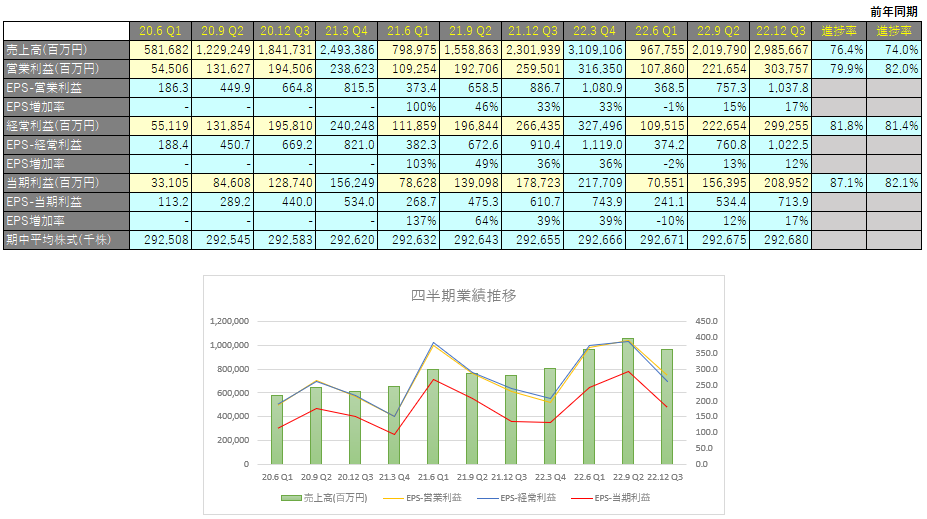

四半期EPS推移

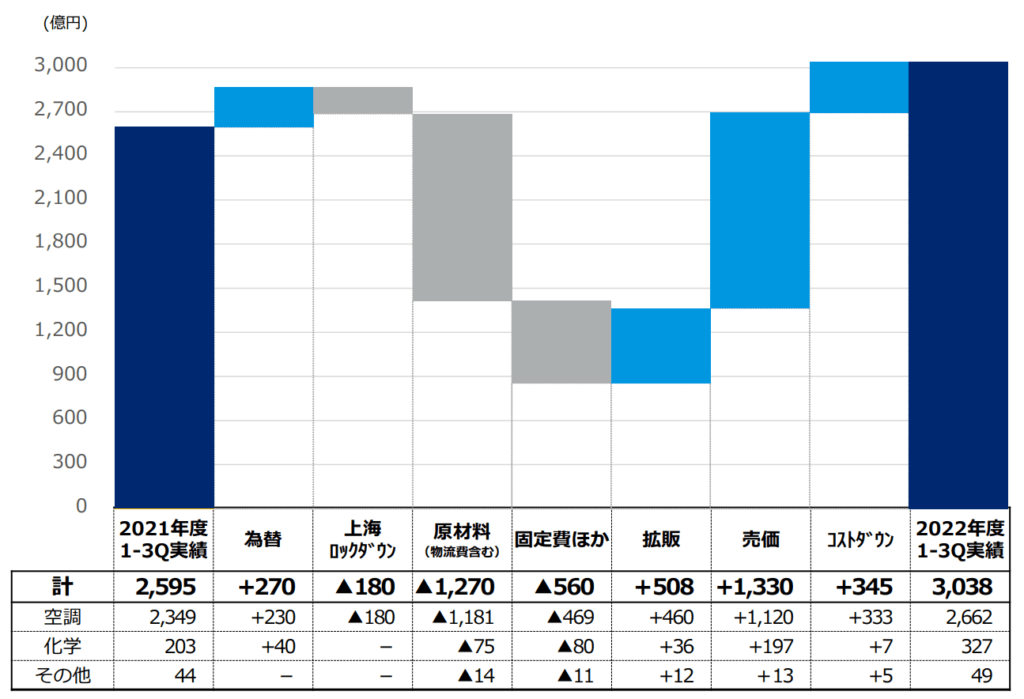

2023年3月期3Qは、売上高は2兆9,856億円(前年同期比+29.7%増)、営業利益は3,037億円(前年同期比+17.1%増)、親会社株主に帰属する四半期純利益は2,089億円(前年同期比+16.9%増)となりました。

為替のプラス効果を除いても増収増益となり、過去最高業績を達成しています。

原材料市況・物流費の高騰、中国での新型コロナウイルスの感染拡大による需要減少もあり、厳しい事業環境でしたが、機動的に状況に対応しています。

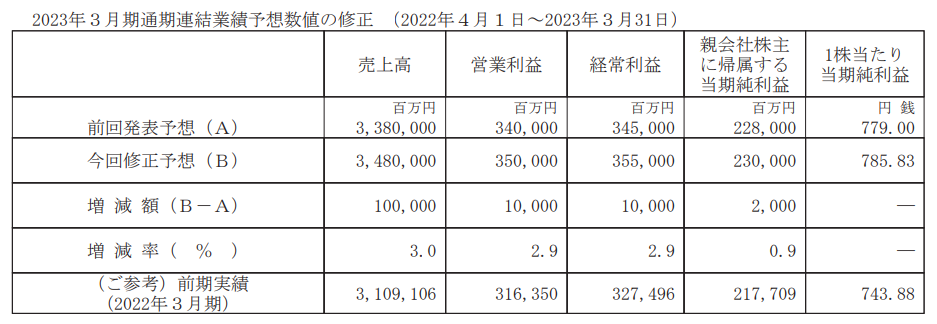

通期計画の上方修正

ダイキンは2023年3月期1Q時点で通期の計画を上方修正しています。

世界景気の減速懸念が強まる中でも、北米需要の取り込みや今春に各国で実施した4〜5%値上げが業績を押し上げています。

中国のロックダウンの影響がなくなりフル生産体制を取り返すことや二次値上げによりさらに上積みが期待できます。

また、第2四半期以降の為替レートについては、1米ドル115円、1ユーロ125円を前提としているので、現状の為替レートのまま推移すれば更なる上方修正が期待できます。

営業利益増減分析

営業利益の推移をみると原材料の高騰を売価の改訂、コストダウンによってうまく対処できていることが分かります。

空調・冷凍機事業

米州

部品不足や労働者不足により供給が逼迫する厳しい事業環境のなか、製品の安定供給に努め、販売は好調に推移。売価施策の着実な実行もあり、売上高は前年度を大きく上回っています。

中国

4月・5月は上海でのロックダウンにより生産・物流が停止、製品供給が滞り販売が減少。ロックダウン解除後は、いち早く生産・物流を回復させ、上期の売上高・営業利益は前年並を確保しました。

下期に入り、感染対策による厳しい行動制限があったこと、12月にはゼロコロナ政策の急転換により感染者が急増したことで販売が減少したが、高付加価値商品の拡販、コストダウン、固定費削減などにより営業利益は高水準を維持しました。

アジア・オセアニア

新型コロナウイルスによる行動制限の緩和に伴い、業務用での販売が好調に推移しました。

インドでは、経済成長を背景に販売が大きく伸長。売価施策の効果もあり、地域全体の売上高は前年度を上回っています。

欧州

上海ロックダウンによる供給逼迫、物流網の混乱、エネルギーコストの高騰など厳しい事業環境が継続しましたが、生販一体となった供給の継続、ヒートポンプ式温水暖房機器の拡販に注力したことに加え、売価施策の効果もあり、地域全体の売上高は前年度を大きく上回っています。

欧州、ATWビジネス

環境問題の先進国である欧州では再生可能エネルギー比率を2030年に32%、2050年にはCO2の排出をネットでゼロとする目標を掲げています。

そこでエネルギー消費低減工事に対して経済援助が実施されており、ATW(ヒートポンプ式温水断熱システム)に対しても補助金が拠出されています。

化学事業

フッ素化学製品全体の販売は、半導体・自動車分野を中心に広範囲での堅調な需要に加え、原材料市況高騰を背景とする価格政策を実施したことにより、売上高は前年同期を大きく上回りました。

フッ素樹脂は、世界的な半導体・自動車関連需要の堅調な推移に伴い、売上高は前年同期を上回りました。また、フッ素ゴムについても、自動車関連を中心に需要が堅調であること、原材料市況高騰を背景とした価格政策を実施したことにより、売上高は前年同期を大きく上回りました(前年同期比152%)。

化成品のうち、表面防汚コーティング剤や撥水撥油剤の需要に停滞が見られたものの、半導体向けエッチング剤などの需要が堅調に推移したことにより、化成品全体の売上高は前年同期を上回りました(前年同期比131%)。

フルオロカーボンガスについては、原材料市況高騰に対応した価格政策の実施に努め、売上高は前年同期を大きく上回りました(前年同期比107%)。

フルオロカーボンガスは、主に冷媒として使われています。冷媒とは、エアコンや冷蔵庫などの冷凍機器で、熱を吸収したり放出したりするために必要な物質です。

ダイキンは、冷媒の開発からエアコン開発、冷媒の回収・再生・破壊まで行う唯一の総合空調メーカーとして、低温暖化係数の新冷媒R32を世界で初めて採用しました。

中期経営計画

ダイキンの中期経営計画は、「FUSION25」という名称で、2021年度から2025年度までの5年間を対象としています。

FUSION25の目標とする経営指標は、以下の通りです。

- 売上高:3兆6,000億円

- 営業利益:4,300億円

- 営業利益率:約12%

FUSION25の基本方針は、「環境と空気の新たな価値を提供し、サステナブル社会への貢献とグループの成長を実現する」というものです。

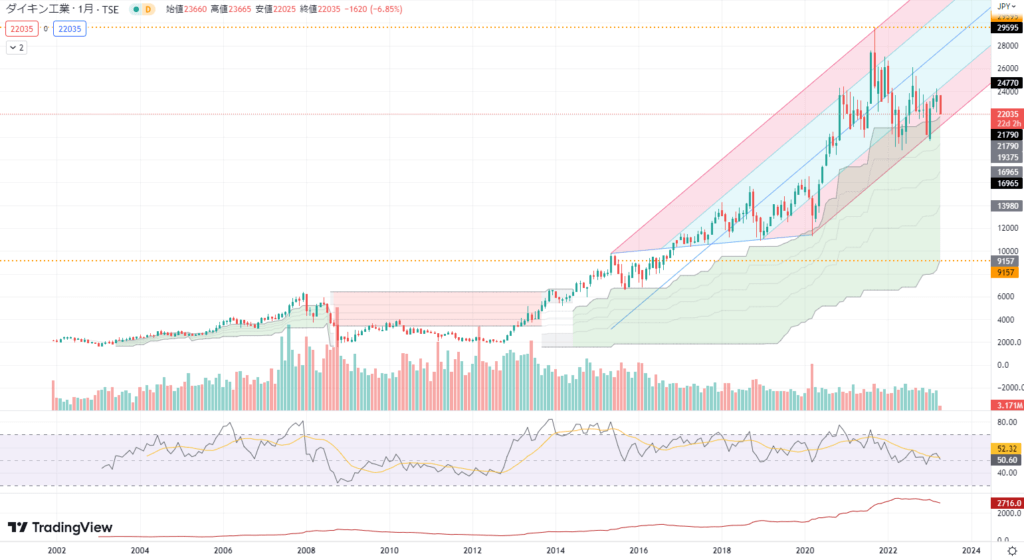

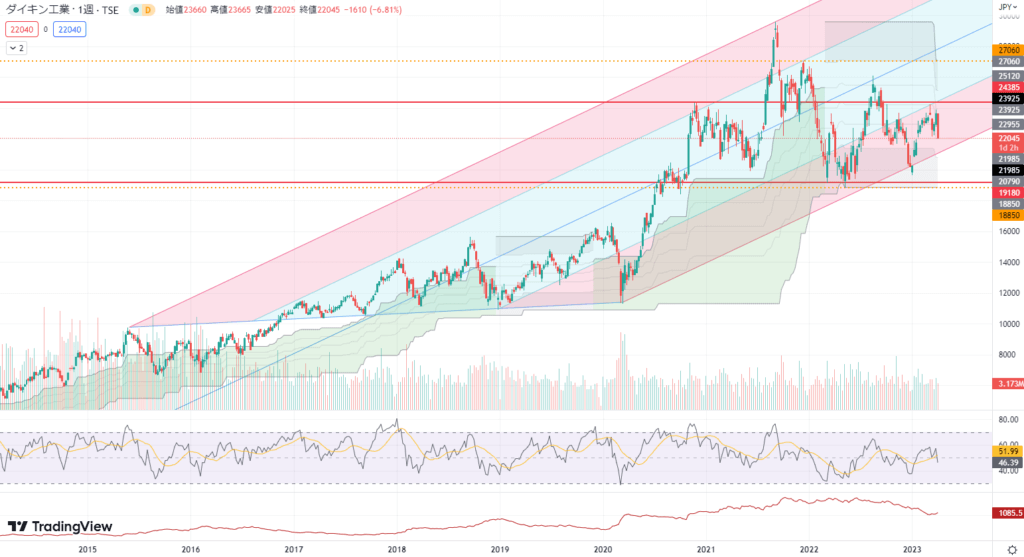

テクニカル分析

長期では業績に伴って右肩上がりのチャートとなっています。

ここ3年で見ると、リーマンショックで暴落した後2020年終わりには高値を更新。その後株価は続伸し2021年終わりに最高値を付けています。

株価予想

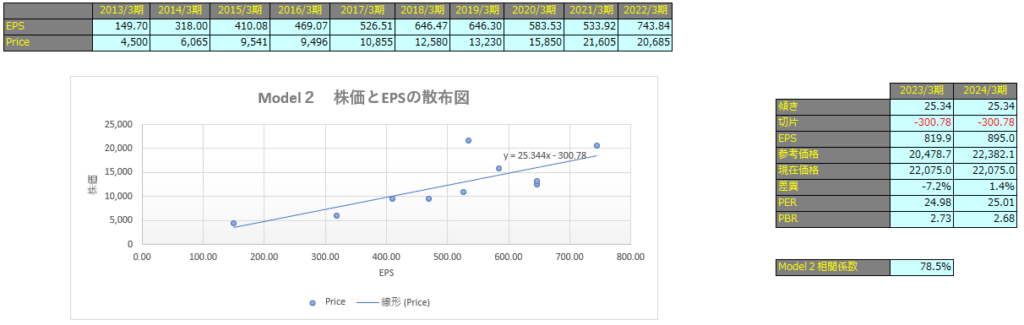

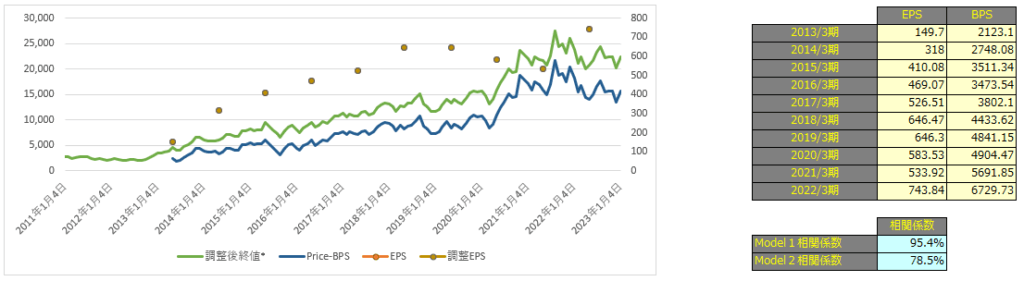

EPSと株価の相関関係を使用して将来の価格を予想してみます。

株価からBPSを控除した金額の時間推移を利用した予測モデルをModel1、株価とEPSの相関を使用した予測モデルをModel2としています。

相関係数はModel1で95.4%、Model2で78.5%となっておりますので、株価とEPSには強い相関関係があるといえます。

| 相関係数の絶対値 | 一般的な解釈 |

|---|---|

| 0~20% | ほとんど相関関係がない |

| 20~40% | やや相関関係がある |

| 40~70% | かなり相関関係がある |

| 70~100% | 強い相関関係がある |

Model1

Model1で算出した価格は2023年3期で23,222円、2024年3月期で25,435円となっています。

Model2

予想EPSは2023年3月期が819.9円、2024年3月期が895.0円となっており、Model2で算出した価格はそれぞれ20,478円、22,382円となっています。