株式会社タカトリについて有価証券報告書や中期経営計画、ニュースリリースから投資価値を独自に分析していきます。

記事の最後には、EPSと株価の相関関係から算出した株価予想も記載していますので、最後まで読んでいただけますと幸いです。

Contents

企業概要

| 企業名 | 株式会社タカトリ |

| 上場市場(上場年月) | 東証スタンダード(2000/4) |

| 時価総額(業種別時価総額順位) | 294億円(機械 99 / 225 社) |

| 外国法人持株比率 | 3.2% |

| 予想配当利回り | 0.76 % |

| 監査法人 | 暁監査法人 |

| 業務内容 | 半導体製造機器、高硬度脆性材料の切断加工機(マルチワイヤーソー)など電子機器事業が主力。世界トップシェア製品多数。新素材加工機器は受注、売上が増加。23.9期1Qは医療機器事業の売上が大幅に増加。 記:2023/03/04 |

転載元:FISCO

競合他社

タカトリと同じく精密切断加工機や半導体製造装置を手がける企業としては、ヒラノ(6245)があります。

タカトリとの主な違いは、ヒラノはドライエッチング装置やコーティング装置などの表面処理装置にも強みを持っていることです。

事業内容

株式会社タカトリは、半導体や液晶関連機器、ワイヤーソーの製造販売、繊維機械などの開発、製造、販売を行っている産業機械メーカーです。

タカトリは7つのコア技術を持っており、それらは以下の通りです。

- ワイヤーソー技術

- ウエハマウント技術

- フィルムラミネート技術

- フィルム剥離技術

- フィルムカット技術

- フィルムスライス技術

- 繊維機械技術

タカトリの得意分野は、半導体製造装置や切断加工機、液晶といった最先端の産業分野です。タカトリはこれらの分野で独自のテクノロジーで貢献しています。

SiCパワー半導体切断加工装置とは、SiC(炭化ケイ素)という新素材を使ったパワー半導体の材料を精密に切断するための装置です。パワー半導体とは、電力を制御するための半導体デバイスのことで、電気自動車や太陽光発電などの分野で需要が高まっています。SiCは、シリコンよりも高温や高圧に強く、省エネ効果が高いという特徴があります。しかし、SiCは硬くて脆いため、切断する際には高度な技術が必要です。タカトリは、SiCパワー半導体切断加工装置の分野で国内外の大手企業から受注を獲得しており、今後の成長が期待されています。

強み・弱み

株式会社タカトリの強みについて、以下が挙げられます。

- SiCパワー半導体切断加工装置の受注拡大により、2023年9月期の業績は大きく伸びると予想されている。

- 繊維機械や液晶製造装置などの多様な事業領域を持っており、市場の変化に柔軟に対応できる。

- 海外展開も積極的に行っており、中国や台湾などのアジア市場で高い評価を得ている。

株式会社タカトリの弱みについて、以下が挙げられます。

- 精密切断加工機や半導体製造装置などの分野では、国内外の競合他社との競争が激しい。

- 新型コロナウイルスの影響で、繊維機械や液晶製造装置などの一部事業が減収減益となった。

- 技術革新が求められる産業分野において、研究開発費用や人材確保などの課題がある。

将来性については、以下が期待されます。

- SiCパワー半導体は、電気自動車や太陽光発電などの分野で需要が高まっており、タカトリはそのニーズに応える技術力と実績を持っている。

- 繊維機械や液晶製造装置などの事業も、新型コロナウイルスの収束後には回復すると見込まれている。

- 海外市場では、インドや東南アジアなどの新興国での需要拡大が期待されており、タカトリはその機会を捉えるために営業活動を強化している。

目標とする経営指標

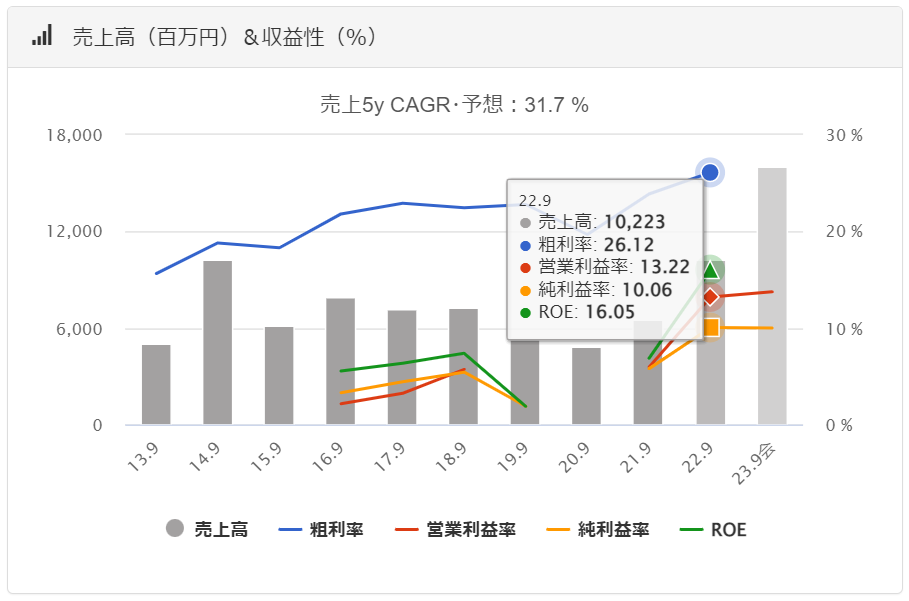

タカトリは、安定した利益率の確保と財務体質の強化を目指しています。

具体的には、ROE10%以上、売上高総利益率の向上を目標に、安定した収益体質の確立を目指しています。

事業セグメント

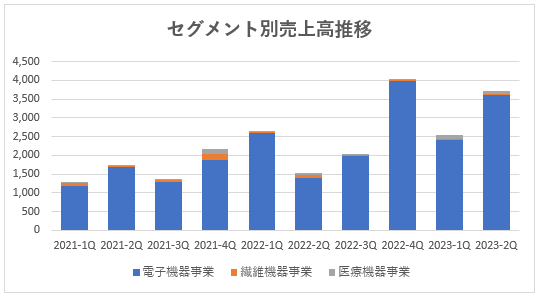

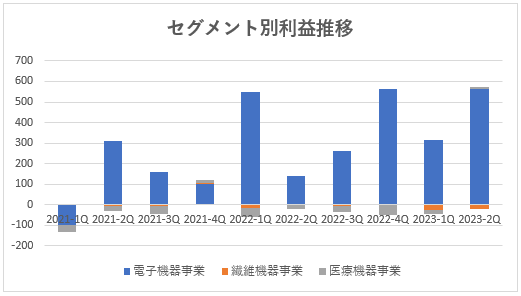

タカトリの事業セグメントは、以下の通りです。

| セグメント | 取扱商品またはサービスの内容 |

|---|---|

| 電子機器事業 | 主にディスプレイ製造機器、半導体製造機器及び新素材加工機器の製造・販売を行う。 |

| 繊維機器事業 | 主に自動裁断機の製造・販売を行う。 |

| 医療機器事業 | 主に(難治性胸腹水の外来治療を可能とする)モバイル型胸腹水濾過濃縮処理装置及び医療機器のOEM/ODM並びに医療機器製造装置の製造・販売を行う。 |

売上、利益ともに、「電子機器事業」でほとんど構成されています。

「繊維機器事業」と「医療機器事業」は全社規模では影響は少ないですが、連続して赤字を計上しています。

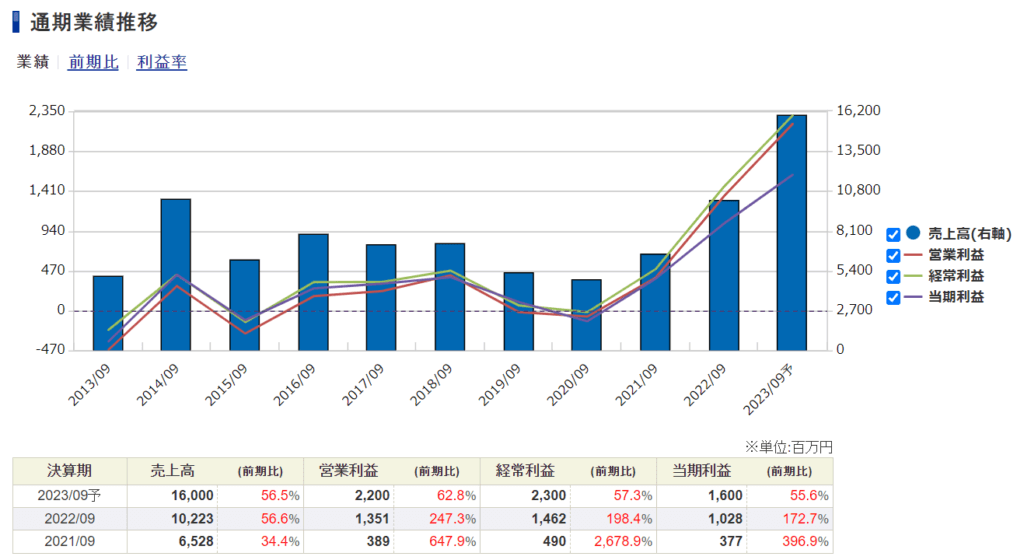

業績

タカトリの過去の業績は以下の通りです。

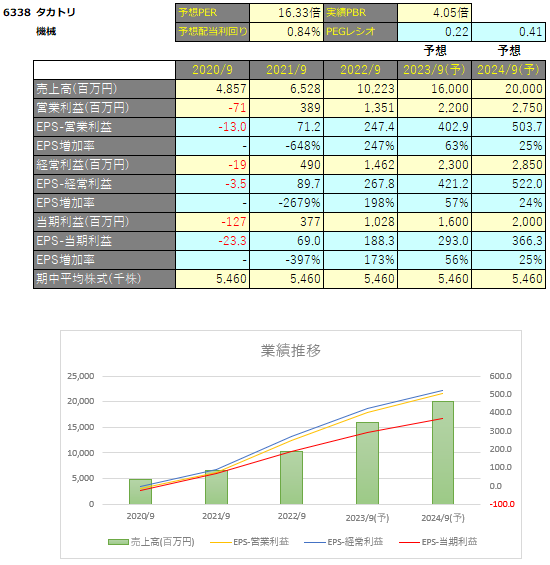

EPSの推移と予想EPS

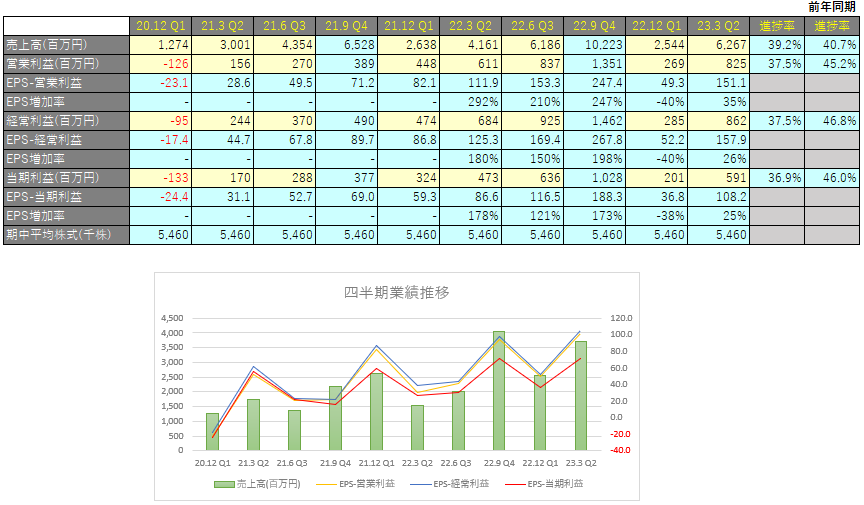

四半期EPS推移

2023年9月期2Qは、売上高は62.6億円(前年同期比+50.6%増)、営業利益は8.2億円(前年同期比+35.0%増)、親会社株主に帰属する四半期純利益は5.9億円(前年同期比+24.8%増)となりました。

同社グループが関わる電子部品業界については、環境対策、省エネルギーのニーズに向けた自動車のEV化や、ロジック・ファウンドリ(半導体受託製造)の旺盛な投資に加え、スマートフォン需要に一服感がみられるものの、通信基地局やデータセンターの通信部品需要、IoTや自動車関連向けセンサー投資に牽引され、市場環境は堅調に推移しています。

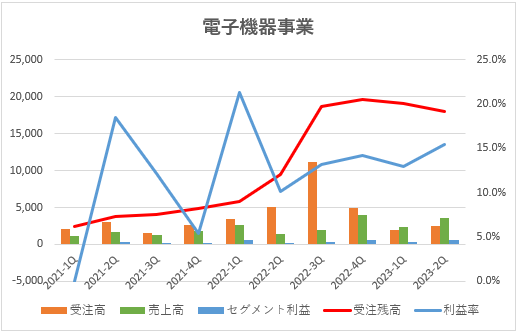

電子機器事業

新素材加工機器

新素材加工機器では、国内外におけるパワーデバイス市場の設備投資意欲が旺盛なことに加え、市場のニーズを捉えた装置の開発により、受注・売上共に堅調に推移しています。また、その他の材料市場からの受注も堅調に推移しています。

半導体製造機器

半導体製造機器では、5G・IoTの拡大に伴うロジックICやEVの増加によるパワーIC市場は依然として堅調に推移していますが、コロナ禍の影響で停滞したスマートフォン市場のあおりを受け、中国市場において電子部品生産用設備の投資を延期する動きがみられるなど、市場の二極化が続いています。

ディスプレイ製造機器

ディスプレイ製造機器では、ディスプレイ市場全体における出荷数量の減少による影響から、パネルメーカー各社の生産設備投資に対する意欲は依然として低調に推移しております。

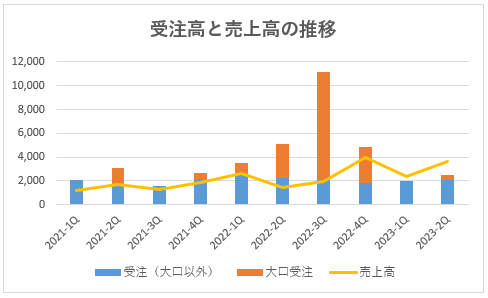

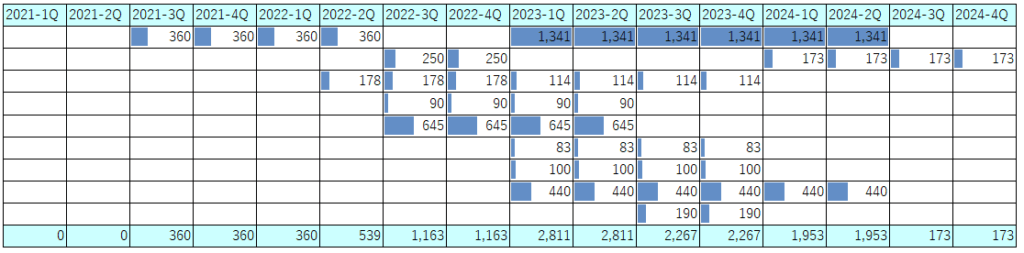

受注状況

FY2021から受注高が増加しており、現在200億円近い受注残高があります。

ただ足元では直近3年間で初めて受注高が売上高を下回っており、受注状況は以前ほど旺盛ではありません。

タカトリでは大口受注があった際にリリースがなされていますので、それを以下にまとめてみました。

売上計上時期でプロットしてみると以下のようになり、25億円の受注、80億円の受注、26億円の受注が計上されるFY2023は売上が多額に計上されるものと予想されます。

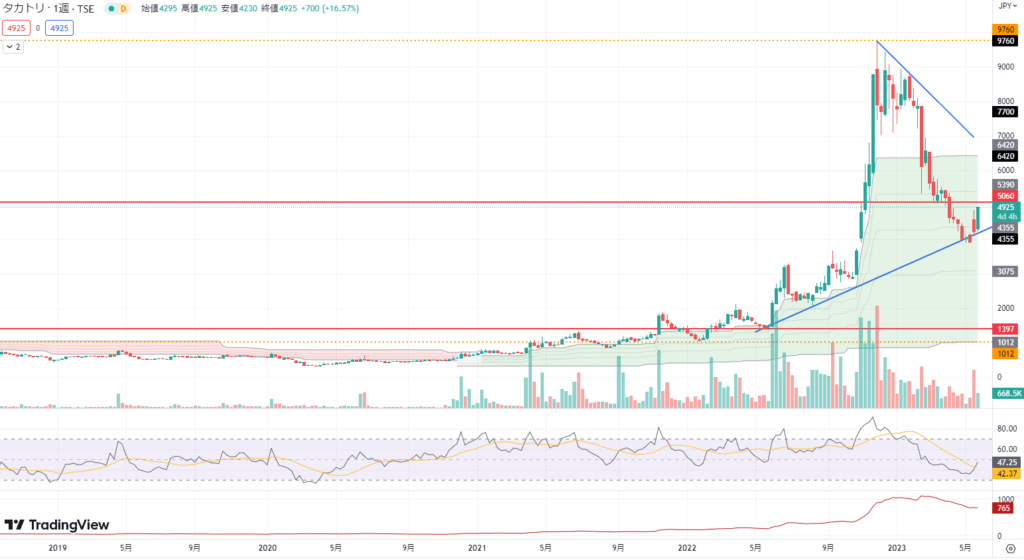

テクニカル分析

FY2022での好調な受注状況を受けて、株価は大幅に上昇しました。

その後、FY2023-1Qで前年同期の業績を下回ったことから株価は下落していましたが、FY2023-2Qで受注残解消による業績の好調を受けてストップ高を記録しました。

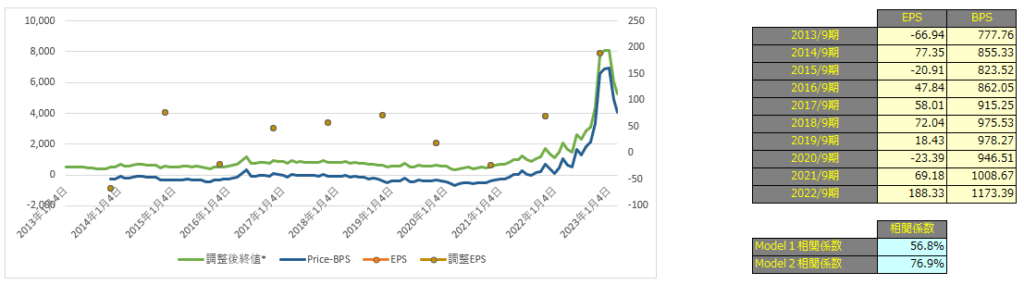

株価予想

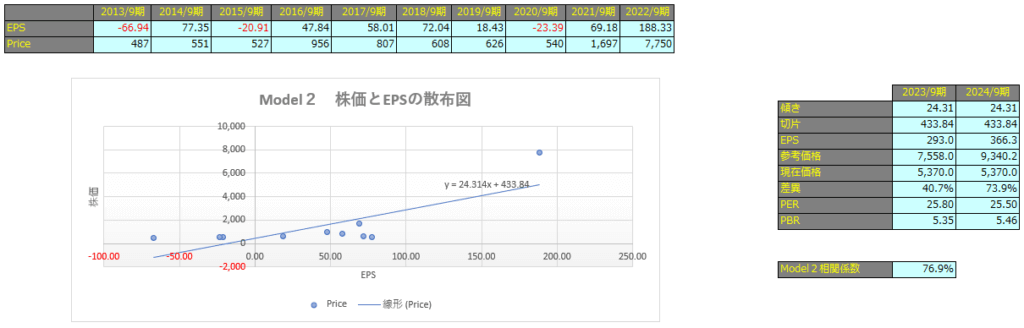

EPSと株価の相関関係を使用して将来の価格を予想してみます。

株価からBPSを控除した金額の時間推移を利用した予測モデルをModel1、株価とEPSの相関を使用した予測モデルをModel2としています。

相関係数はModel1で56.8%、Model2で76.9%となっておりますので、株価とEPSには強い相関関係があるといえます。

| 相関係数の絶対値 | 一般的な解釈 |

|---|---|

| 0~20% | ほとんど相関関係がない |

| 20~40% | やや相関関係がある |

| 40~70% | かなり相関関係がある |

| 70~100% | 強い相関関係がある |

Model1

Model1で算出した価格は2023年9月期で4,154円、2024年9月期で4,856円となっています。

Model2

予想EPSは2023年9月期が293.0円、2024年9月期が366.3円となっており、Model2で算出した価格はそれぞれ7,558円、9,340円となっています。