株式会社大阪ソーダについて有価証券報告書や中期経営計画、ニュースリリースから投資価値を独自に分析していきます。

記事の最後には、EPSと株価の相関関係から算出した株価予想も記載していますので、最後まで読んでいただけますと幸いです。

企業概要

| 企業名 | 株式会社大阪ソーダ |

| 上場市場(上場年月) | 東証プライム(1949/5) |

| 時価総額(業種別時価総額順位) | 1,118億円(化学 58 / 217 社) |

| 外国法人持株比率 | 10.8% |

| 予想配当利回り | 2.15 % |

| 監査法人 | EY新日本有限責任監査法人 |

| 業務内容 | 化学品メーカー。かせいソーダ等のクロール・アルカリ製品の基礎化学品、自動車や情報電子向け機能化学品を製造、販売する。エピクロルヒドリンは売上増。電子材料関係を中心に需要増。23.3期1Qは収益好調。 記:2022/08/07 クロール・アルカリは増収。かせいソーダ中心に需要が増加。23.3期2Qは大幅増益。 記:2022/11/12 |

転載元:FISCO

事業内容

大阪ソーダは、1915年に創立され、国内で初めて電気分解によるかせいソーダの工業化に成功しました。

以来、独創的なものづくり技術を駆使し、創業事業である基礎化学品をはじめ、グローバルニッチの機能化学品、医薬品原薬・中間体など、さまざまな化学製品の提供を通して産業の発展に貢献しているグループです。

「化学を通じて社会が求める新たな価値を提供する企業グループ」を目指し、機能化学品およびヘルスケア事業の拡大、バイオや環境をはじめとする新たな事業領域への展開を図り、高付加価値製品を中心とした強い事業構造の構築を進めています。

目標とする経営指標

2022年策定の中計の財務指標については、2022年度の業績目標として以下が掲げられてます。

事業セグメント

大阪ソーダの事業セグメントは以下の通りです。

| セグメント | 取扱商品またはサービスの内容 |

|---|---|

| 基礎化学品 | クロール・アルカリ製品、エピクロルヒドリン、アリルクロライド等の生産・販売を行う。 a.クロール・アルカリ クロール・アルカリは創業以来のコアビジネスとなっています。  b.エピクロルヒドリン・アリルクロライド エピクロルヒドリンは主に日本の基幹産業である自動車や電子産業に欠かせないエポキシ樹脂の原料として使用されるほか、家電、塗料などの幅広い産業分野を支えています。 また高い機能性を持つ大阪ソーダ独自の機能化学品もアリルクロライドとエピクロルヒドリンから製造されています。  |

| 機能化学品 | アリルエーテル類、エピクロルヒドリンゴム、ダップ樹脂、省エネタイヤ用改質剤、医薬品精製材料、医薬品原薬・中間体、電極等の生産・販売を行う。 a.エピクロルヒドリンゴム エピクロルヒドリンゴムは、大阪ソーダが独自に開発したプロセスで生産される耐熱性、耐油性、低温特性などの物性バランスに優れたゴムです。(世界トップシェア) 近年ではその用途は広がっており、その半導電特性を精密に制御することにより、デジタルカラー複合機に採用され、OA機器分野での需要が拡大しています。  b.アリルエーテル類 アリルエーテル類は、大阪ソーダのアリルクロライド、エピクロルヒドリンを原料とする多官能の有機中間体で、高い機能性が求められる用途に使用されています。  c.医薬品精製材料 医薬品精製材料(液体クロマトグラフィー用シリカゲル)は医薬品をはじめ、化粧品、機能性食品などの分析や分取精製に使用される高性能シリカゲルです。  |

| 住宅設備ほか | ダップ加工材、住宅関連製品の生産・販売、化学プラント・環境保全設備の建設等を行う。 |

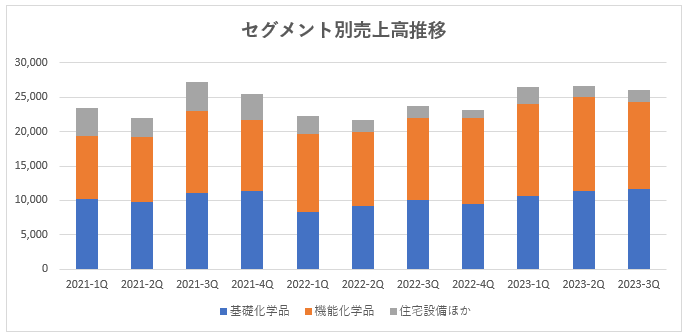

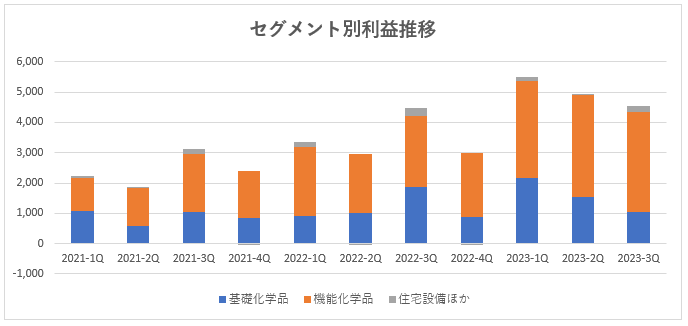

売上高を見ると「基礎化学品」と「機能化学品」が太宗となっており、売上高としては若干「機能化学品」が多いです。

利益を見ると一番貢献しているセグメントは「機能化学品」で続いて「基礎化学品」となっています。

利益率としても「機能化学品」は18%前後、「基礎化学品」は12%前後となっております。

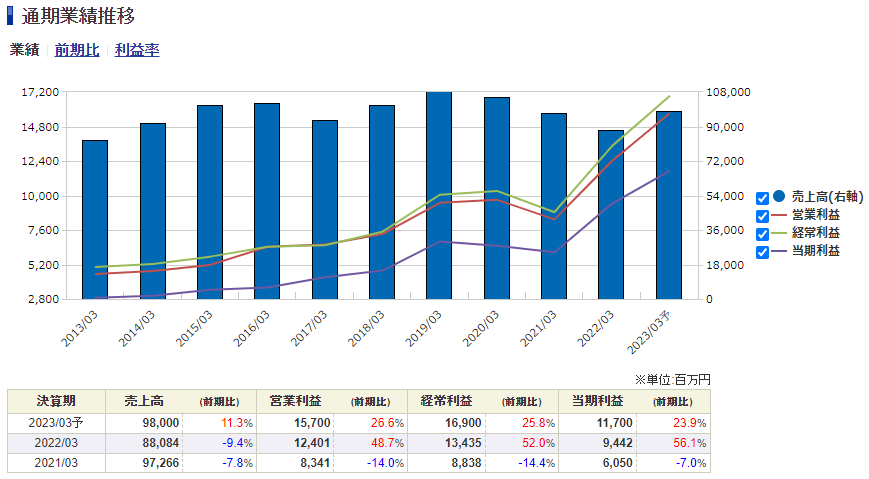

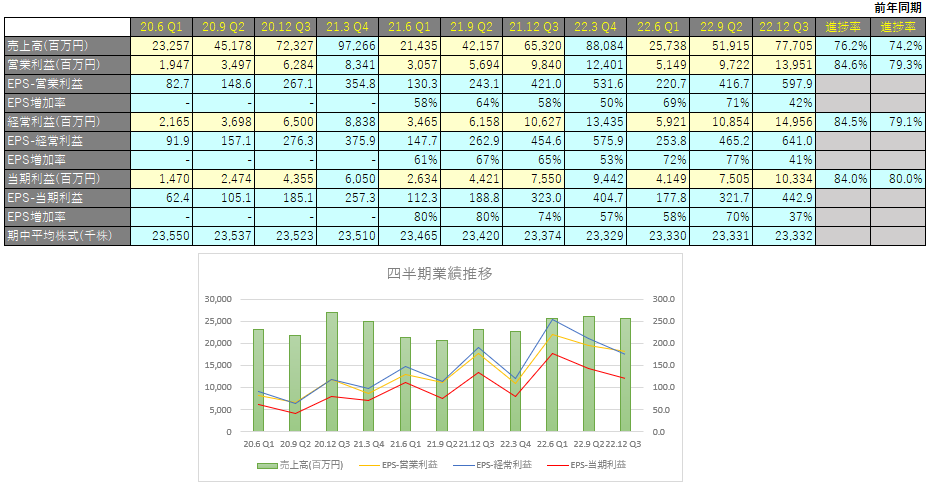

業績

大阪ソーダの過去の業績は以下の通りです。

EPSの推移と予想EPS

四半期EPS推移

2023年3月期3Qは、売上高は777億円(前年同四半期比+19.0%増)、営業利益は139億円(前年同四半期比+41.8%)、親会社株主に帰属する四半期純利益は139億円(前年同四半期比+36.9%)となりました。

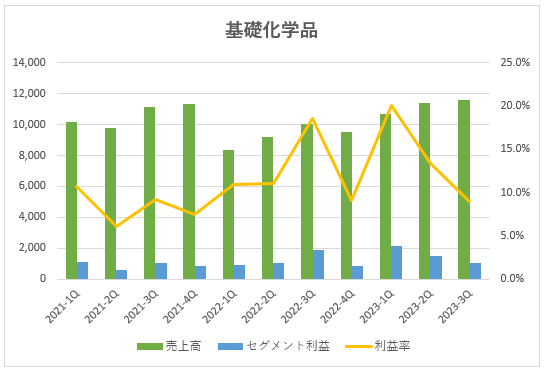

基礎化学品

a.クロール・アルカリ

クロール・アルカリは、かせいソーダを中心に原燃料価格上昇の影響を受けましたが、価格改定の効果もあり、売上高は増加しました。

b.エピクロルヒドリン・アリルクロライド

エピクロルヒドリンは、当第3四半期に入り需要は低下しましたが、原燃料価格上昇にともなう価格改定の効果や為替の影響もあり、売上高は増加しました。

円安の恩恵について

基礎化学品はほとんどが日本向けで、23/3期1Qは81%が国内向けです。そのため円安の恩恵を受けずらいです。

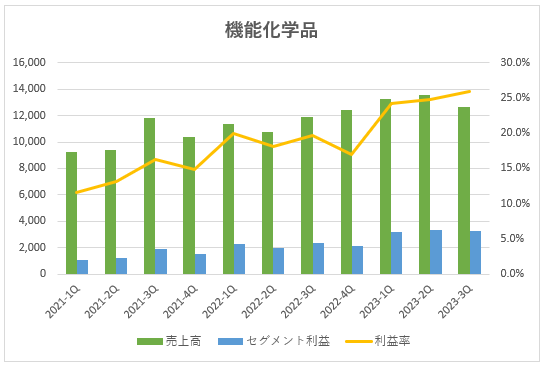

機能化学品

a.エピクロルヒドリンゴム

合成ゴム関連では、エピクロルヒドリンゴムは、世界の自動車生産台数が増加に転じた影響もあり、アジア向けを中心に売上高は増加しました。アクリルゴムは国内外で新規採用が進み、アジア向けを中心に売上高は増加しました。

ダップ樹脂では、欧州および中国での絶縁ワニス用途を中心に販売が増加したため、売上高は増加しました。

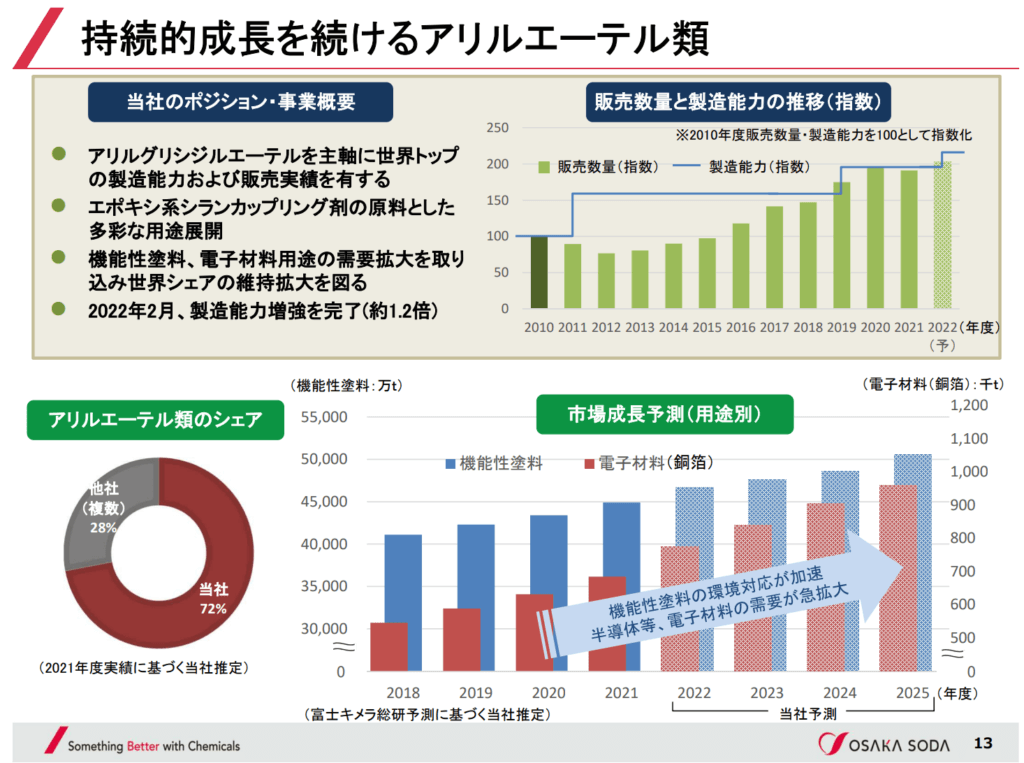

b.アリルエーテル類

アリルエーテル類では、欧米で塗料および電子材料用途を中心とするシランカップリング剤向けの拡販が進んだことに加え、為替の影響もあり、売上高は増加しました。

c.医薬品精製材料

医薬品精製材料は、欧米並びにアジア向けの糖尿病治療薬用途等の需要が拡大し、売上高は増加しました。

医薬品原薬・中間体は、糖尿病の合併症治療薬中間体、骨粗鬆症治療薬原薬および不眠症治療薬中間体の販売が拡大したため、売上高は増加しました。

円安の恩恵について

機能化学品はアジア、日本向けが多く、次に欧州向けとなっています。国内向けは23/3期1Qは41%しかなく、円安の恩恵を受けやすくなっています。

アリルエーテル類

大阪ソーダは成長を続けているアリルエーテル類のトップシェア企業であり、2022年2月に生産能力増強を図っています。

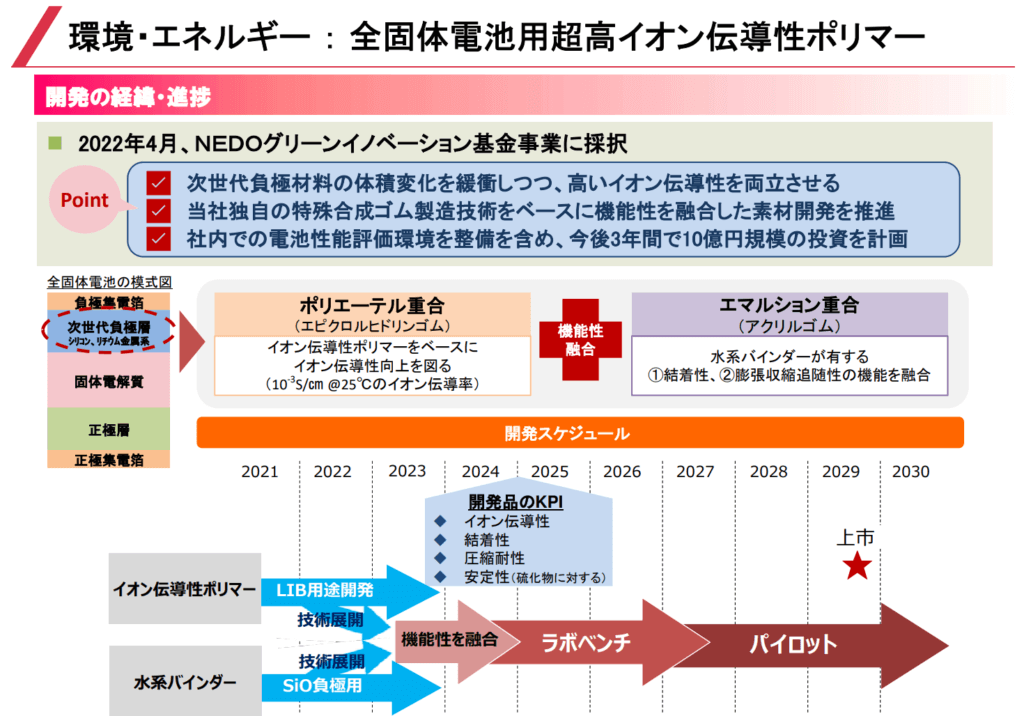

全固体電池用超高イオン伝導性ポリマー

2022年4月、大阪ソーダが開発中の「全固体電池用超高イオン伝導性ポリマー」が、国立研究開発法人新エネルギー・産業技術総合開発機構(NEDO)のグリーンイノベーション基金事業/次世代蓄電池・次世代モーターの開発プロジェクトに採択されました。

昨今、自動車のEV化にともない車載用リチウムイオン電池のさらなる小型軽量化と安全性の向上が求められており、多くの企業で全固体電池の開発が進められています。

この電池は、電解質に可燃性材料を使用しないため従来の液体電解質に比べて安全性が高く、車載用途への展開が期待されています。

しかしながら、全固体電池の実用化に向けて高容量化による小型軽量化が最大の課題となっており、充放電の際に電極材料の大きな体積変化により生じる、高容量系活物質と固体電解質との界面におけるリチウムイオンの移動抵抗の上昇を抑制する必要があり、大阪ソーダでは引き続き研究が続けられています。

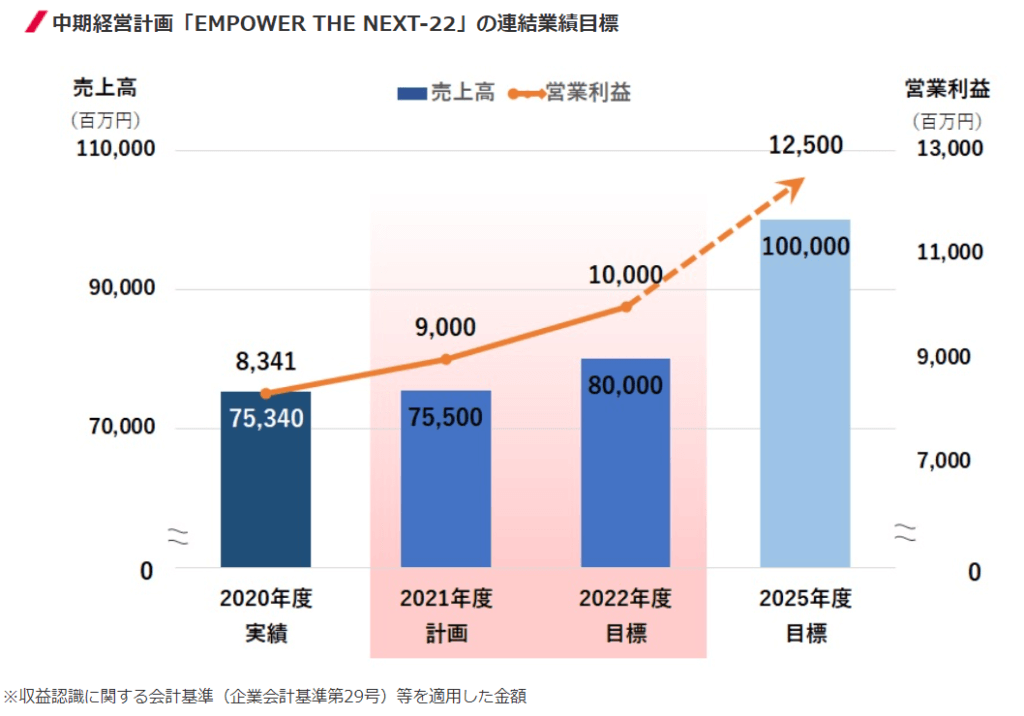

2025年に向けた事業の方向性

最後に2025年度に向けた中期経営計画「EMPOWER THE NEXT 22」が公表されておりましたので、2025年に向けた事業の方向性について載せておきます。

化学品事業、機能材事業、ヘルスケア事業をコア事業と位置付け、強靭化戦略を推進することを基本方針としています。

- 化学品事業(基礎化学品)

機能材事業、ヘルスケア事業の成⻑戦略を⽀える収益基盤として、事業環境の変化に強く、安定した収益を生み出す体制を構築する。 - 機能材事業(機能化学品)

成⻑エンジンとして、グローバルニッチトップ製品の市場の深耕、新規⽤途の開拓、新製品の上市に取り組む。 - ヘルスケア事業(機能化学品)

医薬品のモダリティ変化に対応し、原薬・中間体、精製材料の既存事業の拡大、新規案件の獲得に向けた技術・品揃えの充実を図る。

また業績目標は以下の通りです。

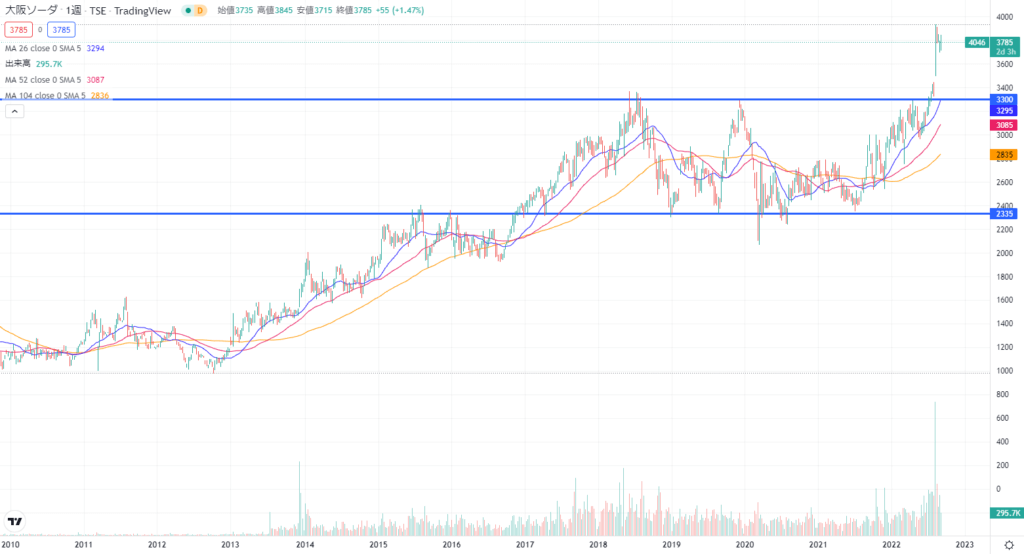

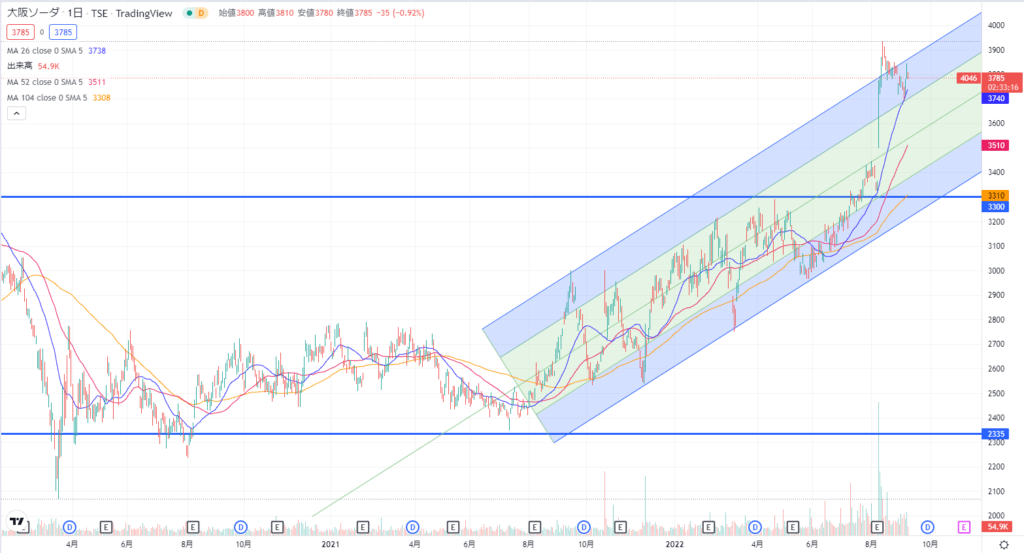

テクニカル分析

2017年から2022年まで2,300-3,300円のレンジ相場が続いていましたが、業績の上方修正をもってレジスタンスを抜けています。

株価予想

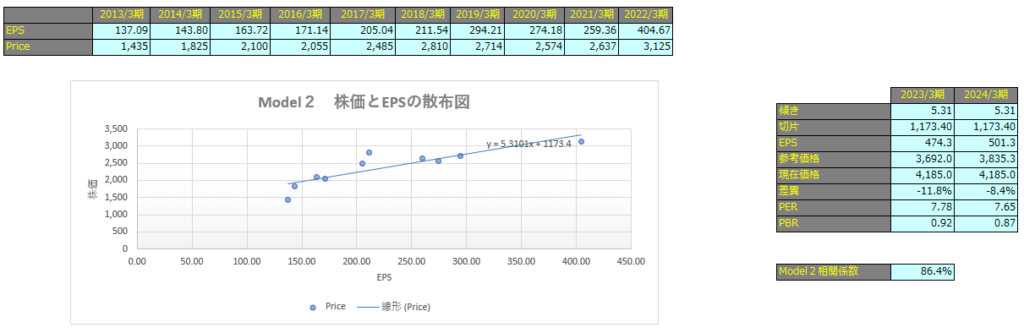

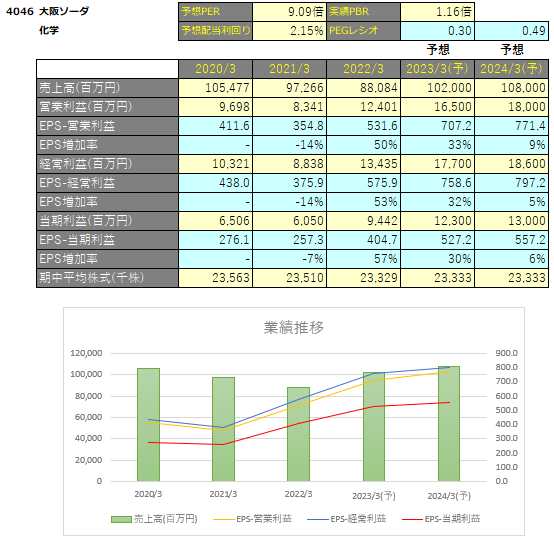

EPSと株価の相関関係を使用して将来の価格を予想してみます。

株価からBPSを控除した金額の時間推移を利用した予測モデルをModel1、株価とEPSの相関を使用した予測モデルをModel2としています。

相関係数はModel1で37.8%、Model2で86.4%となっておりますので、株価とEPSには強い相関関係があるといえます。

| 相関係数の絶対値 | 一般的な解釈 |

|---|---|

| 0~20% | ほとんど相関関係がない |

| 20~40% | やや相関関係がある |

| 40~70% | かなり相関関係がある |

| 70~100% | 強い相関関係がある |

Model1

Model1で算出した価格は2023年3月期で3,592円、2024年3月期で3,983円となっています。

Model2

予想EPSは2023年3月期が474.3円、2024年3月期が501.3円となっており、Model2で算出した価格はそれぞれ3,692円、3,835円となっております。